上げ相場でも下げ相場でもリターンを取りにいく

投資できる資産が1億円を超えるような富裕層が好んで投資する「ヘッジファンド」とは、どんな仕組みの投資商品なのでしょうか。通常の投資信託とはどこが異なるのでしょうか。募集形式の違いなどありますが、通常の投資信託と大きく異なる点は「上げ相場でも下げ相場でも、利益を出すことを目標に運用するファンド(投資信託)であること」です。これが、守るべき保有資産の多い富裕層の支持を得ている理由のひとつといっていいでしょう。

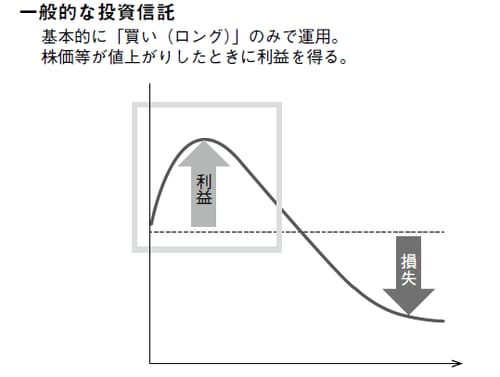

一般的な投資信託が株式市場などで運用する場合、ほとんどが「買い」を中心にした運用をします。現在のような、上げ相場では利益が出ますが、下げ相場に転じてしまうと運用益は得られなくなってしまいます。

その点、ヘッジファンドの大半は、将来的に株価が下落すると予想したときには、「空売り」を積極的に行います。先に売って、後で買い戻して利益を出す空売り戦略を日常的な投資戦略のひとつとしているのです。マーケット用語で買いとは「ロング」、売りは「ショート」と呼ぶために、こうした買いと売りの両方を駆使した投資方法を「ロング・ショート」と呼びます。

こうした運用法を採用することで、ヘッジファンドは収益機会を逃すことなく、機動的にリターンをとりにいくことができるわけです。まさに「上げ相場でも下げ相場でも利益を出す」運用方法といえるのです。

「マーケット・ニュートラル」の投資戦略とは?

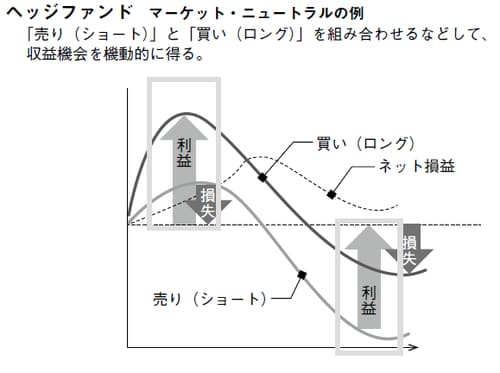

たとえば、「マーケット・ニュートラル」と呼ばれる投資戦略は、マーケット(市場)に対して常にニュートラル(中立)となるように投資するストラテジー(戦略)です。詳細は後述しますが、たとえば同じ電気業界でA社は割高、B社は割安だと判断します。通常の投資信託の戦略では、B社の割安な銘柄に投資します。投資してしまえば、後は株価が上がるのを待つだけです。

しかし、マーケット・ニュートラルではB社を買うと同時に、割高になっていると判断されるA社を空売りしておきます。こうすれば、相場全体が下がったときには当然買ったB社は下落しますが、A社は割高な分だけさらに大きく下落することになります。また、相場全体が上がったときには買ったB社は大きく上昇して、割高だったA社はB社より上昇しないことになります。つまり、相場が下落しても上昇しても一定の収益を見込める仕組みです。

ここで重要なのは、相場全体の方向性よりも、A社とB社の相対的な割高・割安を十分に精査したうえで銘柄選定することです。

投資信託は通常「相対リターン」が基準となるが…

マーケット・ニュートラルの例でもわかりますが、ヘッジファンドは売りと買いを駆使して上げ相場でも下げ相場でも利益を逃さない「絶対リターン」を追求します。この高度な投資戦略によって、ヘッジファンドが多くの富裕層に支持され、近年急成長してきたというわけです。

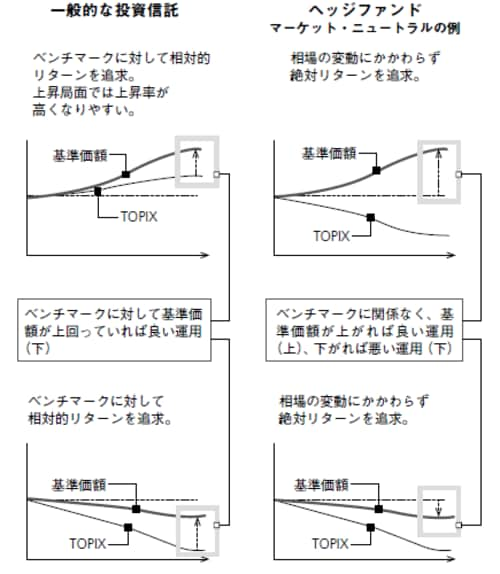

一方、日本株に投資する一般の投資信託の場合は、日経平均株価やTOPIXといった株価指数を「ベンチマーク(目標指標)」として、その成績を上回る運用成果を目指すことが一般的です。こういった運用を「アクティブ運用」といいます。

アクティブ運用では、仮にTOPIXが1年間で10%下落したとすると、投資信託の価格を示す「基準価額」がTOPIXの下落率を下回るマイナス5%の運用であれば、この投資信託は「絶対リターン」はマイナスにもかかわらず「良い運用成績」として評価されます。逆にTOPIXの上昇率が40%のときに35%の運用成果しか出せなければ、本来は「悪い運用成績」と判断されるはずですが、「1年間に35%も儲かっている」ということが評価されることもあるのです。

しかし、3年、5年と長期でベンチマークを上回る運用をしている投資信託は非常に少ないのが現実です。本来、ベンチマークを設定しているアクティブ運用は、上がっても下がっても対ベンチマークとの比較である「相対リターン」で運用の良し悪しを判断されるべきですが、短期の「絶対リターン」に目が向きがちなのは投資家のほうにも責任があるかもしれません。

目標リターンを上回るか否かで判断するヘッジファンド

もうおわかりだと思いますが、相対リターンでは下げ相場のときには運用益を期待できなくなってしまうということです。たとえば、1年間で平均株価が8%下落したとしましょう。ところが、投資信託のほうは5%の下落で済み、ベンチマークとなる株価指数よりも基準価額が高くなりました。

この場合、「ファンドそのものは損を出していても、ベンチマークの株価指数よりもいい成績だったから好成績」ということになります。基準価額が下がっても成績の悪い投資信託にはならないのです。これでは、せっかく資金を出して運用してもらった投資家からすれば、納得がいかないでしょう。

その点、ヘッジファンドは相場の変動にかかわらず、プラスの目標リターンを上げていく絶対リターンを追求する運用法です。絶対リターンとは、それぞれの投資家が買い付けたときの基準価額と比べて、現時点で目標リターンを上回っているか、だけの判断で評価されます。

たとえば、買い付け時に基準価額1万円で、年間の目標リターンを10%とするヘッジファンドがあったとすると、1年後に1万1000円を上回っていれば「好成績」であり、逆に株価指数より運用成績が良かったとしても基準価額が1万1000円に達しなければ、そのヘッジファンドの運用成績は悪いということになります。つまり、ヘッジファンドは相場にかかわらずプラスの収益を追求する運用商品であるということです。

運用益が出ないとファンド・マネージャーの報酬はゼロ

収益確保の方法とも関係してくる話ですが、ヘッジファンドのもうひとつの特徴がファンド・マネージャーの「報酬体系」の違いです。

一般の投資信託というのは、運用会社が「信託報酬」という名目で、利益が出ても出なくても、純資産総額の0.5~3.5%程度の範囲で徴収する仕組みになっています。ファンド・マネージャーの報酬もこのなかから支払われます。

一方、ヘッジファンドのファンド・マネージャーの報酬体系は、「成功報酬」のなかから支払われるのが一般的です。成功報酬とは、一定期間内の「利益」に対して、10%から20%徴収されるのが普通です。当然ながら、そのヘッジファンドが利益を出していなければ、成功報酬は1円も発生しません。さらに、「ハイウォーターマーク方式」という独特の報酬体系があり、たとえば基準価額が1万円から2万円になり、その時点で成功報酬の支払いがあった場合、次の成功報酬は2万円を上回った利益に対してのみ支払われます。

つまり、2万円の時点で成功報酬が支払われて、その後、1万円にまで下落。再び1万8000円に基準価額を戻しても、次の成功報酬は2万円を基準にしているため、やはり1円も発生しません。要するに、顧客に儲けが出ない限り成功報酬は発生しないのです。

言い換えれば、ヘッジファンドのファンド・マネージャーは利益を出し続けなければ、自分の報酬は増えないということです。そのため、認められた方法のなかで、手段を選ばずに、何がなんでも利益を出すために必死でトレードをすることになります。ここにヘッジファンドの強みがあるといっていいかもしれません。

「投資家の利益を増やす」に注力する

こうした報酬体系の違いは、成功報酬を採用していない一般の投資信託が、投資家の損益にかかわらず「純資産総額を増やすこと、すなわち募集額を増やすことに注力する」のに対して、ヘッジファンドは「純資産総額だけではなく、投資家の利益を増やすことに注力する」というファンド運用に対する考え方の違いに現れてきます。

運用成績の好調なファンドには資金が集まりやすいものですが、ヘッジファンドの場合、資金が増えすぎて十分な運用成績が上げられないと判断した場合には、新規資金の受け入れを停止したり、ときには投資家に資金の一部を返還する場合さえあるのです。

また、ヘッジファンドでは、ファンド・マネージャーなどのスタッフも自分自身の私的な資金を拠出するのが海外では当たり前になっています。そうした意味でも、サラリーマン・ファンドマネージャーが多い一般の投資信託と、ヘッジファンドのファンド・マネージャーの運用に対する真剣度は決定的に異なります。

小口投資家のニーズに細かく応えることは難しい?

当然ながらヘッジファンドにはデメリットになる部分もあります。たとえば、大半が「公募」ではなく「私募」であるために、簡単に手に入らないという事情があります。

一般的にヘッジファンドは、プロの投資家である機関投資家、もしくは富裕層を対象に販売するというスタンスですが、その背景には設立に際してできるだけ「コストをかけたくない」という事情があるからです。ヘッジファンドは、運用によってリスクをヘッジしながら利益を確実に獲得することを最大の目標にしていますから、小口投資家のニーズに細かく応えていくシステムになっていないわけです。

「解約ルール」の制約を受ける点に注意

その典型的なものが「解約ルール」の違いにあります。公募型の一般的な投資信託の場合は、通常は1日1回、毎日売買ができます。ところが、ヘッジファンドは3か月に1回あるいは6か月に1回、もしくは1か月に1回しか解約の機会がありません。最も一般的なのは3月末、6月末、9月末、12月末で、3か月に一度解約ができるファンドです。

さらに、「45日ルール」といって、解約する45日前に解約の希望を伝える必要があります。3月末に解約したいのであれば、遅くても2月中旬までにはヘッジファンド運用会社に申告しておく必要があるということです。自由に解約ができないという点では、デメリットがあるといえます。

ちなみに、ヘッジファンドの45日ルールは、株式市場が下落する材料になることがあります。たとえば、9月末の解約の申告期限となる8月15日前後は、日本のお盆休みと重なって、閑散としている市場で株価が乱高下してしまうといったことが何度かありました。ヘッジファンドの存在が、市場でそれだけ大きなインパクトを持っていることがわかります。

植頭 隆道

ヘッジファンド証券株式会社 代表取締役

※ 本記事は、2014年4月30日刊行の書籍『ヘッジファンド×海外不動産で組む 鉄壁の資産防衛ポートフォリオ』から抜粋したものです。その後の税制改正等、最新の内容には対応していない可能性もございますので、あらかじめご了承ください。

※ 本記事記載の内容は情報の提供および学習を目的としたものであり、本記事を用いた運用は、必ずご自身の責任と判断によって行ってください。また、本記事の内容に関して運用した結果については、著者およびヘッジファンド証券株式会社、株式会社幻冬舎メディアコンサルティング、合同会社幻冬舎ゴールドオンラインはいかなる責任も負いかねます。また、本書に記載されている情報は2014 年4 月現在のものであり、今後変更されることがあります。