ユニクロ、SB、大塚家具…「事業承継」は難しい?

このシリーズは、起業される方を対象にしておりますが、今回は少し目先を変えて、「事業承継」についてお話しします。

一から起業される方から見れば「事業承継」はずいぶん先の話かもしれませんが、後継者として事業を継ぐ、いわゆる「第二の創業」をされる方にとっては、スタートで大きな荷物を負うリスクを含みますので、重要なお話になります。

先代から事業をひき継ぐことは、後継者にとっては覚悟を持って取り組むべき一大イベントであり、先代の経営資産を引き継ぐものですので、一から始める起業と異なったありがたさがある反面、難しさもあります。

最近では、ユニクロ、ソフトバンク、LIXILのように偉大な創業者が後継者を指名しながらうまく承継できずにオーナー創業者が返り咲いたケース、また、大塚家具のように骨肉の争いをした挙句に後継者が会社を傾けてしまっているケースなど、ことほど「事業承継」とは難しいものです。

ビジネスの承継…先代と後継者の意思疎通が成功のカギ

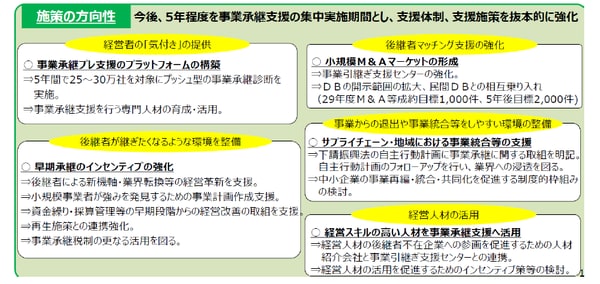

事業承継には、「ビジネスの承継」、「支配権の承継」、「資産の承継」の3つの側面があります。

[図表1]事業承継3つの側面

「ビジネスの承継」とは、事業ノウハウやステークホルダー(株主、取引先、従業員等の利害関係者)との関係の承継です。これには、後継者教育やステークホルダーとの関係構築の関係上、5年から10年はかかると言われており、特に先代がカリスマ社長であった場合などは、なかなかうまくいかないものです。

その原因は、後継者の能力不足の一面もありますが、大半は先代と後継者の意識のギャップです。

先代は「自分ができたのだから、後継者もこのくらいできるはず。会社は長期的観点で布石を打つべし」と思い、後継者は「先代を尊重してマイナーチェンジから始め、短期に結果を出さないと申し訳ない」と考えてます。

もしくは、後継者が先代を反面教師にして「ここを変えなきゃおかしい。」と考えたものの、先代の意に染まないケースがあったりします。

大切なのは、お互い異なる資質、異なる経営者であるということを尊重して、コミュニケーションを密にすることです。引き継ぐ側が自分から口を出さないのは当然ですが、後継者も上手く先代に相談を投げかけることで、風通しを良くしておくことが、円滑な承継に導いてくれます。

いずれにしろ、この「ビジネスの承継」は時間がかかるので、もし後継者が決まっているのであれば、現経営者の方は少しでも早く着手されるとともに、後継者の方も心構えを新たにして「経営者」としての第一歩を二人三脚で進めて行きましょう。

支配権の承継…株主総会の決議のため、3分の2は確実に

次に「支配権の承継」です。

株式会社の最高機関は「株主総会」です。そして、その決議は原則的に株数による多数決で決まります。会社の重要なことを決定するのに必要な「特別決議」は2/3以上ですから、2/3以上は確実に後継者に渡るようにしておくことが大切です。もし、先代が株式の多くを保有したまま亡くなって、相続人たちが不仲であった場合には、それこそ悲劇です。

先代の保有していた自社株は相続者が決まるまでは法定相続分の多数決で行使することになっているので、場合によっては会社が何も決定できなくなり、従業員が路頭に迷うなんて話になりかねません。経営者の中には50歳代でも遺言を書いて、株式が特定の人に相続されるようにしておく人もいます。

後継者の立場からはなかなか言い出せないことかもしれませんが、会社の将来を左右する非常に重要なことですので、現経営者の方との事業承継について議論する際には、最重要課題の一つとして相談しておく必要があります。

資産の承継…税理士等に相談し、事業承継税制の活用を

最後に「資産の承継」です。

先代が保有している自社株は資産としても大きな価値を有します。中小企業でも儲かっている会社であれば、自社株の評価額が数億円に上るのはザラです。

ただ、厄介なのは、会社が儲ければ儲けるほど自社株の価値は上る反面、上場していなければM&Aでも行わない限り換金が難しいことです。

先代が自社株を保有したまま亡くなった場合には、莫大な相続税の対象となりますが、相続税を自社株で払うわけにも行きません。後継者から見れば「負の遺産」と感じるかもしれません。

こんな時に役に立つのが「事業承継税制」です。

・自社株100%まで贈与税・相続税100%納税猶予

・元代表者を含む株主→代表権を持つ後継者への贈与

・相続が対象・最終的に後継者がその次の後継者へ株式を相続した時に免除

・ただし5年以上の事業継続、雇用の80%は極力確保を要する

これは、先代が所有している株式を非課税で後継者に取得させることのできる制度です。役所への承継計画の提出、事前の役員就任期間、従業員の確保、他様々な制約のある複雑な制度ではありますが、上手く使えば円滑な株式承継ができる制度ですので、計画をコントロールできる認定支援機関(お知り合いの中小企業診断士さんや税理士さんがされているケースが多いです)にご相談して進められると良いと思います。

事業承継は100社100通り…専門家と協力し計画的に

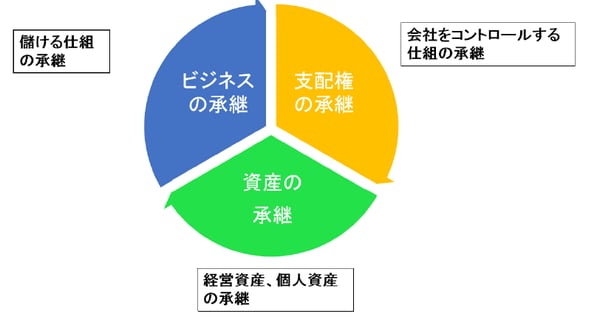

政府は、平成29年7月「事業承継計画5か年計画」を策定しました。上記の「事業承継税制特例制度」はもとより、専門家による相談制度や、事業承継補助金を制定するなど事業承継の促進を支援してます。

[図表2]事業承継に関する課題と対応の方向性(事業承継5ヶ年計画)

事業承継補助金は、事業承継やM&Aを契機に新しい事業にチャレンジしようとする事業者へ事業資金を補助する制度です。申請時期が限られるなど制約条件はありますが、活用するのも良いかもしれません。

[図表3]事業承継補助金

[図表4]事業承継には落とし穴がいっぱい!

「事業承継」は、各社の置かれた状況やオーナーの家族の事情等により100社あれば100通りの答えがあるものです。また、税法や会社法、民法、政策、お互いの感情等多くのファクターが複雑に絡み合い落とし穴が多い反面、施策として、前述の「事業承継税制」の他、「暦年贈与」、「遺言」、「金庫株の活用」、「民事信託」、「持ち株会社や資産管理会社の活用」等々、企業の事業に応じ様々な解決手法もあります。

先代と後継者が心を一つにするのはもちろん、専門家とともに慎重に進めつつ、円滑な事業承継を行っていきましょう。

高島 宏明

MASTコンサルティング株式会社 代表取締役

中小企業診断士