カントリーリスクを解消する世界的な担保権の枠組み

前回(関連記事『高い流動性・公共性…「航空機投資」ならではの魅力とは?』参照)に引き続き、航空機の投資アセットとしての魅力について見ていきましょう。

(3)世界的に整備される担保権の枠組み

航空機の流動性を支える、もう一つの要素が担保権をはじめとするさまざまな法制度や規制の枠組みがグローバルレベルで整備されているということです。航空機投資において貸し手であるエアラインの信用は当然重要ではありますが、一般的な投資適格レベルを満たすことができるエアラインはごく限られています。例えば、IATAに登録されている280社のエアラインの内、90%以上のエアラインは格付けされていません。

これまで航空機自体の強みについてご紹介をしてきましたが、一方で、エアラインはさまざまな理由によって常に破綻のリスクを抱えている業界です。近年は歴史的な原油安を背景にエアラインの多くが多額の利益を計上していますが、それでもエアラインの破綻は珍しいことではありません。

2017年はアリタリア航空、エアベルリン、モナーク航空が破綻しています。エアラインの業界特性として、ローカル経済の影響を強く受けること、規制緩和により参入障壁が下がっていること、過当競争により収入単価が減少していること、高い固定費と高コストな運営費、変動の激しい燃油価格などが挙げられ、その結果資本コストすら賄えない低い収益性に苦しむところが少なくないのです。

航空機だけに限らず、資産投資においてはデフォルト時に担保権者が迅速に担保物を占有回収し、再利用することができるような体制を構築することは、リスク管理の観点で最も重要な点になります。

航空機投資においては、キャッシュフローの源泉であるエアラインが倒産した場合に、銀行や航空機の所有者などの債権者の最終的なよりどころは常に資産としての航空機にあります。ましてやエアライン自体は破綻のリスクが少なくない業種でもあるため、より一層航空機に対する担保権の設定や、取り戻しの実現可能性は投資資産として航空機を評価する際には重要なポイントとなります。

ところがここで問題となるのが、航空機の利点である、世界中に移動して使われているという動産としての性質です。通常、担保権は国別に内容・効力が異なり、私的実行の可否や倒産時の救済について担保権者の立場が極端に弱い国も少なくありません。これは海外資産への投資におけるカントリーリスクとして懸念すべき事項の一つですが、航空機はさらに国境を超えて動くという要素も絡むために、このカントリーリスクが複雑になるのです。

例を挙げると、ある国のエアラインが破綻したためリースしている航空機を取り戻そうとしたとします。ところがもしその航空機が海外にあったとしたら、登録国で設定した担保権が海外に駐機している航空機に対して有効かどうかわからないというリスクがあったのです。しかしながら、それではカントリーリスクが比較的高い東南アジアや中南米への投資が消極的になってしまいますが、これらの国こそが次の航空需要を担う国々であるというジレンマを抱えてしまいます。

このカントリーリスクを解消するために提唱されたのがケープタウン条約(可動物件の国際担保権に関する条約)であり、ケープタウン条約の批准国間では同条約に基づき国際登録所(International Registry)に登録された担保権は国際的な効力を有すると定められました。

さらにケープタウン条約に基づく担保登録の効果として債権者による担保権の私的実行を認め、エアラインの倒産手続についても債権者に有利な取扱いが定められました。例としてインドにおけるケープタウン条約の施行前後の影響をご紹介すると、ケープタウン条約施行前に破綻したKingfisher航空は最終的な解決まで2年を要したのに対して、施行後に破綻したSpiceJetは80日程度で終了しています。もちろん、企業の規模やインパクト、破綻の背景などさまざまな条件が異なるためにすべてがケープタウン条約の効果であるとはいえませんが、それでもその効果を感じることができるかと思います。

(4)レバレッジを活用した投資効率

航空機は非常に高額な資産であるため、購入にあたっては銀行などの金融機関からの借入れを行うことが一般的です。借入金と自己資金の配分は取引によって異なりますが、比較的若めの機体であれば借入金は購入価格合計の70~85%(=自己資金は15~30%)程度が参考値になります。銀行からの資金調達は、レバレッジと呼ばれる投資効率を向上させることができる手段の一つであり、航空機投資はレバレッジを活用することで利回りを高めることができる資産となります。

融資をしてくれるのは欧州の銀行が主ですが、最近は日本の地方銀行もこの分野に対して高い興味を示しています。有利な銀行融資は投資効率を飛躍的に高めますので、金融機関との良好なネットワークは航空機投資においても重要な成功要因の一つです。

航空機投資ではノンリコースローンという形式で銀行借入れも行われます。ノンリコースローンは、取得コストが高く、耐用年数が長い、そして収益が安定しているといった特徴がある資産の資金調達によく用いられます。

ノンリコースローンで資金を借入れた場合、その資金で購入した航空機は担保として差し入れますが、借り手は個人的責任には問われません。借り手が債務不履行に陥ると債権者である銀行は担保財産(航空機)を差し押さえることができますが、債権者による回収は担保財産に限定され、債務者にそれ以上の負担はありません。

このノンリコースローンの特徴はファンド形式の投資との親和性が高いことです。航空機を取得するための専用の会社を設立し、そこに投資家からの投資と銀行からのノンリコースローンで資金を調達、その資金で航空機を購入すれば、投資家は投資効率を高めつつ責任は投資した金額に限られるため航空機投資戦略では積極的に活用されています。

投資アセットとしての航空機投資の魅力まとめ

航空機は身近なものではありますが、空港で見せるものとはまた違う顔も持つことに驚かれたかもしれません。少々盛りだくさんになってしまいましたので、今回までにご紹介した投資アセットとしての航空機の魅力を以下4つの項目にまとめました。

①高い成長性:世界中で継続的かつ活発に増加する旅客需要が支える航空機需要

②安定した価値:2社寡占の供給体制と成熟したテクノロジー、代替品が存在しない特殊性、さらに厳格な整備によって保たれる価値

③安定したキャッシュフロー:貸し手(オーナー)の権利をしっかりと守るリース契約によって生み出せる安定したリース収入

④投資資産としての魅力:高い流動性とグローバルな法制度のしくみ、グローバル資産であることによるほかの資産との相関の低さ、特殊性が生み出すプレミアム

これらの特徴が相互に影響しあうことで、航空機投資環境をより魅力的にしています。近年海外を中心に多くの投資家がこの分野に興味を持ち始めており、航空機投資戦略がオルタナティブ資産投資のメインストリームの一つとして一般的になる未来もそう遠くないかもしれません。

さらに外部環境に目を向けても多くの外部要因は航空機投資戦略をサポートする状況にあり、今後もしばらくはこの傾向が継続するものと見られています。航空機投資が一般的になるにつれ、プレイヤーが殺到することで投資リターンが低くなるリスクはありますが、少なくとも近い将来の内に航空機投資に対する熱が失われる恐れは少ないといえるでしょう。

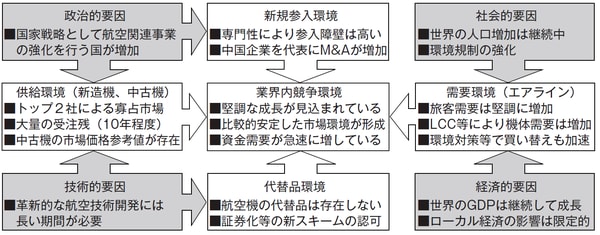

下記の図表は、本連載のまとめとして、航空機投資に関連する業界分析と外部環境分析を包括的に表したものです。これまで触れてきた多くの要素や環境の関係性を簡潔にまとめましたので、ご理解の一助となれば幸いです。

[図表]航空機投資の外部環境分析

澁田 優一

マーキュリアインベストメント

野崎 哲也

旭アビエーション