日本株式市場は再び調整

米国株式市場の調整、国際情勢の不透明感などが要因

■日経平均株価は10月23日に、前日比604.04円安の2万2,010.78円で引けました。日経平均株価は9月中旬頃から、円安や日米貿易摩擦に対する懸念の一時的な後退などを背景に大きく上昇し、10月2日に2万4,270.62円と年初来高値を更新したばかりでした。

■今回の下落は、米国株式市場の調整が背景ですが、中東情勢の不透明感やイタリアの財政問題などが改めて懸念されました。

日経平均株価、NYダウ、円/米ドルレートの推移

日本株式市場が堅調さを取り戻す条件とは

■日本株式市場には不透明要因が増加していますが、日本株式市場が堅調さを取り戻すための条件として3つのポイントを整理したいと思います。

(1)政策対応に対する期待

■安倍首相は来年10月の消費税率引き上げを表明しました。過去において消費税率の引き上げは駆け込み需要の増加とその反動などを通じて、短期的に景気や株式市場にマイナスの影響を与えました。今回の消費税率引き上げの家計への負担は2兆円強と推計されています。安倍首相は消費税率引き上げに伴うマイナスの影響を最小限にとどめ、経済成長を維持するための政策運営を進めるとしています。

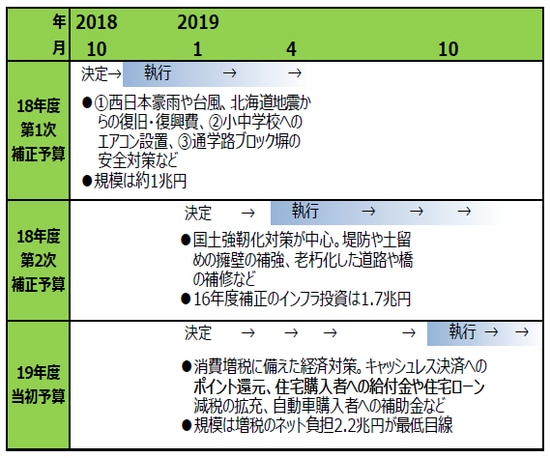

■具体的には、18年度第1次補正予算で復旧・復興を進めたうえで、第2次補正予算で国土強靭化、19年度当初予算で消費増税対応と、切れ目のない財政出動を行うことで、景気を下支えする方針です。加えて来年7月には参議院選挙が控えています。経済を腰折れさせないための政策が打たれるとの期待が市場心理にプラスに作用すると考えられます。

今後の財政出動のイメージ

(2)企業業績に上振れの可能性

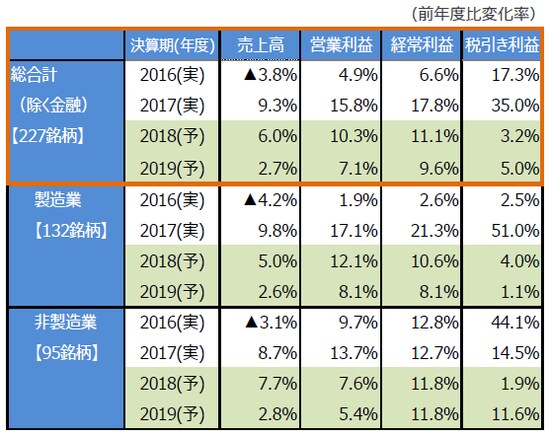

■日本企業の2018年度3月期決算企業の中間決算の発表がこれから本格化します。2018年度の業績見通しは会社発表ベースでは前年度比+5%程度の経常増益ですが、弊社では同+10%台の経常増益になると予想しています。中間決算では、年度初めより円安となっていること、世界経済が総じて堅調であったことから良好な決算になると見られ、2018年度通期の業績見通しも上方修正含みになると考えられます。今後の世界経済は成長ペースがやや鈍化するものの、引き続き拡大基調が見込まれ、企業業績の上振れが期待されます。

企業業績見通し

(注2)2018年4月以降の米ドル/円レートは110円、ユーロ/円レートは125円、原油価格は65米ドル/バレル。90円/米ドル程度への急激な円高にならない限り、2019年度の経常増益予想も崩れない見通し。

(出所)各社決算のデータを基に三井住友アセットマネジメント作成

(3)バリュエーション面ではボトムを形成

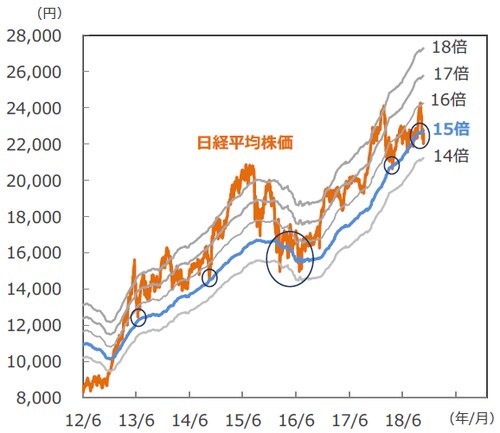

■株価の調整が進んだ結果、予想利益水準と株価の関係を見た予想株価収益率は大きく低下しました。10月23日の予想株価収益率は14.5倍(12カ月先予想ベース)と2016年以降の平均である16倍台を大きく下回っています。また、15倍台を下回る水準となった局面は、2012年6月以降では今回を含めて5回しかなく、足元の株価水準は予想利益との関係からはボトム圏にあると考えられます。過去15倍を下回ったあとは、少なくとも株式市場は下げ止まっています。ちなみに、現在の日経平均株価は予想利益との関係からは2012年12月の安倍内閣(アベノミクス)がスタートしたころの水準です。

日経平均株価と予想株価収益率

(注2)予想株価収益率で用いる1株当たり予想利益は12カ月先予想ベース(予想はBloomberg L.P.集計)。1株当たり予想利益に倍率をかけて日経平均株価の水準を試算。

(出所)Bloomberg L.P.のデータを基に三井住友アセットマネジメント作成

リスクへの抵抗力が試されよう

■日本株式市場は、水準を切り下げるリスクはありますが、以上確認した3つのポイントから、次第に下値を固めると期待されます。

■当面は米中間選挙の結果が待たれます。米国は中国にとどまらず、トルコ、サウジアラビア、ロシア、ドイツなどに対して政治的な圧力を強める方向にあります。こうした経済・安全保障面での米国の対立姿勢は、中間選挙後も続く可能性は高く、日本株式市場もリスクへの抵抗力を試される展開が続くと思われます。

(2018年10月24日)

関連マーケットレポート

2018年10月23日 2週間後に迫った米国の『中間選挙』

2018年10月23日 米国株式市場は引き続き米中貿易摩擦が焦点