47%の企業が「資金調達に苦労した」と回答

これまでの連載では、経営戦略・マーケティング・財務会計について取り上げました。今回は、起業時の大きな壁となる「資金の調達」を乗り越えるにはどうすればいいのかを見ていきましょう。

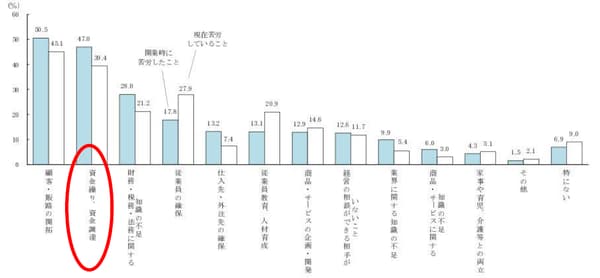

「資金調達」というこの大きな壁は、日本政策金融公庫が公表する「2017年新規開業実態調査」の「開業時に苦労したことおよび現在苦労していること」のアンケートに「資金繰り・資金調達(47.0%)」を挙げる企業の割合が多いことからも明らかです。

[図表1]開業時に苦労したことおよび現在苦労していること(三つまでの複数回答)

資金調達の方法としては、大まかに決算書の純資産の部に該当する「株式を発行して直接調達する方法(直接金融・自己資本)」と負債の部に該当する「金融機関等から調達する方法(間接金融・他人資本)」の2つに大別されます。

今回は、後者の他人資本による資金調達手法について見ていきます。一般的に起業時の資金調達は、間接金融である金融機関等からの調達が約80%といわれています。

昔から、「起業時に借りるなら国金さん(日本政策金融公庫の前身)」といわれてきましたが、以前に比べ起業が地域経済の活性化に貢献すると考え、起業を積極的に支援する金融機関も増えてきています。この資金調達という大きな壁を打ち破るのに、金融機関が積極的に協力し、よきパートナーとなるケースも多くあります。起業する事業内容や規模にもよりますが、一般的に地域金融機関が起業支援に対して積極的と言われています。

それでは、起業者が直面するこの「資金調達」という大きな壁を打ち破るにはどうすればいいのでしょうか? そのカギは、これから説明する「創業計画書」にあります。

創業計画策定のポイントは「事業計画」と同じ

起業時に金融機関から資金を借りるには、「創業資金計画書」の作成が必須です。創業計画書とは事業をどのように実現させるのかを表現し、「資金を借りる」ための目的で策定されるものですが、「起業者の熱い想い」を金融機関や取引先等の関係者に説明し、共感を得るために策定されるものでもあります。金融機関は、この一枚の計画書を根拠に事業の実現可能性や妥当性を判断します。

創業計画の本質は事業計画であり、その策定のポイントは他の事業計画と同じです。つまり、「だれに、何を、どのように」そして「いかに売り上げて利益をあげるか」を具体定な数的根拠に基づいて策定します。この計画において、全体として記載項目に整合性があり、数値的根拠も説明できることが重要になります。今後事業を継続するうえでもこの作業ができることは必要なスキルとなりますから、しっかりと創業計画書の策定に取り組みましょう。

さて、創業計画書を作成する前に、まず計画のもととなる「想い」を具体化するためのたたき台を作りましょう。この連載でもご紹介した3C分析やSWOT分析等を活用して整理してみると良いでしょう。そして、どのくらい売上・利益がだせるのか(収支計画)を検証しましょう。収支計画では売上と経費を算出して、毎月の利益を想定します。

算出した予想売上高に対して、起業後に必要となる経費をもれなく予測し、十分な利益を確保できるかを検証することが重要です。前回の連載でご紹介した損益分岐点売上高や限界利益の考え方を参考にして「費用構造」を分析することも有用でしょう。

また、もう一つの重要なポイントは、起業後に利益がでるまでに一定の時間を要するケースもあり、その間は赤字で運転資金が必要になることです。この運転資金を見込んでおかないと、起業後にすぐに資金に窮する事態となりますので注意が必要です。

創業計画書は、起業者の「想い」を表演するものではありますが、そこには客観的に事業を見る目も必要になります。また創業計画書は、全体として記載項目に整合性があり、数値的根拠も説明できることが重要です。金融機関は事業計画の実現可能性や妥当性を審査のポイントにしており、実際の事業でも甘い計画は命取りになりますから十分注意しましょう。

この作成に際しては中小企業診断士や財務に強い税理士などの支援機関等に相談し、第三者の目で検証・アドバイスを受けることをおすすめします。

買掛、私募債も資金調達の方法

仕入商品を掛けで支払うこと(一般的に支払条件といわれます)も資金調達の一種といえます。仕入の都度、現金で支払う場合に比べ、今月仕入れた分を翌月末にまとめて支払う場合、翌月末まで現金は会社に残ります。これは1カ月分の仕入資金を取引先から資金調達したことになります。

業界の慣例や取引先の条件に従って支払条件を決定するのではなく、自社にとって有利な支払条件を提示し交渉することも、資金調達という側面においては重要になります。ただし、あまりに自社に有利な条件提示は、創業間もない会社だと取引をしてもらえない可能性もあるのでご注意ください。

また、私募債による資金調達方法もあります。縁故債とも呼ばれ、創業者に縁のある方に声かけして行う資金調達の方法です。返済期間や返済方法、利息などの条件は法律の範囲内で自由に決めることができ、金融機関からの調達に比べて融通はききやすいといえます。また、資金を出して頂いた方はその事業の応援者になる場合が多く、事業を軌道に乗せるためにも有効な手段かもしれません。

ただし、不特定多数への募集行為ができないなど様々な法律の制限があるため、専門家のアドバイスを受けて行うことをおすすめします。

創業資金を調達して無事に事業を開始できたとしても、起業後の資金繰りの把握は経営者の責務です。資金繰り表で普段の資金繰りを把握することはもちろんですが、取引先との取引開始時の売掛金・買掛金などの取引条件の交渉を継続して行うことも大切な資金調達のです。

将来的な資金調達の手段として、次回にお話しする直接金融も考えられますので、経営者として「資金調達」の研究はしっかり行いましょう。