ポイントをおさえれば、苦手な会計も得意分野に

起業したばかりの経営者にとって、財務・会計は、日々の会計記帳から決算書の作成、税務申告と初めて経験する内容も多く、苦手意識を持つ方も多いのではないでしょうか。

しかし、意外かもしれませんが、財務・会計はポイントをおさえることで簡単に得意分野にすることが可能です。会計から得られる情報を自社の経営にしっかりと活かすために、経営者としてここだけはチェックしたい、財務・会計を味方につける3つのプロセスをご紹介します。

正確な会計記帳を行い、正しい決算書を作るのが会計担当者の仕事ですが、経営者にとって必要な財務・会計の知識は、それと同じではありません。求められているのは、決算書をもとに会社の経営状態を察知し、今後の意思決定に活かすための、「決算書を正しく診る」知識です。経営者には、決算書を見たときに、自社の現場で起こっている変化を見極める能力が必要です。

決算書で特に重要な帳票は、「貸借対照表」と「損益計算書」です。ここから先は、実際に御社の決算書2期分を手元に準備して読み進めてみてください。

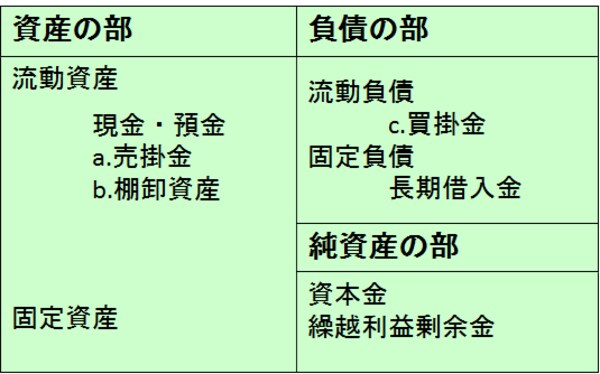

[図表1]貸借対照表

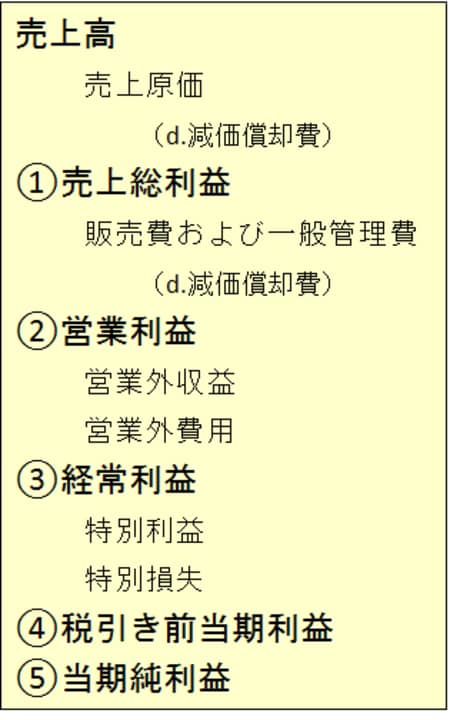

[図表2]損益計算書

賃借対照表が一時点(決算日)の会社の資産・負債の状況を示しているのに対し、損益計算書は一定期間(期首から期末)の会社の業績を表しています。会社の成績表ともいえる決算書を診るために、次の3つのステップで順番に読み解いていきます。

最初のプロセスは「営業利益を診る」

プロセス1:営業利益を診る

損益計算書は「十分な利益が得られているか」が分かりやすく整理されています。特に重要なのが損益計算書に表記される5つの利益のうち、「②営業利益」です。営業利益は本業で得られた利益額を表しており、プラスになっていればひとまず健全と言えます。

プロセス2:簡易キャッシュフローを診る

一方で「必要な現金(資金)が確保されているか」は、損益計算書上の利益がプラスかどうかだけでは判断できません。営業利益が黒字でも現金が手元にない状態、いわゆる「黒字倒産」の状態になることがあります。

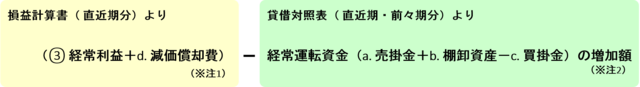

損益計算書と貸借対照表(2期分)を組み合わせることで、1年間に会社がおよそいくらの現金を稼いだか(年間の儲け)を知ることができます。下記の簡単な計算方法でおよその年間の儲けを把握しましょう。このコラムでは、下記の図表3の計算により算出される年間の儲けのことを「簡易キャッシュフロー」と呼びます。

[図表3]簡易キャッシュフロー(年間の儲け)を把握しよう

※注2…経常運転資金の増加額は下記の計算を行います。

直近期の(a.売掛金+b.棚卸資産-c.買掛金)-前々期の(a.売掛金+b.棚卸資産-c.買掛金)

プロセス3:将来への投資可能額を診る

プロセス2で1年間に稼いだ現金の金額を把握した後、さらに、稼いだ現金がどこにいくかを把握します。

[図表4]稼いだ現金のゆくえ

簡易キャッシュフローから年間の借入返済額 (※注3) を差し引いた金額が、本来の企業の儲けです。毎月の借入金返済額が大きい場合は、損益計算書上は大きく利益計上していても、大半の現金が借入返済に費やされ、手元に現金がほとんど残らないケースも想定されます。

※注3…年間の借入返済額は決算書だけでは把握できません。返済用通帳から、毎月の返済額を合計することで、実際の年間返済額を計算してみましょう。

プロセス2、3を通じて、「どのくらい儲けて」「いくら返済し」「どのくらい将来への投資が可能か」を把握するのは、経営者に最低限求められる決算書の読み方です。

比較することで、より多くの情報が読み取れる

さて、決算書を見て「営業利益」「簡易キャッシュフロー」「将来への投資可能額」を把握できるようになりました。決算書を読むうえでもう一つ大切な見方が、「比較する」です。

(1)前年(前々年)の決算書と比較して見る(期間比較)

(2)業界指標(同業種の平均値等)と比較してみる(業界指標比較)※4

(3)同業他社と比較してみる(同業他社比較)

※注4…業界指標は日本政策金融公庫の小企業の経営指標調査や、TKC経営指標(BAST)などを参考にします。

昨年よりも業績が良くなっているのか悪くなっているのか、同業他社と比較して自社がいい状態なのか悪い状態かなど、1期分の決算書だけでは見えなかった、より多くの情報が読み取れるようになります。

財務・会計に対する苦手意識があった方も、3つのプロセスと他の企業や業界平均などと比較することにより、決算書の見え方がずいぶん変わってくるはずです。次回は、今回の知識を活かしつつ、会社の意思決定に活かす会計情報の活用法をご紹介します。