「事業用資産の買い替え特例」を活用

CASE STUDY:内藤さんの場合

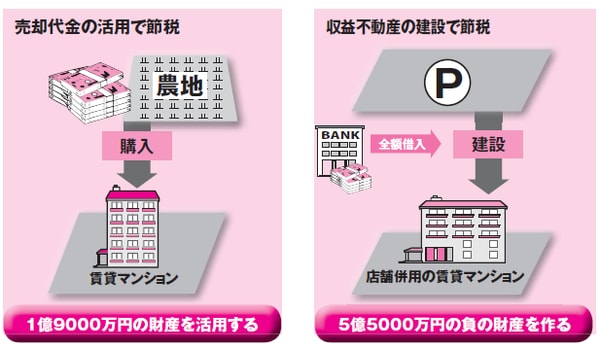

3億6322万円の節税に成功

課題:使っていない農地をどうするか

内藤さんは、戦後の混乱期に仕事を始めた世代ですが、土地があると生活できると気がつき、小売業で残したお金を元手に農地を購入して農業を始めました。夫婦で農業をしながら節約をし、お金の余裕ができると少しずつ土地を増やしていったのです。自宅周辺だけでなく、隣接市の農地も購入し、車で通いながら耕作してきたということです。

平成の初めになると土地の高騰が著しく、持っているだけで驚くほどの評価になり、土地持ちの農家にも税金の負担が増えてきました。そこで、夫婦で農業を続けられる土地は2カ所だけとし、1カ所は生産緑地の指定を受けました。子供2人は会社員なので、農業を手伝う余裕はありません。ほかの土地は市へ貸し出し、駐輪場や市民農園に利用してもらい、固定資産税の優遇が受けられるようにしました。

また、社宅にしたいという企業にも賃貸住宅を建てて貸しています。

それでも農業をずっと続けてきましたが、昨年倒れて以来、体の自由が利かなくなってしまい、車の運転や耕作をすることが困難になりました。

いよいよ今後の相続や財産継承について考えなければいけない状況となり、どのようにすればいいか、親子で相談に来られたのです。

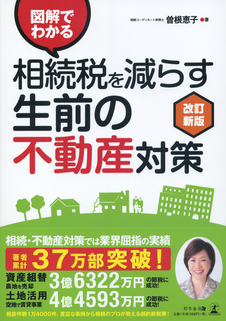

★STEP 1:相続税評価額より時価が低い土地は組み替え★

生産緑地にしている畑は260坪ありますが、倒れてからは耕作できず、休耕地となっています。当社で土地の評価をし、市場価格も調査すると、売買価格よりも相続税評価額のほうが高い状況で、このまま保有するメリットがありません。

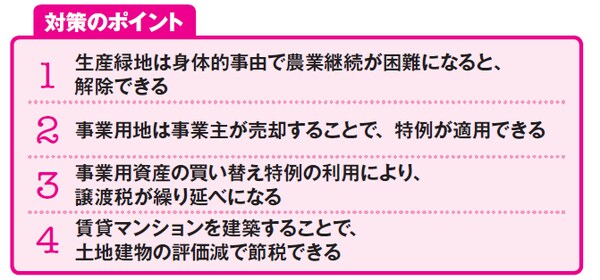

そこで、売却して収益不動産に買い替えることを提案しました。事業用資産の買い替え特例を利用すれば、譲渡税も節税できます。この場合、生前に内藤さん自身が売却することでメリットが生まれます。

260坪の畑の周辺はすでに宅地化が終わっており、内藤さんの畑だけが更地で残っている状況でした。砂埃の苦情などもありましたので、売却することで気持ちも楽になります。

宅地分譲ができる開発業者に情報を出すと、立地や環境が良いことが幸いし、すぐに購入希望の法人数社から申し込みが入りました。

その中で最高価格の法人へ売却を決めて、無事に売却は完了しました。売却を終えるまでには生産緑地の解除申請や境界立ち会いや開発申請など、種々の手続きが必要でしたが、内藤さん、当社、購入法人、測量会社などが協力することで、スムーズに手続きを進めることができたのです。

STEP1 畑を売却し特例を適用

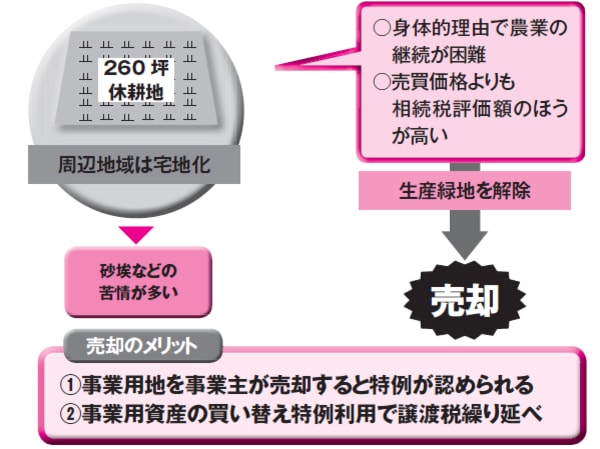

★STEP 2:売却代金で収益マンションを購入★

畑の売却については、事業用資産の買い替え特例を利用し譲渡税を節税しました。農業から賃貸事業への組み替えです。

譲渡税を節税することで手元に残せるお金が増え、その分も賃貸マンションとして残せることになります。

内藤さんは、事業を承継してもらう子供の意見を尊重し、マンション建設にあたっての土地選びは、自宅周辺にこだわらず、将来の資産価値が変わらないような立地を希望されていました。

当社も同じ判断ですので、売却で手元に残った現金で購入できる1棟マンションをご紹介し、購入を決められました。

賃貸マンションの建築で相続税も大幅ダウン

★STEP 3:賃貸マンションを建築する★

節税対策として生産緑地の事業用資産の買い替えが1つ進みましたが、内藤さんの財産では、まだ相続税がかかるため、次の対策も必要です。そこで駐車場としてきた土地に店舗併用の賃貸マンションを建てるようにしました。1階のテナントは、建てる前から借りたい法人があり、その需要を基に建築に踏み切りました。事業用の賃借契約で20年の借り上げですので、安心感があります。

また、2階から5階までの賃貸マンションについても駅から近い立地であり、大きな不安はありません。建築費は全額借り入れとしました。この事業により、大幅に相続税を下げることができましたので、当初から比べると不安は解消したといえます。

STEP2・3 現金や借入で賃貸マンションを購入・建設

STEP4 節税効果

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士