「配偶者控除の特例」を活用し、妻に自宅を贈与

CASE STUDY:星野さんの場合

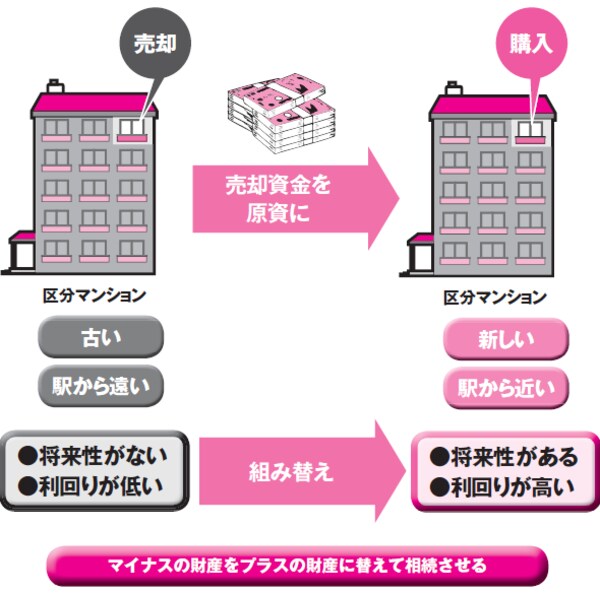

4096万円の節税に成功

課題:隣地を弟から購入、節税と遺産分割を考えたい

星野さんはIT関連会社の創業経営者です。会社は順調に成長してきましたので、財産形成も計画的にしてきました。自宅の土地は父親の相続で取得し、等分に分けた弟が隣地を所有しています。星野さんは家を建てて家族で住んでいますが、隣地を相続した弟は別のところに住んでいるため、その土地を利用する予定はなさそうです。星野さんは自分の子供が利用できればと、将来的には弟から買い取りたいと考えています。

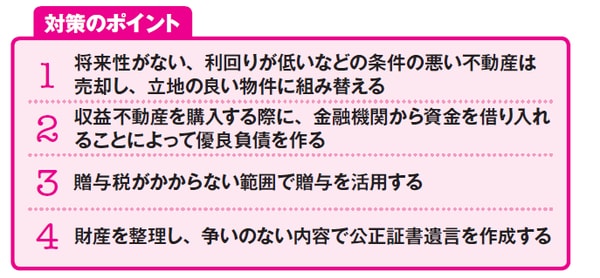

60代になったことから、会社の事業承継も考え始めました。そこで、個人財産についても、そろそろ節税や遺産分割を考えて準備しておきたいと思い、当社に提案を依頼されました。

星野さんの希望は、家族の不満が残らないような相続をさせたいということです。財産の内訳は不動産や現金、有価証券とバランスよく財産を保有されていますが、節税対策は取れていないのが実情でした。

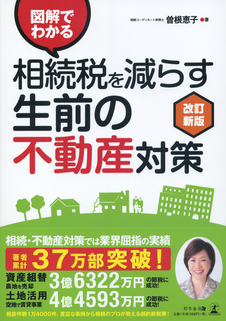

★STEP 1:配偶者控除の特例で自宅を配偶者に贈与する★

まずは、手軽にできる節税対策として、贈与税の、配偶者控除の特例を活用することができます。星野さんの不動産はご本人単独所有となっていましたので、夫婦間の財産のバランスは取れていません。それでは万一、妻が先に亡くなってしまうと、配偶者控除の特例が使えず相続税の負担が大きくなります。

それを避けるために、贈与税の負担がかからない分を妻に移しておくのです。2110万円分の土地を贈与することとし、土地評価を税理士にも確認し、持分割合を決めて共有としました。

弟の所有地については時価相当の金額を算定し、借り入れで購入することにしました。

また長男、次男が自宅の購入を予定していましたので、住宅取得用の現金1000万円までは贈与税がかからない特例を利用し、贈与しました。三男は弟から購入する自宅隣地に家を建てるようにするつもりですので、これで子供たち全員が自宅を持てるようになります。贈与金額と土地の差がある分は、賃貸不動産などでバランスを取り、妻や子供たちにも理解を得た内容で公正証書遺言を作成しました。

STEP1 自宅を妻に贈与し、子供たちには住宅取得用資金を贈与

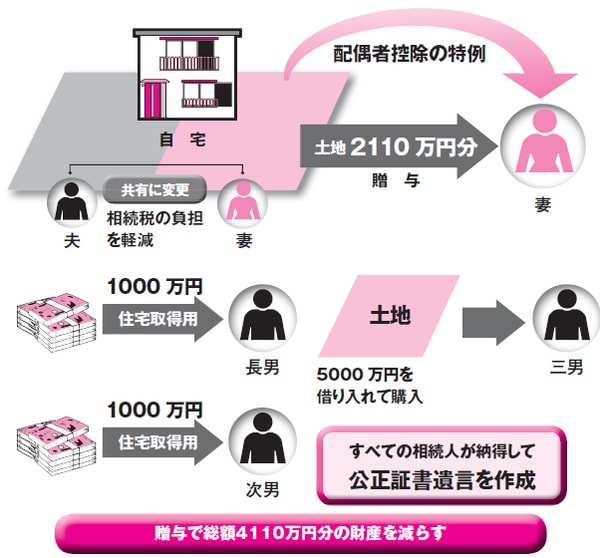

古い収益物件は、マイナス資産になる前に対処を

★STEP 2:郊外のマンションを売って、都心のマンションに買い替える★

生前対策としては、資産の組み替えを実行しました。

星野さんの所有している賃貸マンションは全部で3部屋あります。2部屋は都心で駅からも近く築年数も比較的新しい不動産です。残りの1部屋は郊外に立地し、築年数も古く最寄り駅から徒歩20分以上かかるため、これからの不安があります。現在の賃借人が退去してしまうと、すぐには借主が見つからないかもしれません。空室のままならば、収入もなくなり、マイナス資産になってしまいます。早めに売却して、立地の良い収益不動産への買い替えを提案しました。そうしておけば、相続する妻や子供にもプラスの財産で渡すことができます。

STEP2 郊外の不動産を都心の不動産に組替

STEP3 節税効果

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士