確定申告が不要な場合も「領収書」の管理はしっかりと

Q 副業をしたら確定申告は必要なの?

A 「所得」が年間20万円を超えたら確定申告が必要です

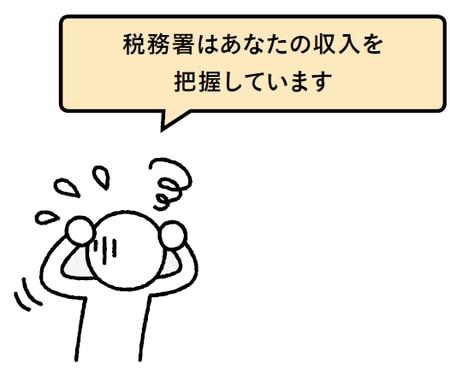

「そんな大した金額じゃないし確定申告なんて気にしないでも大丈夫だろう」なんて思ってはいけません。税務署は、あなたが副業で得た収入に関しては、ちゃんと把握しています。場合によっては、税務署の担当者が部屋のドアを叩いて調査に訪れるかもしれません。したがって、振り込まれた金額をしっかり管理することは必須だと認識してください。

ただし、副業の「所得」が年間20万円を超えなければ確定申告は必要ありません。副業で入ってくるお金と出ていくお金を正しく把握し、管理することが大事なのです。

具体的には、確定申告を行う場合も、副業の所得が20万円を超えなくて申告しなくて良い場合も、領収書はきちんと管理しておくことです。もちろん、その領収書の支出内容が適正であることが必要です。

「領収書の管理なんて面倒くさい」と思うかもしれません。管理といっても、例えば「生活に使った領収書」と「副業の費用(経費)として使った領収書」の箱に分けて管理するぐらいからスタートすればいいでしょう。副業開始とともに、この際、家計の見直しも始めてみましょう。

収入から引ける「経費」はどこまで認められる?

Q 所得が年間20万円なんてすぐ超えてしまいませんか?

A 「所得」は「収入」から経費を引いたものです

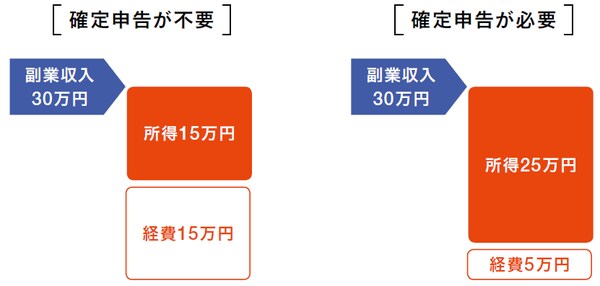

まず「所得」の意味をご理解ください。「収入」から「経費」を差し引いた金額です。

例えば、副業の収入が30万円あったとします。この収入を得るために15万円の経費がかかったとしましょう。すると所得は15万円となります。所得が20万円以下の場合、確定申告の義務はありません。しかし、5万円しか経費がかからなかったときは、所得は25万円となり確定申告が必要です。ですので、経費がかかった証拠である領収書をきちんと管理しておくことが大切になるのです。

ただし、他の会社にアルバイトで勤務したような場合は「給与所得」が発生し、確定申告が必要になりますのでご注意ください。

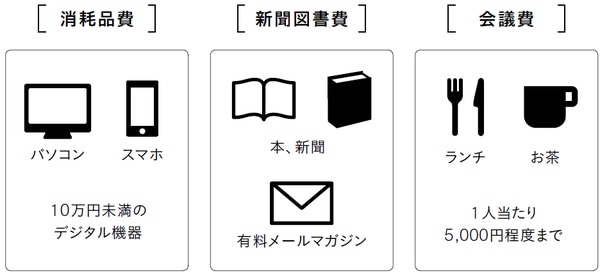

Q 経費ってパソコンやスマホも認められますか?

A 10万円未満のデジタル機器は仕事に必要なら可能性大です

さまざまな副業があり、それに対する税務署の判断もありますので、「この経費は必ず大丈夫」とはいえません。しかし、デジタル機器を活用する「新しい副業」においては、パソコン、スマホ、プリンターとインク代などは10万円未満であれば経費計上が認められる可能性は高いです。ただし、副業に使う物なのに、あまり頻繁に買替えなどを行ったりすると、税務署から不審に思われ指摘される可能性も出てきます。

また打ち合わせのお茶代やランチ代も経費計上可能です。1人当たり5千円上限が目安です。これも、やたら飲食機会の頻度が多かったり、お酒が中心の領収書だったりした場合、税務署から指摘されるかもしれないのでご注意ください。