日本の投資信託と、米国の投資信託・米国債の違い

株や投資信託へ投資する場合には、「手数料」や「維持費(信託報酬)」がかかります。第2章(※書籍参照)でも紹介しているとおり、特に日本の投資信託はこれらが非常に高く、よほど運用がうまくいかなければ利益が出ない仕組みとなっています。

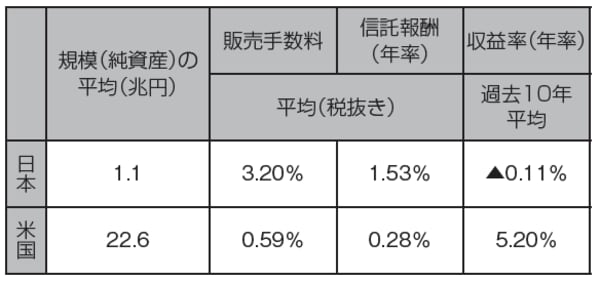

あらためて、日本の投資信託における「販売手数料」と「信託報酬(年率)」の平均値(税抜き)を見ていきましょう。以下の図表にあるように、それぞれ「3.20%」「1.53%」となっています。つまり、これだけのお金が取られてしまうということです。

[図表]投資信託の日米比較(純資産額上位銘柄)

一方、米国の投資信託はどうでしょうか。同じように「販売手数料」と「信託報酬(年率)」の平均値(税抜き)を見てみると、それぞれ「0.59%」「0.28%」となっています。日本がどれだけ高いのか、お分かりいただけることでしょう。

では、米国債の場合はどうなのでしょうか。実は、証券会社によって異なります。いわゆる「口座管理料」を取っている証券会社もあれば、取っていない証券会社もあります。たとえば大和証券の場合、年間「3000円+消費税(2017年10月時点)」が必要とされています。

ただ、投資金額が多ければ口座管理料が無料になる証券会社もあるなど、金融機関に差があるのが実態です。購入時にはあらためて、確認してみることをお勧めします。条件によっては、管理手数料が無料になるところもあります。

いずれにしても米国債の場合は、投資信託のような「販売手数料」や「信託報酬」、「維持費」などを気にすることなく投資することができます。額面金額があらかじめ決まっているため、安心して取り組むことが可能です。

初めての積立投資なら「負担を減らす」ことに注力を

貯蓄するのが苦手な人は、毎年ではなく、月々で投資したいと思うかもしれません。必ずしもそのような方法を否定するわけではありませんが、お勧めできないのが実情です。

こと資産形成においては、なるべく手間をかけないのが得策です。年に1回の購入であれば、あらかじめ日にちを決めておき、あとは電話をかければいいだけです。ほとんど負担にはなりません。

しかし毎月であればどうでしょうか。電話をする手間もかかりますし、忘れてしまうときもあるでしょう。また、その度に米国債に対して意識が向くことになるため、本業への集中力が落ちる可能性も懸念されます。

できるだけ労力や時間をかけることなく、堅実にお金を増やしていく。それが資産形成の基本です。そう考えると、毎月のように米国債を購入するのは手間になるでしょう。

どうしても貯蓄できないという人はそれでも構いませんが、基本的には、年に1回の購入が最適です。それ以上、増やしたり減らしたりしてしまうとバランスが崩れてしまう可能性があります。

夏休みや正月明け、年末のボーナス期など、投資しやすい日にちはたくさんあります。そのなかから、継続的に投資できる日を決めて、着実に取り組んでいきましょう。貯蓄の習慣を身につけることもまた、資産形成の練習になるかもしれません。

特に、これから初めて積立投資をする方であれば、「負担をなるべく減らすこと」に注力してみてください。積立投資で最も失敗しやすいポイントは、やはり継続できないことにあるからです。

いくら優れた方法論でも、途中で止めてしまっては意味がありません。本連載で紹介している米国債投資についても、継続してこそ価値があります。続けることがリスクを減らし、将来の備えにつながるのです。

景気、為替、金利、インフレ・デフレなど、社会情勢は常に変化しています。将来の備えとはつまり、それらの変化に対応することです。変化を完璧に予想できないからこそ、適切な対応が求められます。

毎年、同じ金額を投資するということは、それらのリスクに対応することになります。なぜなら、長期にわたって続けることにより、上がり下がりの変化を最小化することができるためです。

たとえば景気であれば、良くなったり悪くなったりします。それは歴史を見れば明らかです。しかし、いつ良くなるのか、あるいはいつ悪くなるのかは分かりません。ただ、継続的に投資をしていれば、それらの影響が収斂(しゅうれん)することになるのです。

「株を安いときに買おう」「金利が高いときに始めよう」。このように考えていると、いつまで経っても投資することができません。また、良いときも悪いときも、中長期的に見るとバランスしています。だからこそ、自らの負担を減らす努力の方が大切なのです。