収益を生み出す「建物の価値」を高く評価するアメリカ

前回の続きです。

3つめのメリットを享受できるのも一部の人に限られるでしょう。それは税金面のメリットです。築年数が経つほど不動産の価値が土地の価格に依存する日本とは異なり、アメリカでは収益を生み出す建物の価値を高く評価する傾向にあります。一般に中古物件の場合、土地と建物の評価割合は、日本の場合でだいたい建物2割、土地8割です。しかし、アメリカは逆転していて、建物8割、土地2割程度なのです。この建物の評価額に応じて、日本人は日本の税制に基づいて減価償却を行うことができます。

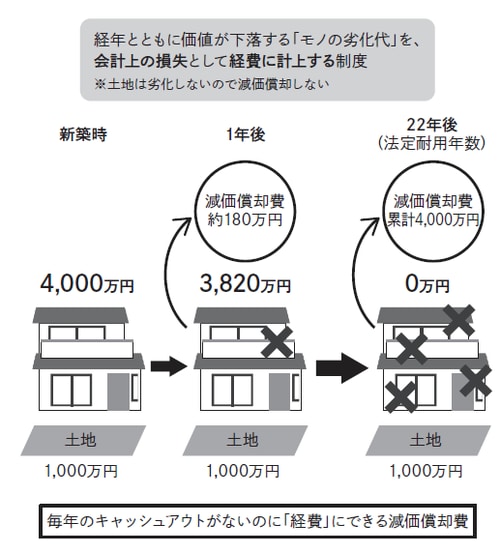

[図表1]減価償却とは?

仮に、アメリカで築30年の木造物件を5000万円で購入したとしましょう。建物の評価額は例えば4000万円になります。日本の税制では、法定耐用年数を超える木造物件に関しては4年間での償却が認められていますので、毎年1000万円ずつ費用計上することが可能なのです。その年の収入ベースの課税所得が1000万円だとすると、課税額をゼロにすることも可能です。

税制改正により環境がガラッと変わってしまう可能性も

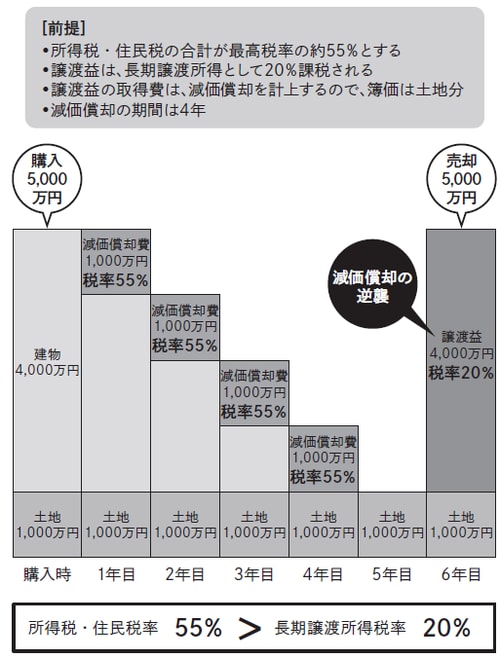

ただ、下記図表2のように、減価償却費を取ることによって建物の価値は5年目にはゼロになっていますから、物件の簿価は土地分だけになっています(図表2では1000万円)。これを購入時と同じ価格(図表2では5000万円)で売却すると、5000万円-1000万円の4000万円が譲渡所得となり、所得税・住民税の対象となります。不動産の譲渡所得は分離課税で、かつ5年保有した後に売却した場合には「長期譲渡所得」として税率が20%(復興税除く)となります。図表2の場合、もともとの所得税率を55%と想定していますが、このケースでは、55%と20%の差額、つまり35%分が具体的な税効果となるわけです。

[図表2]減価償却のイメージと売却時の税金

もちろん、このような税制は年々変わるため、一概にそのメリットが享受できるとは限りません。今後、大幅な税制改正があれば、環境がガラッと変わってしまう可能性もあります。しかし、現状では日本人投資家に大きなメリットがあることは間違いないのです。