「特別控除」「赤字の繰り越し」等のメリットも

前回の続きです。

①青色申告特別控除が受けられる

複式簿記に従って記帳し、作成した貸借対照表および損益計算書を確定申告書とともに提出すると、青色申告特別控除として最高65万円を差し引くことができます(簡易帳簿の場合は10万円)。

どの程度、この特典がオイシイかというと、もし20%の所得税率のケースならば、

●65万円×20%=13万円

が浮くことになります。

ついでに、住民税も「市町村税6%+都道府県税4%=10%」で計算すると、

●65万円×10%=6万5000円

合計20万円近くの節税になるのですから、使わない手はありません。

②青色事業専従者給与の必要経費算入

配偶者や15歳以上の親族を従業員とし、給与を支払った場合、必要経費となります(青色事業専従者に関する別途申請が必要)。白色申告の場合は、1人最大50万円、配偶者は86万円と上限が規定されているため、差し引ける経費が大きく違ってきます。

③3年間、赤字を繰り越せる

事業で赤字が生じた場合、翌年以降、3年間にわたって、各年分の所得金額から差し引くことができます(純損失の繰り越し)。

たとえば、青色申告を始めた年に、150万円の赤字で、翌年、50 万円の黒字が出たとすると、前年の赤字が繰り越し可能。翌年分の収支は-100万円となり、節税につながるというわけです。

さらに、損失が出た年の前年も青色申告をしている場合は、純損失の繰り越しに代えて、その損失額を前年分の所得(儲け)に繰り戻して控除し、前年分の所得税額の還付を受けることもできます。

④少額減価償却資産(30万円未満)の一括償却措置

30万円未満の備品であれば、その年に一括償却ができます(平成30年3月31日までの措置で、個人事業主・中小企業が対象)。

数々の特典は「正しい申告をする人」へのご褒美

なぜ、青色申告にすると、これだけのメリットが得られるのか? その理由の一つは、「申告納税制度」を正しく機能させるため、とも言われます。

自分自身で所得金額を正しく計算し、納税するには、日々の取引の状況を記帳し、書類を保存しておくことが必須。青色申告の特典は、こうした手順をしっかり踏んで、正しい申告をしようと考える人への”ご褒美”というわけです。

となれば、せっかく同じ手間ヒマかけるならば、より”ご褒美”が多いほうがいいですよね。「記帳のつけ方がわからない」という方には、税務署主催の「記帳説明会」に参加する手もありますし、確定申告前になると、税理士が無料で申告書の書き方を解説してくれる「無料相談会」も実施されています。

事業を始めて、まだ時間に余裕があるならば、こうした無料サービスもぜひ活用しましょう。

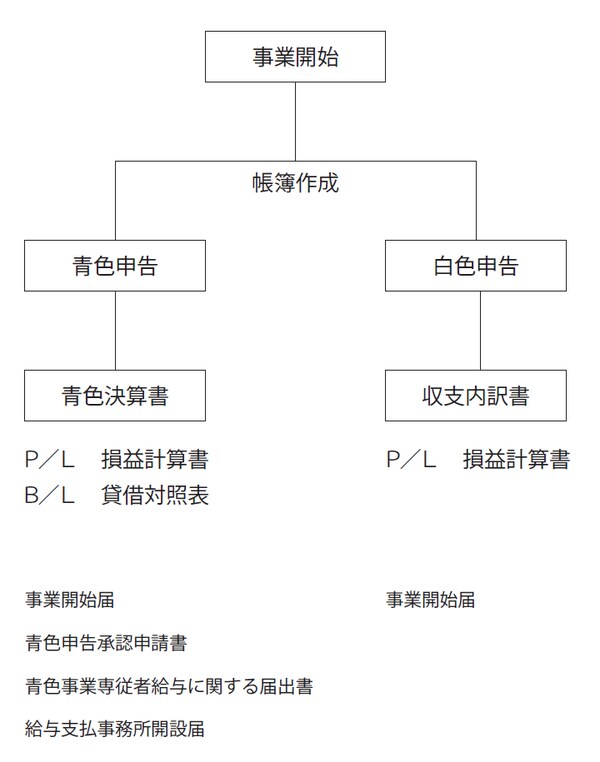

[図表]青色申告と白色申告の提出物の違い