姉が亡くなり、甥・姪とともに相続をすることに…

<事例3>相続が発生してから…相続税の納税資金が足りない!

ご依頼人の佐藤さん(仮名)とはそれまで面識がなく、私が日頃取引している銀行からのご紹介で初めてお会いしました。

佐藤さんは80代の女性で、このほどお姉さんが亡くなられて、その資産を甥(40代)と姪(30代)とともに相続することになったといいます。その資産は主に、時価総額30億円を超える不動産で、実際にいくらの相続税を納める必要があるのか、また、ご自身で大まかに計算してみたところ、いずれにしろ所持している金融資産だけでは納税資金が足りないことがわかったので、相続後であっても実行可能で最適な納税方法を提案してほしいとのことでした。

佐藤さんは以前から漠然と、〝もし、この資産を相続することになったら、相続税を納めるのが大変だろう〟ということは認識していたそうです。しかし、お姉さんは生前、顧問税理士がいたにもかかわらず、相続対策を特に何もしていなかったのです。

今回の相続は、お姉さんが生前書かれた遺言書にもとづいたもので、取引銀行と打ち合わせを重ねて作成されたものであるため、その遺志に背くようなことはしたくないといいます。したがって、相続を放棄するわけにもいかず、何としても相続税を納めなければいけません。私はさっそく、相続税の試算にとりかかりました。

相続税の納税期限は、相続を知った日から10か月以内!

〈相続税の試算〉

相続税を試算するにあたっては、まず、相続する資産について財産評価を行ない、できるだけ早めに大まかな納税額を計算し、納税資金が実際のところ、足りているのか足りていないのかを依頼者に報告します。納税資金の目途を具体的に立てるのはそれからになります。

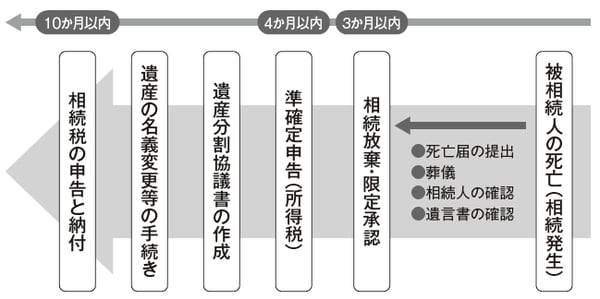

ところで、相続税の納税期限は、相続開始があったことを知った日の翌日から10か月以内です。この佐藤さんのケースもそうでしたが、取引銀行など金融機関(あるいは不動産会社、生命保険会社など)からの紹介で税理士がお客様にお会いするタイミングは、多くの場合、49日の法要が済んだ頃となります。つまり相続が発生してから、少なくとも2か月弱が経過しています。

このタイミングで依頼を受けて、期限までにある程度の余裕をもって税務署に申告・納税をしようとするなら、すべての資産を評価するためにとれる時間は、実質1~2か月。不動産の現地調査、役所調査をする時間、評価減が適用できるかなど検討を重ねる時間を考えると、非常に厳しいスケジュールにならざるを得ません。

さらに今回のように、相続税の納税資金が足りないという場合、相続した不動産を売却する必要があるのであれば、どの不動産を残して、どの不動産を売却するか、詳細に検討することもしなくてはいけません。あっという間に日が過ぎてしまい、時間があるようでないというのが現実です。

[図表]相続手続きのスケジュール

このようなタイトなスケジュールのなか、私が実際、どのようにこの佐藤さんの案件を進めていったのかを、次回ご説明しましょう。