「経営セーフティ共済」とは何か?

さまざまな決算対策の中では地味な存在ではありますが、経営者の方々に必ずやってくださいとお勧めしているのが「経営セーフティ共済」への加入です。

この名前を聞いたことがないという人も、旧名称の「中小企業倒産防止共済」ならご存じかもしれません。平成23年10月から制度の名称と内容の一部が新しくなっています。この制度は得意先などが倒産したときのために、あらかじめ掛金を積み立てて備えておこうという共済制度です。独立行政法人の中小企業基盤整備機構が運営しています。

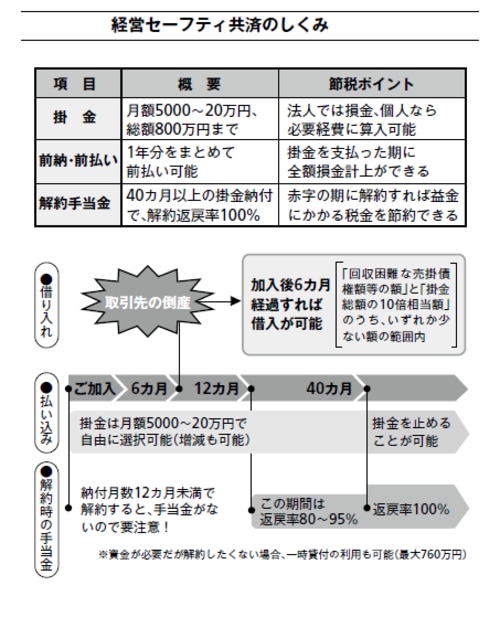

毎月5000 ~20万円の掛金を払えば、もしも取引先が倒産して売掛金などの回収が困難となった場合に、掛金総額の10倍または売掛金債権のいずれか少ないほうを、無担保・無保証で借り入れることができます。

このように、この制度の本来の目的は取引先の倒産によって連鎖倒産や経営難に陥るのを防ぐことです。しかし、ここで注目したいのは、節税対策としても非常に優れていて、使い勝手がよいという点です。

掛金は100%損金計上、解約返戻率は100%!?

まず、月々の掛金を全額損金にできます。掛金は月額最大20万円なので、年額240万円まで損金計上が可能です。決算対策として生命保険に加入する場合がありますが、生命保険は2分の1しか損金に計上できないものが多く、金額の上限があるとはいえ、この点で生命保険よりメリットがあるのです。

また、掛金の納付月数が40カ月(3年4カ月)以上になれば、解約した場合の返戻率は100%で、全額が戻ってきます。この点も大きなメリットです。利息こそつきませんが、定期預金のようなものだといってもよいでしょう。

なお、納付月数が12カ月未満で解約をすると返戻率は0%なので、くれぐれも12カ月未満の解約は避けてください。12カ月以上なら40カ月に満たなくても、納付月数に応じて80~95%の解約手当金が受け取れます。

経営セーフティ共済は、解約時も節税に役立てることができます。掛金の総額は、800万円と上限が決まっています。そこで、800万円に達したら解約して再びゼロから始めればよいのですが、ポイントはその解約のタイミングです。

解約をすると、戻った掛金(解約手当金)は雑収入に計上されるため、会社が黒字であれば税金を支払う必要があります。しかし、その期が赤字ならその赤字と解約手当金は相殺されます。つまり、解約するなら赤字もしくは利益水準が低い年度に行うことをお勧めします。

また、「赤字ではないけれど少々資金が必要」というときは、解約をしないで一時貸付制度を利用することもできます。一時貸付は、掛金の総額に応じた金額を借りられ、最大借入額は760万円(掛金総額800万円の場合)です。

冒頭にもお話ししたとおり、地味ではありますが、掛金を100%損金にでき、解約返戻率が100%、赤字のときに解約すれば税金もかからない。さらに、取引先の倒産時の備えになるという本来のメリットもあります。加入には業種によって資本金や従業員数の制限がありますが、加入資格に当てはまれば、決算対策の基本として「経営セーフティ共済」はぜひ利用しておきたいものです。