社宅の適正家賃は固定資産税と床面積から計算

役員の住宅は、個人で借りるより会社で借りて、それを役員個人に社宅として貸しましょう。社宅にしたほうが、個人の手取りが増えるメリットがあります。

このように書くと「個人は社宅の家賃が安く済むけれど、その分法人の負担が増えるので、法人にとってはデメリットしかないのではないか?」と考える人もいるかもしれません。ところが、個人・法人でトータルで見てみるとプラスになるのです。では、具体的な数字を挙げて、その理由について見ていきます。

社宅になる前と社宅にした後と、条件が違っていては比較できませんので、ここでは同じ「床面積99平方メートル、3LDKの賃貸マンション。固定資産税の課税標準額は建物が500万円、敷地が60万円」について、話を進めていきます。

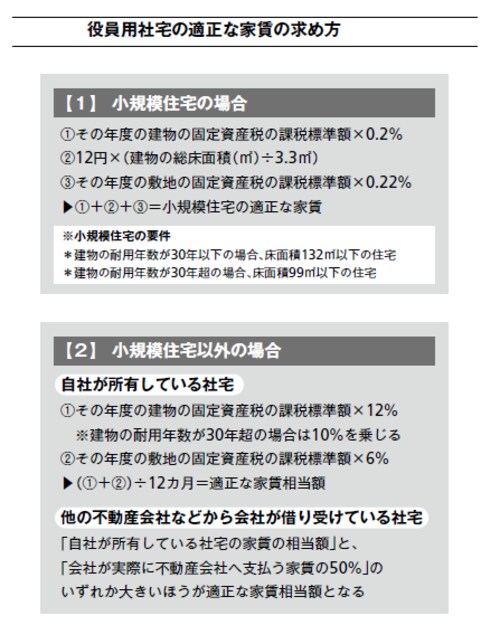

ちなみに賃貸で借りていたときの家賃は月額14万円です。これを社宅にする場合、その家賃はどのように決めればよいでしょうか。社宅の家賃は、税法上、適正な額の求め方が定められています。その年の固定資産税の課税標準額と建物の床面積から計算します。このマンションの場合は、床面積が99平方メートルなので、小規模住宅用の計算式を適用します。

この結果、適正な家賃は、月額1万1680円・・・約1万2000円となります。もちろん、この金額のとおりでなくても構いません。ただ、たとえば家賃を100円にするなど極端に安くしてしまうと、適正な家賃との差額が「みなし給与」という扱いになり課税されてしまうので注意が必要です。通常、社宅の家賃は世間相場の10分の1~5分の1程度が目安となります。

社宅にすることで「税引き前資金」の有効活用が可能

社宅にすることで、家賃が毎月14万円から約1万2000円と、約9%に圧縮されました。年間では約154万円の家賃負担が減ったことになります。次に、家賃負担が減った分だけ、役員報酬を引き下げます。社宅にする前の役員報酬は年間1800万円でしたが、これを年間1646万円にします。

つまり、社宅にする前と社宅にした後では、法人の支出は変わらないということです。一方、個人の手取りはどうでしょうか? 表面上はお金の動きが変わっていないように見えますが、役員報酬が減った分、所得税・住民税の負担が軽減されるため、実は手取りは増えます。

この例では、以前は年間900万円の所得税・住民税負担がありましたが、役員報酬を減らしたことで所得税・住民税も年間823万円に減りました。つまり、社宅にしたことで、法人・個人トータルで見た場合に年間77万円の節税効果があったといえるのです。

なるほど、メリットがあると実感いただけたのではないでしょうか。この手法のポイントは、税引き前資金の有効活用にあります。住宅を個人で借りる場合には、役員報酬や給料から税金を支払った後で、残ったお金から家賃を支払います。言い方を換えると、目減りした資金から家賃を支払っているということです。

一方、企業が家賃を負担する場合には、税金が引かれる前の資金から払います。そのため、法人で同じ14万円の家賃を払っていても、トータルではメリットが出るというわけです。同じように、税引き前の資金を有効活用している例としては、生命保険などがあります。保険料も、個人が負担する場合には、所得税や住民税を支払った残りから払いますが、法人の負担であれば税引き前の資金を活用できます。