多額の損金計上が自社株評価の引き下げにもつながる

社長が退職するときに、会社から支払われるのが退職金です。これまで経営者として職務をまっとうしてきた労苦に報いるお金で、一度しか支給できない性質のものですから、なるべくなら高額にしたいものです。また、退職金を高額にすることは、税務的に見た場合、個人にとっても法人にとっても非常に大きな意味があります。

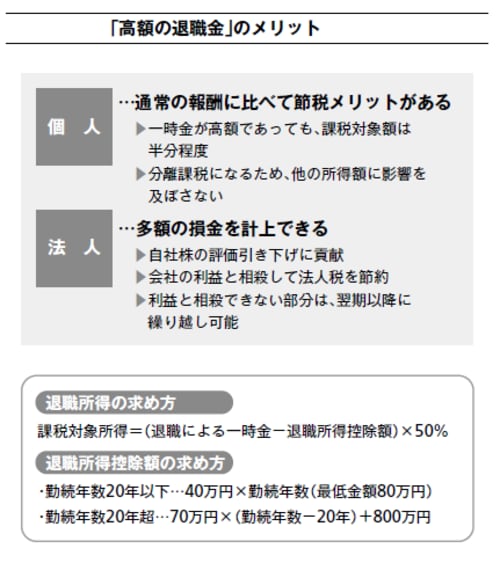

個人の場合から見ていきましょう。退職金は、税金の扱いが通常の報酬とは異なります。課税されるのは、退職金から所定の退職所得控除を引き、それを半分にした退職所得に対してのみです。

退職所得控除額は勤続年数が長くなればなるほど増えて、たとえば30年働き続けていれば1500万円。もし退職金が1億円だとすれば控除後の退職所得は(1億−1500万円)×50%となり、課税対象は4250万円になります。さらに、退職所得の場合は他の所得とは別途で税金を計算する「分離課税」になるため、その年の確定申告で他の所得と合算されることもありません。

一方、会社にとってのメリットは多額の損金計上ができることです。退職金は、全額損金計上されます。では多額の損金計上が、なぜ法人にとってメリットになるのでしょうか? ひとことでいうと、自社株評価の引き下げに貢献します。

たとえば、1億円の退職金を出せば1億円分資産が減り、これが自社株評価の引き下げにつながるのです。自社株評価が引き下げられれば、生前贈与や相続の際に税負担を抑えることができるようになります。また、会社が利益を出していた場合には、1億円の損金と相殺できるため、法人税の節税になります。さらに、相殺しきれなかった部分については、翌期に繰り越せるので、来期以降の節税にも役立つのです。

高額の退職金を出すメリットは、おわかりいただけたのではないでしょうか。子会社を含めても、退職金はそうしょっちゅう支給するものではありません。ですので最初に書いたとおり、できるだけ「高額」にすることが大切です。

創業社長なら功績倍率「3倍」は高すぎる数字ではない

ところで「高額」とはいくらのことをいうのでしょうか。役員の退職金には次のような計算式があります。

役員退職金=退職時の最終報酬月額×勤続年数×功績倍率

退職時の給料が月額100万円、勤続年数30年、功績倍率3倍なら、100万円×30年×3=9000万円となります。式の中で、いまひとつわかりにくいのが功績倍率ですが、これは会社への貢献度を数値化したもの。役職が上がると高くなる傾向がありますが、平均すると1.0〜3.0倍程度。

創業社長であれば、3倍は高すぎる数値ではなく、つまり先ほどの例なら、キリのいいところで1億円程度を出しても何の問題もないのです。退職金のメリットがはっきりしている以上、できるだけ思い切った金額を出してほしいと思います。