収入金額の決め方の「原則的な取扱い」は・・・

譲渡所得の金額は、次の算式により計算します。

収入金額-(取得費+譲渡費用)-特別控除額=課税譲渡所得金額

1.収入金額の決め方

(1)原則的な取扱い

譲渡所得の収入金額は、その年において収入すべき権利が確定した金額であり、通常は、売買契約などに基づいてその年中に引き渡した資産の譲渡代金をいいます。

したがって、譲渡代金の一部が未収入となっている場合や、譲渡代金を月賦または年賦で受け取る場合であっても、収入すべき権利の額が確定している場合には、その全部が譲渡所得の収入金額とされます(所法36条1項)。

交換や現物出資などにより資産を譲渡した場合

(2)交換、現物出資の場合

交換や現物出資などにより資産を譲渡し、相手方から代わりの資産や株式などを受け取った場合のように、譲渡代金を金銭以外の物や権利などで受け取った場合には、その受け取った物や権利などの時価が収入金額となります。

この場合に、交換などによって交換差金を受け取っているときは、相手方から受け取った金銭以外の物や権利などの時価と交換差金の合計額が収入金額となります。

現物出資した場合の譲渡収入金額は、取得した株式の額面金額や出資した土地建物等の時価によるのではなく、原則として取得した株式の時価により計上します。

しかし、その株式等の価額が出資した土地建物等の時価の2分の1未満の場合には、低額譲渡として、出資した土地建物等の時価を収入金額とみなすことになります。

【設例】

会社設立にあたり、次の土地建物等を現物出資しました。

①資本金:500万円(発行株数5,000株)

②出資した土地建物等の時価:3,000万円

③親族や知人が現金出資した金額:300万円

④取得した株式:3,000株(額面金額1,000円)

【計算】

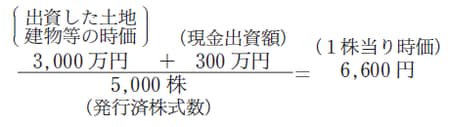

①1株当りの時価

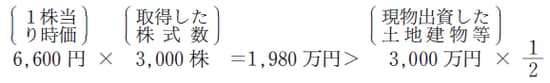

②低額譲渡の判定

現物出資による譲渡収入(1,980万円)が、現物出資した土地建物等の時価(3,000万円)の2分の1以上ですから、譲渡収入金額は1,980万円となります。

もし、取得した株式数が2,000株の場合には、譲渡収入(6,600円×2,000株=1,320万円)が土地建物等の時価の2分の1未満となりますから、譲渡収入金額は3,000万円を計上しなければなりません。