外国子会社合算税制の「対象となる外国関係会社」とは?

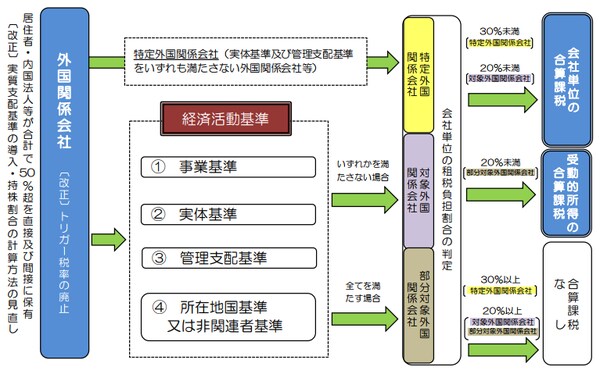

今回から、29年度改正の具体的な内容について説明していきます。29年度改正は、平成30年4月1日以降に開始した事業年度からの適用となります。改正の概要について、まず下記の図表1をご覧ください。新しく出てきた専門用語がほとんどであり、一般の方にはなかなか分かりにくいかもしれません。

[図表1]改正後の外国子会社合算税制の概要

図表1の真ん中から右にかけてが「対象となる外国関係会社」であり、その種類は「特定外国関係会社」「対象外国関係会社」「部分対象外国関係会社」の3つです。ここでは、それぞれの会社のどのような利益が日本の親会社の利益と合算され、日本の税金がかかるかが示されています。

実質的には「トリガー税率」が残るケースも

3つの会社については今後の連載で順にご説明するとして、今回は図表1の左端の「外国関係会社(改正)トリガー税率の廃止」について見ていきましょう。じつは、今回の改正の目玉は、この「トリガー税率の廃止」です。

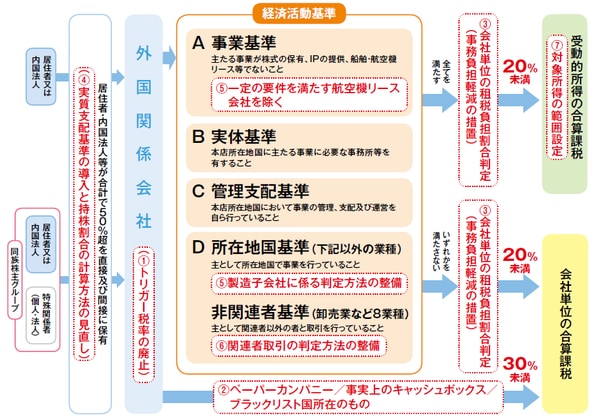

説明にあたり、下記図表2をご覧ください。図表2は、図表1の3つの会社をはずして、改正の内容をコンパクトにまとめたものです。

[図表2]外国関係会社の経済活動基準と課税方法

①トリガー税率の廃止

図表2の①にあるトリガーは、英語のtrigger、名詞では「(ピストル等の)引き金」、動詞では「(事件などを)引き起こす、誘発する」という意味です。つまり、「タックス・ヘイブン対策税制の発動を誘発する税率」ということになります。

現行のタックス・ヘイブン対策税制では、日本の税金を回避されるリスクを、「外国子会社の税負担率:20%未満」で把握し、この税負担率が判定基準の入口となっています。外国子会社の税負担率が20%以上であれば、改正前は、ペーパー・カンパニーであってもタックス・ヘイブン対策税制が適用されなかったわけです。ちなみに、他国のトリガー税率は、米国は連邦法人税の90%(31.5%未満)、イギリスは法人税率の75%(14.25%)、ドイツは25%未満、フランスは法人税率の50%(16.7%)以下となっています。

「トリガー税率廃止」の意味は、外国子会社の税負担率でタックス・ヘイブン対策税制の入口の適用を考えるのではなく、新しい「入口」として、外国関係会社(日本居住者や日本法人が合計で50%超の持分をもっている外国の会社)が、図表2の②ペーパー・カンパニー、事実上のキャッシュボックス、ブラックリスト国になるかを判定し、ならない場合に、経済活動基準を満たすかどうかの判定を行うことにあります。

こうした会社が、税負担率30%未満の国・地域にあると、その会社の利益全部が、親会社の利益と合算されて課税されます(会社単位の合算課税)。

今まで20%以上の国・地域に外国子会社をもっていれば大丈夫だった日本の親会社も、いきなり20%基準がなくなるといわれれば、大混乱は必至です。そのため、税負担率が20%以上の場合には、タックス・ヘイブン対策税制が免除される「制度適用免除基準」が設けられ、実質的にはトリガー税率が残りました。(図表2③参照)。

しかし、ペーパー・カンパニー等はこの免除から外れますので、そうならない努力・工夫が必要とされます。税負担率が20%以上というと、イギリスは2017年4月から19%ですが、ミクロネシアは21%、アメリカもトランプ税制改正成立なら連邦法人税は20%になりますが、州税もあるので原則20%以上になります。

ペーパー・カンパニー等でタックス・ヘイブン対策税制の適用外になるのは、税負担率が30%以上の国・地域にある外国子会社のみです。

この内容は次回に続きます。