生命保険金の非課税金額はどう計算するか?

(4)非課税財産(申告書第9表)

①仏壇、仏具……130万円

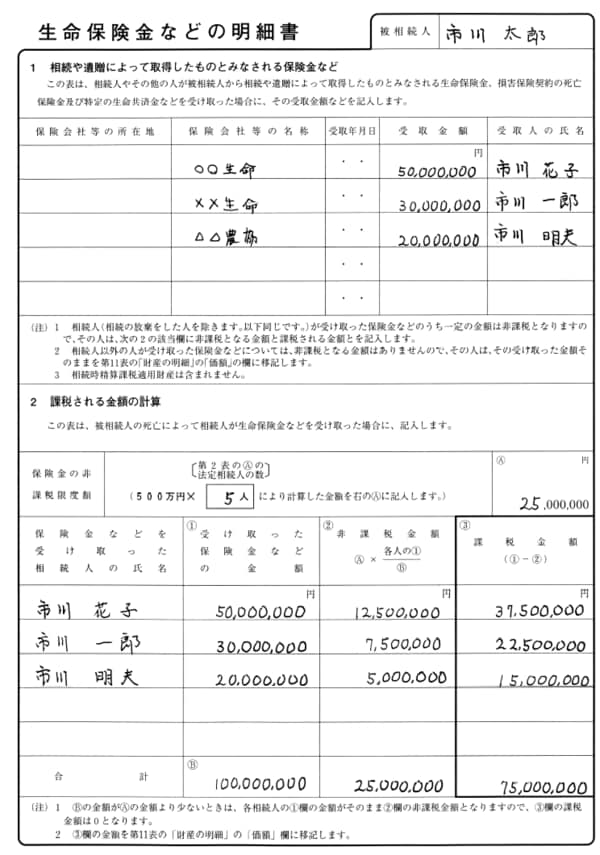

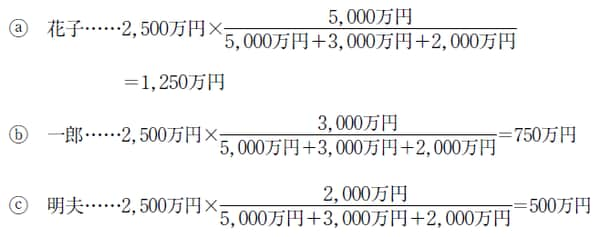

②生命保険金の非課税(申告書第9表)

イ:非課税限度額

500万円×5(法定相続人数)=2,500万円

ロ:各人の非課税金額

[図表1]申告書第9表

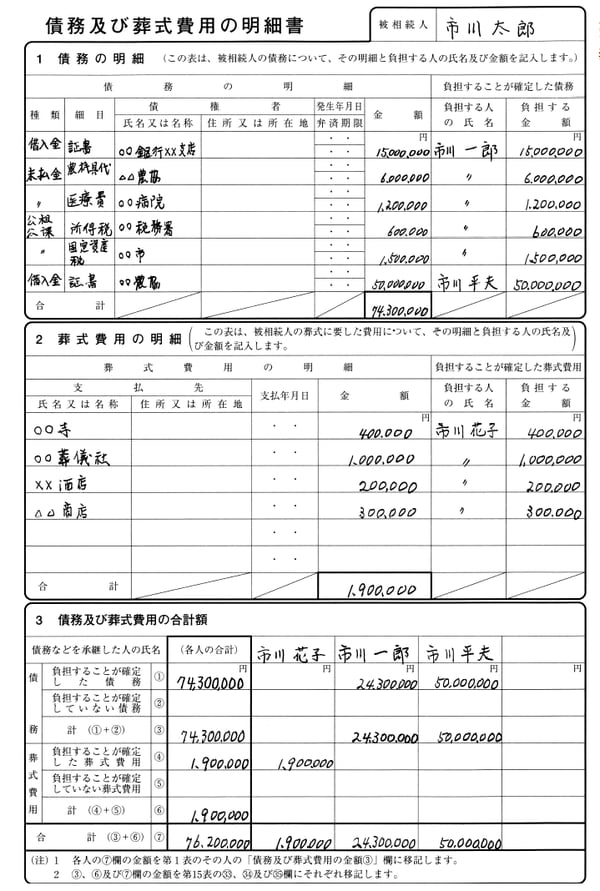

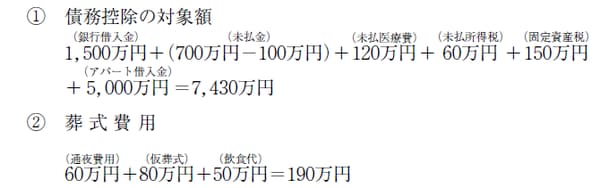

(5)債務控除(申告書第13表)

香典200万円は、相続財産ではありません。また、交通安全協会への寄附は非課税財産になりません。

(注)

①次男二郎の借入債務に対する保証は、二郎の子である平夫と妻Bが承継可能であり弁済能力も認められますので、債務控除の対象とはなりません。

②墓石の未払代金は債務控除の対象とはなりません。

③香典返し費用は葬式費用になりません。

[図表2]申告書第13表

遺族慰謝料・損害賠償金は相続財産には含まれない

(6)慰謝料等

遺族慰謝料は、遺族に直接帰属しますので、相続財産となりません。

自動車損害賠償保険金および運送会社からの損害賠償金は、遺族に対する賠償と考えられますので、遺族慰謝料と同様に相続財産に含めません。

自動車損害賠償保険金は、一般の損害保険金とは異なりますので、みなし相続財産に該当しません。

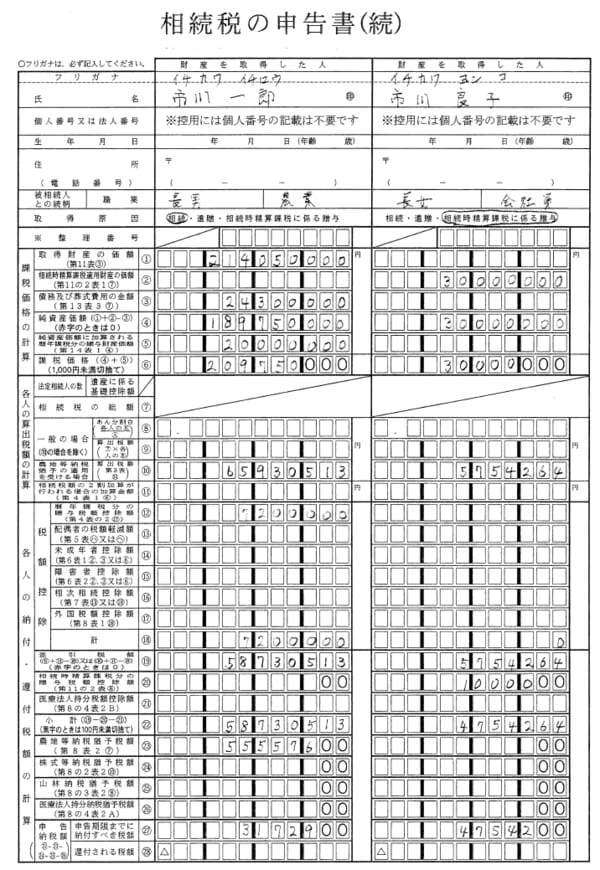

(7)生前贈与財産の加算額(申告書第1表)

①一郎に対する贈与財産……宅地2,000万円

②良子に対する贈与財産……宅地3,000万円(相続時精算課税適用財産)

(注)

①正子は相続放棄していますので、加算されません。

②花子は相続開始前3年を経過していますので、加算されません。

[図表3]申告書第1表