社長個人が所有する土地を現物出資し、新会社を設立

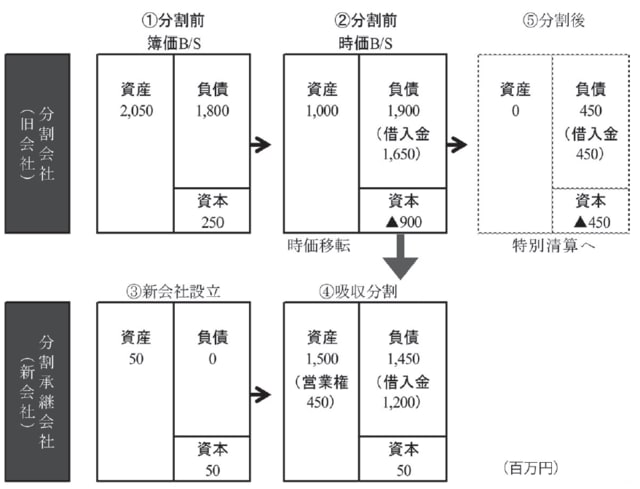

前回の続きです。税制非適格の会社分割(吸収分割)の具体的なスキームは以下の図表の通りです。

[図表]税制非適格の会社分割(吸収分割)のスキーム

① 会社分割前の分割会社(旧会社)の簿価ベースの貸借対照表(B/S)です。簿価ベースでは、資産が2050百万円、負債が1800百万円で純資産額は250百万円でした。

② 財務デューデリを実施し資産負債を時価に修正しました。土地の減損、子会社貸付金の減損、回収不能売掛金の減損等で時価ベースの資産は1000百万円、退職給付引当金の計上等で時価ベースの負債が1900百万円、純資産額は▲900百万円となり、大幅な実質債務超過であることが判明しました。

このままでは金融機関の自己査定上の評価が良くないので、運転資金等の融資にも支障が出る可能性があります。そこで、税制非適格の会社分割(吸収分割)を実施します。

③ 社長個人が所有する土地(時価50百万円)を現物出資して新しく会社を設立しました。

新設会社を受け皿に、移転対象資産負債を時価で移転

④ 右記③の新設会社を受け皿会社(分割承継会社)として、分割会社(旧会社:D社)の所有する資産負債のうち移転対象資産負債を時価で移転します。

金融機関に債務免除してもらう借入金はそのまま分割会社に残します。時価で移転する(分割承継会社は時価で受け入れる)ため、承継資産の時価合計額と承継負債の時価合計額に差額(450百万円)が生じますが、この差額は分割承継会社が分割会社から譲り受けた承継事業の収益性を高く評価したために生じる「営業権」であり、承継事業の超過収益力を表すものと解されます。

この超過収益力を高く評価したために、新設会社である分割承継会社が分割会社(旧会社)の事業を高く買い取った(借入金を承継することで代替)と考えるわけです。

上記図表の「営業権」は税務上5年で償却し損金算入できます。本ケースでは、毎期90百万円(450百万円÷5年)の「営業権償却費」を計上でき、課税所得を減算させる効果があります。

例えば、営業権償却前利益が100百万円だとすると、営業権償却費90百万円を減算できるので、結局課税所得は10百万円となり、法人税等は4百万円(実効税率40%とした場合)となります。営業権償却費90百万円がない場合には法人税等は40百万円となるので、毎期36百万円の法人税の節約効果があることになります。

結局、5年間では180百万円(450百万円×40%)の法人税の流出を抑止する効果が得られます(ここでは金利の影響は考慮しない)。この資金を金融機関からの借入金の返済へ充当することで債務償還年数の短縮化が可能となるのです。

⑤ 分割により、新会社に必要な資産負債は全て移転しましたが、旧会社(分割会社)には今後返済が見込めない借入金(450百万円)が残ります。この借入金は金融機関との事前交渉により「債務免除」となりました。

免除益は課税所得を構成しますから、会社分割の手法で旧会社に免除対象借入金を残し、特別清算を通じて免除益課税が生じないようにしています(組織再編税制、その他税法は改正前のものです)。

この話は次回に続きます。