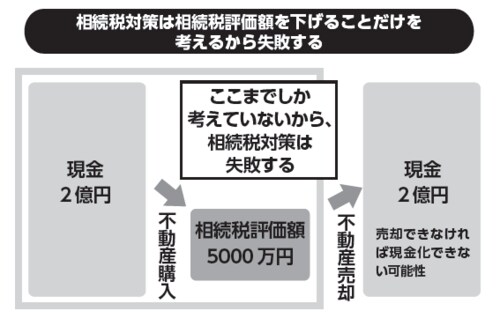

考えているのは「相続税評価額を下げる」ことだけ!?

前回の続きです。

それではなぜ、このようにアパートの建築が過熱したのでしょうか。理由は、明白です。地方の地主さんが、相続税対策として安易に自分が持っている土地に借金をしてアパートを建築しているからになります。自分が所有している土地が、賃貸に適しているかどうかまで考えずに、とりあえずアパートを建築していることが大問題です。

こういった人たちは、図表1のように相続税評価額を下げることだけを考えているために、相続税対策を失敗してしまうと言えるでしょう。

[図表1]

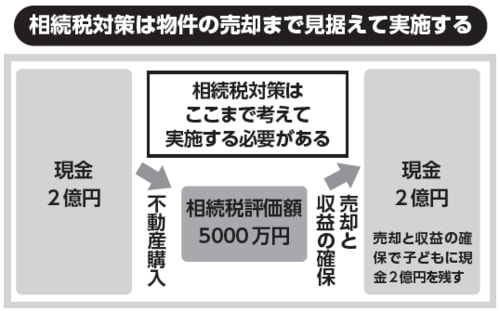

相続税対策は「現金化」までを考えることが重要

しかし、相続においては、相続税評価額を下げることだけが、目的ではないはずです。親の2億円の資産を子どもに2億円で残すことを考えれば、相続税評価額を下げた後に、うまく運用できる物件や現金化しやすい物件を子どもに残すことが必要になります。

下記の図表2のように、相続税対策は、最終的に現金化するところまで考えることが重要です。しかし、先ほど紹介したように、今後の地方のアパート市場は「①銀行や信用金庫の融資ハードルが高くなり流通の循環が悪くなること」「②供給過剰により空室率が急上昇していること」「③人口減によって入居してもらうために家賃を下げる競争が始まること」などの要因により、今後は「収益性の確保」や「資産価値の維持」が難しくなることが予想されます。

悪循環に陥る市場で相続税対策をしたところで、メリットを得られるはずもありません。特に金融機関からの融資が厳しくなることは、アパート経営者にとっては大きな痛手で、融資のハードルが上がることが、市場に与える影響は計り知れません。購入できる可能性がある人の総数が減少すれば、流通価格は抑えられてしまいます。今後の相続マーケットにおいて日銀が発表した方針は、地方のアパート経営に大きな影響を与えることでしょう。

そのため、相続税対策は、図表2のように相続税評価額を1度下げた後に、「収益を得ること」や「物件の売却をすること」で相続税対策前の資産と同じ資産額に【復元】できる方法を選択する必要があります。物件の種類や立地をしっかり選べば、相続税対策で後悔しない方法を選択することも可能です。その方法をアパート経営とワンルームマンション経営の特色を比較しながら、説明していきます。

[図表2]

相続税評価額を下げた後「復元」できる方法を選ぶ

比較の前に、もう1つ確認しておきたいことがあります。相続税対策で失敗している人は、相続税を「0円」にすることだけを目的にしていることが多いのも特徴です。

相続税を払わないことだけを目的にすれば、過度な対策によって税務署から指摘を受ける確率も高くなります。そうならないためには、適度な相続税対策を行い、相続税や贈与税を法律で決められた通り払い、支払った税金を不動産から得られる家賃収入でカバーするという考え方も重要ではないでしょうか。税金を払うことにアレルギー反応がある人もいるでしょうが、税金の支払いは収益物件からの収益で回収すればよいのです。

この「相続税評価額を下げること」と「収益性を確保しやすいこと」の両方を可能にするやり方が、ワンルームマンション経営でもあります。そのことを頭に入れて、相続税対策としてふさわしい不動産投資の種類を検討することが重要です。