\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

一部を除き、基本的には「増税」の方向

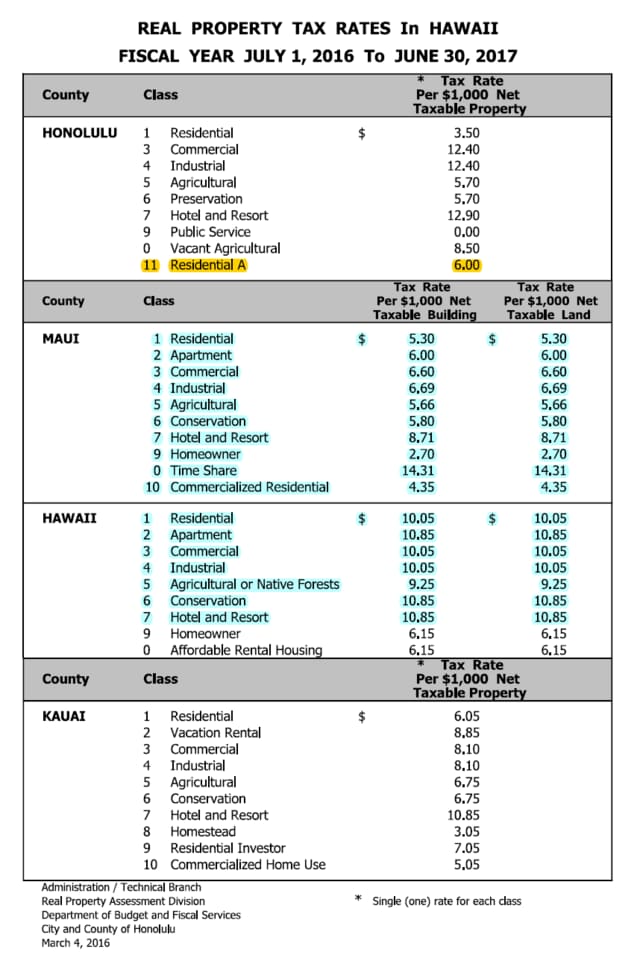

第9回『ハワイ不動産にかかる「固定資産税」の詳細』で解説したハワイの固定資産税ですが、税率の改定が行われました。対象となるのは、2017年7月1日から2018年6月30日までの期間に対する固定資産税率です。第9回では、下記の図表1、2016年7月1日から2017年6月30日までの税率表を紹介しました。

[図表1]固定資産税率表(2016年7月1日~2017年6月30日)

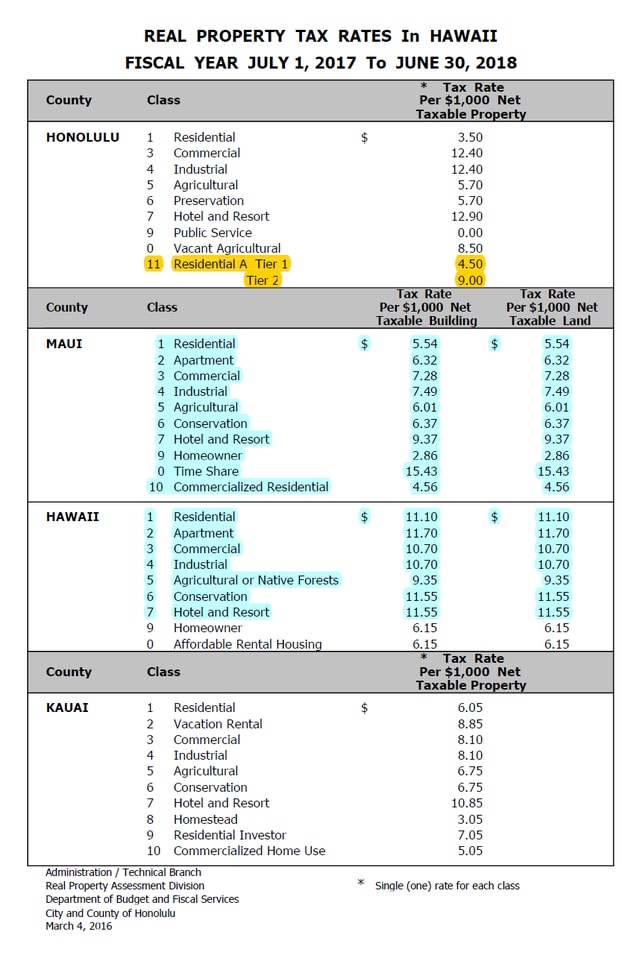

これが、税制改正により、下記の図表2のように変更となりました。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

[図表2]固定資産税率表(2017年7月1日~2018年6月30日)

ハワイ州の4つのCounty(行政区分)において、Kauai以外の3つのCountyにて税率の変更がありました。基本的には、一部を除き「増税」の方向です。特にMaui島、Hawaii島ではほぼ全てのカテゴリーで税率が上がっています(※青のハイライト箇所参照)。

多くの日本人にとっては、Honolulu Countyの状況が最も気になるところでしょう。Honolulu Countyの変更点は黄色のハイライト箇所になっており、変更点は11の「Residential A」のカテゴリーになります。

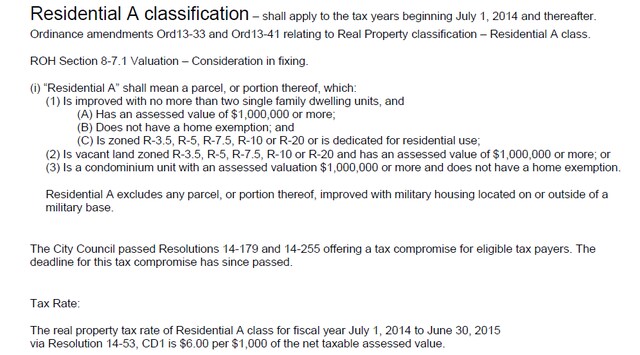

[図表3]Residential A classification 規定

「Residential A」とは、上記に規定されるように2014年度から新たに創設されたClassになります。

適用要件の概要としては、

①固定資産税評価額が100万ドルもしくはそれ以上の物件であること

②Homeowners Exemption(居住用不動産免除書類)を提出していないこと

があげられます。

日本人オーナーにとっては、VISAもしくは永住権を取得してハワイに移住しない限り、Homeowners Exemptionを提出することは不可能ですので、基本的には①の物件の評価額が適用要件になると考えて良いかと思います。

セカンドハウスは「Residential」区分の対象外に

物件評価額が100万ドルを超える不動産を、セカンドハウスとして所有、もしくは長期賃貸で貸し出しているオーナーは、必然的に「Residential A」に該当することになります。

2016年から2017年度までの「Residential A」の税率は、0.6%の1本だったのですが、今回の税制改正により「Tier 1」と「Tier 2」という二層式の税率が設定されました。二層式とは、物件の固定資産税評価額が「100万ドルまでは0.45%」(Tier 1)、「それ以上は0.9%」(Tier 2)として課税をする、ということになります。

わかりやすく、具体的な事例で見てみましょう。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

Case1. 固定資産税評価額が130万ドルのセカンドハウスもしくは長期賃貸物件を所有している場合

旧)130万ドル×0.6%(Residential A)=7800ドル

新)100万ドル×0.45%(Residential A/Tier 1)+30万ドル×0.9%(Residential A/Tier 2)=7200ドル

Case2. 固定資産税評価額が200万ドルのセカンドハウスもしくは長期賃貸物件を所有している場合

旧)200万ドル×0.6%(Residential A)=1万2000ドル

新)100万ドル×0.45%(Residential A/Tier 1)+100万ドル×0.9%(Residential A/Tier 2)=1万3500ドル

Case1では減税、Case2では増税になるという、若干複雑な仕組みをHonolulu当局は取り入れてきましたが、結論は下記のようになります。

~100万ドル ⇒ 現状維持

100万ドル~150万ドル ⇒ 減税

150万ドル~ ⇒ 増税

わかりやすく言うと、物件評価額が150万ドルを超えるような高額な不動産を別荘として所有できるような富裕層に対しては税負担を重くしますよ、ということです。

第9回で触れたとおり、ハワイ不動産の固定資産税評価時には、日本のような公示地価や路線価のような指標はなく、実勢価格に近いところで調整されます。よって、購入しようとする物件価格そのものに近い数字が、固定資産税評価額になるケースが多いため、日本と同じ感覚でいると評価通知が送られてきた際に驚くことになると思います。

評価額に応じての税率設定も、今後もっと細かく分かれていく可能性もゼロでは無いので、これからハワイ不動産の購入をご検討の方は、上記も踏まえて検討することをお勧めします。なお、本件に関する詳細は必ず米国のCPA(公認会計士)にご確認下さい。

「海外不動産担保ローン」に関するお問い合わせはこちら

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~