多くの人が悩む「小規模宅地等の特例」適用の可否

現在、すでに二世帯住宅を建てており、親世帯、子世帯で同居を始めているという人もいるかもしれません。当初から相続税対策を念頭に置いていた場合は別として、そうでなかった場合には、「わが家にも小規模宅地等の特例が適用されるのだろうか・・・」と気になるはずです。実際、これまで多くの方から、繰り返し同じような趣旨の質問・相談を受けてきました。

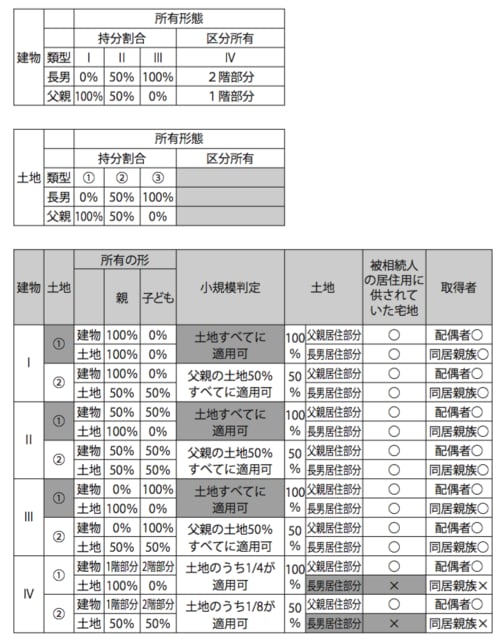

そこで、二世帯住宅の典型的な8つのパターンをあげて、特例が適用されるかどうかを下図にまとめてみました。いずれも被相続人は父親で、母親と長男が相続人で、法定相続分通り相続する場合を想定しています。一つ一つ順に確認していきましょう。

[図表1]二世帯住宅の8パターン

その1(建物Ⅰ+土地①)

父親が建物と土地いずれの持分も100%所有しているパターンです。この場合は、土地すべてに特例が適用されることになります。その結果、父親が居住していた部分も長男が居住していた部分もすべて評価額が80%減となります。

その2(建物Ⅰ+土地②)

父親が建物については持分を100%所有しているが、土地の持分については父親と長男とが50%ずつ共有しているパターンです。この場合は、父親の持分に該当する土地50%についてのみ特例が適用されることになります。したがって、その限りで、すなわち50%の限りで、父親の居住していた部分と長男の居住していた部分の評価額が80%減となります。

その3(建物Ⅱ+土地①)

父親と長男が建物については持分を50%ずつ共有しているが、土地の持分については父親が100%所有しているパターンです。この場合は、その1(建物Ⅰ+土地①)と同様、土地すべてに特例が適用されることになります。その結果、父親が居住していた部分も長男が居住していた部分もすべて評価額が80%減となります。

その4(建物Ⅱ+土地②)

父親と長男が建物と土地いずれについても持分を50%ずつ共有しているパターンです。この場合は、その2(建物Ⅰ+土地②)と同様、父親の持分に該当する土地50%についてのみ特例が適用されることになります。したがって、その限りで、すなわち50%の限りで、父親の居住していた部分と長男の居住していた部分の評価額が80%減となります。

その5(建物Ⅲ+土地①)

長男が建物については持分を100%所有しているが、土地の持分については父親が100%所有しているパターンです。この場合は、その1(建物Ⅰ+土地①)、その3(建物Ⅱ+土地①)と同様、土地すべてに特例が適用されることになります。その結果、父親が居住していた部分も長男が居住していた部分もすべて評価額が80%減となります。

その6(建物Ⅲ+土地②)

長男が建物については持分を100%所有しているが、土地の持分については父親と長男とが50%ずつ共有しているパターンです。この場合は、その2(建物Ⅰ+土地②)、その4(建物Ⅱ+土地②)と同様、父親の持分に該当する土地50%についてのみ特例が適用されることになります。したがって、その限りで、すなわち50%の限りで、父親の居住していた部分と長男の居住していた部分の評価額が80%減となります。

場合によっては区分登記→共有登記への変更も検討

その7、その8のパターンでは、先に述べた区分登記の問題がかかわってきます。

その7(建物Ⅳ+土地①)

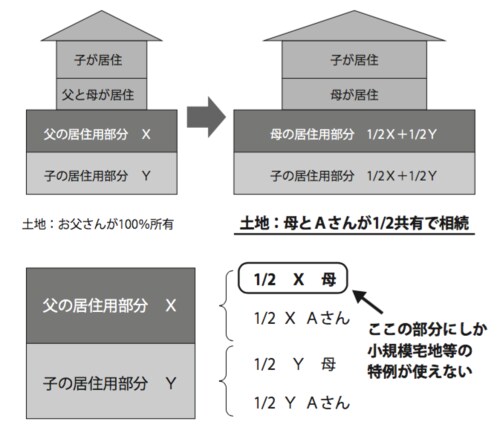

建物の登記が区分所有の状態(区分登記)で、父親が1階部分を、長男が2階部分をそれぞれ所有し、土地の持分については父親が100%所有しているパターンです。この場合は、土地のうち4分の1のみに、具体的には父親の居住していた部分のうち母親が相続した2分の1の部分のみに特例が適用されることになります(下図を参照)。その結果、X部分の2分の1の評価額が80%減となります。

[図表2]その7(建物Ⅳ+土地①)のパターンのイメージ

その8(建物Ⅳ+土地②)

建物の登記が区分登記で、父親が1階部分を、長男が2階部分をそれぞれ所有し、土地の持分については父親と長男が50%ずつ所有しているパターンです。この場合は、土地のうち8分の1のみに、具体的には、その7(建物Ⅳ+土地①)と同様、父親の居住していた部分のうち母親が相続した2分の1の部分のみに特例が適用されることになります。もっとも、父親の土地の持分は50%だったので、適用される範囲はその7(建物Ⅳ+土地①)の場合の半分になるわけです。その結果、特例が適用される部分については評価額が80%減となります。

現在、二世帯住宅の形で親子が同居している場合には、以上にあげた8つのパターンのどれかに該当するはずです。今見たように、区分所有の場合、子世帯が特例の適用を受けることは難しくなります。もし可能であれば、司法書士やあるいは司法書士と提携している税理士などの専門家に相談して、相続前に区分登記から共有登記への変更を試みることをおすすめします。