住宅ローンで相続税を、控除制度で所得税を減らす

二世帯住宅を建てる際に親がローンを使った場合には、それにより相続税の負担を大きく軽減することが期待できます。債務の額は相続財産の額から差し引くことができるからです。

具体的な事例で、その節税効果を見てみましょう。たとえば、現預金3000万円を相続した場合、全く債務がない状態であれば、この3000万円全体に相続税がかかってくることになります。

一方、被相続人(親)がローンで1億円の借り入れをして、同額の二世帯住宅を建てた場合にはどうなるでしょうか。まず、財産の合計額は3000万円の現預金と1億円の建物をあわせて1億3000万円になるように思えますが、実際には違います。建物については、相続時の評価額は6〜7割程度になるので、少なくとも7000万円にまで減少することになります。

その場合、相続財産の評価額は現預金3000万円とあわせて1億円になります。そして、そこからさらに借入金の1億円を引くことができるので、相続税の対象となる財産はゼロ円になり、結局、相続税は1円もかからない計算となるのです。

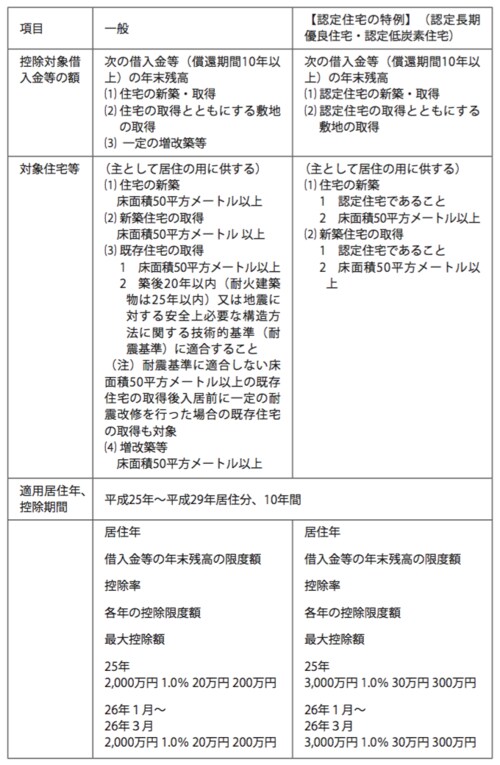

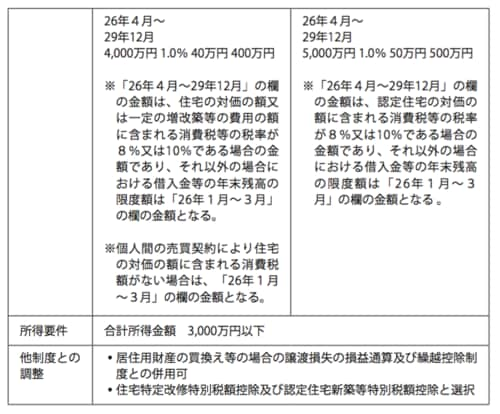

さらに、相続税だけでなく、所得税についても、「住宅ローン控除(住宅借入金等特別控除)」の利用により大きく軽減することが可能となります。住宅ローン控除とは、住宅を購入、新築または増改築等する際に住宅ローンを利用した場合、所得税から一定額を控除できる制度です。

遺産分割は3年以内に終えれば更正の請求が可能

さらにもう一つ重要な注意点として、小規模宅地等の特例を活用するためには遺産分割を終えていることが条件となります。したがって、万が一、申告・納付期限までに遺産分割がまとまらなかった場合には、特例を使うことができません。

その場合には、未分割という形で申告書を提出し、相続税については法定相続分どおり相続したという形で計算をし、相続人各自が税金の納付をします。それと同時に、3年以内に分割する見込みがあることを明らかにした書類を提出しておきます。そして3年以内に遺産分割を行うことができたら、改めて更正の請求(税金の還付申告)を行います。この更正の請求では、小規模宅地等の特例を利用することが可能となります。

このように、仮に申告・納付期限までに間に合わなかったとしても3年以内に遺産分割を終えることができれば、特例を使うことができます。とはいえ、特例を使えない状態でとりあえずは相続税を納めなければならないので、そのための納税資金を確保する必要はあるでしょう。