\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

信託財産自体を「受益者の所有」とみなして計算

相続税法第9条の2第6項には、「第1項から第3項までの規定により贈与又は遺贈により取得したものとみなされる信託に関する権利又は利益を取得した者は、当該信託の信託財産に属する資産及び負債を取得し、又は承継したものとみなして、この法律(第41条第2項を除く。)の規定を適用する」との定めがあります。

そして信託受益権の評価については、財産評価基本通達202にその定めがあります。基本的には、信託財産自体を受益者が所有しているとみなして計算した価額が信託受益権の評価額となります。

受益者が複数の場合など、条件によって評価額は変わる

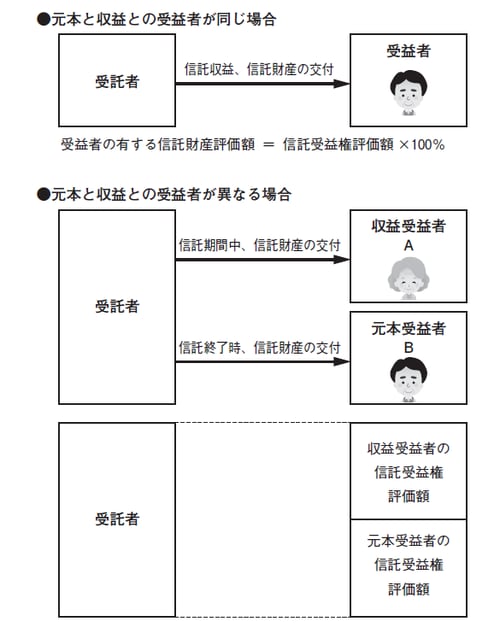

●元本と収益との受益者が同じ場合

受益者が一人の場合、信託財産を受益者が所有しているものとみなして課税時期における信託財産の価額が評価となります。

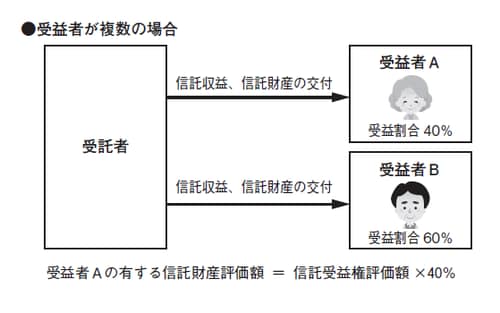

●受益者が複数の場合

元本と収益との受益者が、元本及び収益の一部を受ける場合には、課税時期における信託財産の価額にそれぞれの受益割合を乗じたものが評価額となります。

●元本と収益との受益者が異なる場合

収益受益者が取得する収益受益権については、信託効力発生時の課税時期の現況において、受益者が将来受けるべき利益の価額を推算し、その推算した価額ごとに課税時期からそれぞれの受益の時期までの期間に応じる基準年利率の複利現価率を乗じて計算した金額の合計額が収益受益権の評価額となります。

元本受益者が取得する元本受益権については、信託財産の価額から上記の方法で算出した収益受益権の評価額を控除したものが、元本受益権の評価額となります。

受益者連続型信託における収益受益権と元本受益権の評価額は上記と異なり、収益受益権の評価額は信託財産の価額、元本受益権の評価額は零となります(相続税法基本通達9の3-1⑵⑶)。

[図表]受益者が有する信託受益権の評価額

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」