\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

信託期間中に発生した収益には、所得税・法人税が課税

②信託期間中の課税

信託期間中に発生した収益及び費用について、受益者の収益及び費用とみなして受益者に所得税または法人税が課税されます(法人税法第12条第1項、所得税法第13 条第1項)。

信託期間中に受益者が変更となったとき、受益者が適正な対価を負担しないで受益者となった場合、変更前の受益者から変更後の受益者に信託財産の贈与又は遺贈があったものとみなされて、受益者に贈与税又は相続税が課税されます。適正な対価の支払いがあった場合、変更前の受益者より変更後の受益者に信託財産の譲渡があったものとして課税されます(相続税法第9条の2第1項、所得税法第33 条)。

終了時、受益者と帰属権利者が同じなら非課税だが…

③信託終了時の課税

信託が終了すると、清算受託者による信託の清算が行われ、信託の残余財産は、帰属権利者に移転します。

信託終了時、受益者と帰属権利者が同じ場合、課税関係は生じません。信託終了時、受益者と帰属権利者が異なり適正な対価の負担がない場合、課税が生じます。

課税については、信託設定時と同様に考えます。信託終了時の受益者と帰属権利者がともに個人の場合、信託終了時の受益者より帰属権利者へ、信託財産の贈与又は遺贈があったものとみなされて、帰属権利者に贈与税又は相続税が課税されます。信託終了時の受益者と帰属権利者が個人どうしでない場合、信託終了時の受益者と帰属権利者の関係によって帰属権利者に法人税、所得税が課税されることとなります。

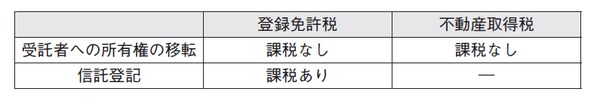

●登録免許税と不動産取得税

信託財産が不動産の場合、信託の終了により登録免許税と不動産取得税の課税が生じます。

信託終了により、受託者より帰属権利者への信託の残余財産の移転について、財産権の移転の登記又は登録について登録免許税が課税されます。「所有権の移転の登記」の登録免許税は、固定資産税評価額×2%です(登録免許税法第2条、第9条、別表第1一(二)ハ)。ただし、以下の場合については、課税について特例措置が取られます。

ⅰ.信託の効力発生時から委託者のみが信託財産の受益者で、信託終了時に信託の残余財産を得るのが委託者である場合、登録免許税は課税されません(登録免許税法第7条第1項第2号)。

ⅱ.信託の効力発生時から委託者のみが信託財産の受益者で、信託終了に伴い信託の残余財産を得るのが委託者の相続人である場合、相続による移転とみなされます(登録免許税法第7条第2項)。「相続による所有権の移転の登記」の登録免許税は、固定資産税評価額×0.4%です(登録免許税法第2条、第9条、別表第1一(二)イ)。

信託の登記又は登録された財産について、その抹消の登記又は登録が必要です。「所有権の信託の登記」に係る抹消に際し、不動産1個につき1,000 円の登録免許税が課税されます(登録免許税法第2条、第9条、別表第1一(十五))。

不動産取得税については、固定資産税評価額(宅地については、固定資産税評価額1/2)×4%(平成30 年3月31 日までの土地又は住宅の取得については3%)です(地方税法第73 条の15、地方税法附則第11 条の2第1 項)。また、以下の条件をすべて満たす場合、信託終了に伴う不動産の取得について不動産取得税の課税はありません(地方税法第73 条の7第4号)。

ⅰ.信託の効力発生時から委託者のみが信託財産の受益者である

ⅱ .信託の終了に伴い信託の残余財産である不動産を取得するのが、委託者から相続した者である

[図表1]不動産信託財産とする信託の登録免除税と不動産所得税(信託設定時)

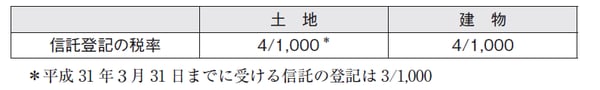

[図表2]信託登記の登録免許税率

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」