付随費用でも、取得価額への算入を省略できることも

■取得価額を見直す意味とは

棚卸資産や固定資産の取得価額は、購入したものの本体価格だけではなく、取得のための付随費用も含めて計算しなければなりません。しかし、付随費用であっても取得価額への算入を省略できるものがあります。これらを検討すれば今期の費用を増やすことができ、節税につながることがあります。

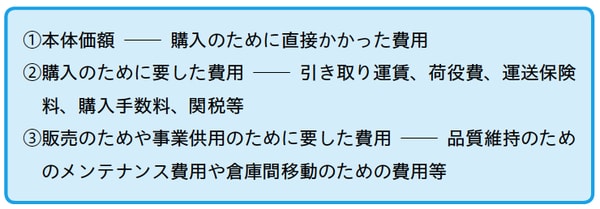

■棚卸資産・固定資産の取得価額

通常の商品を他から購入した場合には、次の金額の合計額が取得価額となります。

国内仕入れの場合はあまり問題になりませんが、輸入仕入れなどの場合は通関業者への手数料、保管料などを合計すると棚卸資産の取得価額は増加します。

「棚卸資産の取得価額」に算入しなくてよい費用とは?

■棚卸資産の取得価額に算入しなくてよい費用

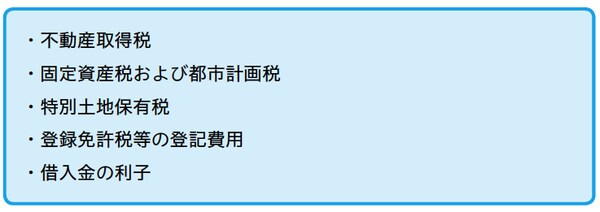

①租税公課等

具体的には以下のものです。

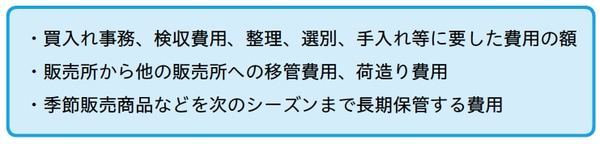

②少額な付随費用

次の費用の合計額が本体価額のおおむね3%以内であれば取得価額に算入しなくても構わないことになっています。

③内部利益

社内に製造部門と販売部門がある場合に、管理会計上、内部利益を乗せて部門間移動しているケースを見かけます。この利益は内部利益であるため、製造部門が計上した販売部門への売上げと販売部門が計上した製造部門からの仕入れは一致し、決算で相殺されます。これにより部門間移動の利益は残りません。

しかし、販売部門で計算した在庫の金額を製造部門から仕入れた金額、つまり内部利益を含んだ金額のまま計算している場合は、内部利益に対して無駄な税金を支払うことになるので注意が必要です。

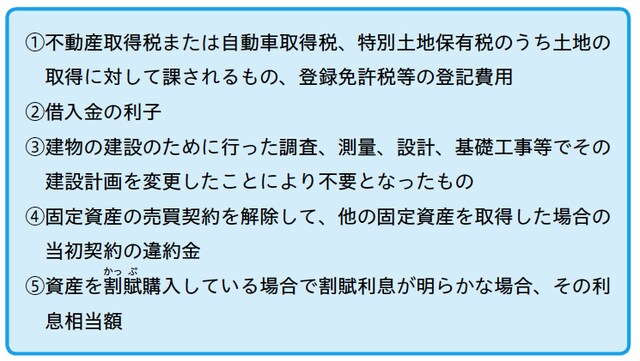

■固定資産の取得価額に含めなくてよい費用

固定資産の取得価額に含めなくてよい費用は、次のとおりです。

<ポイント>

●そもそも取得価額に含めなければならない費用を理解すること。

●固定資産と棚卸資産では、取得価額に含めなくてもよい費用に違いがあること。