株式投資で最も重要な指標「ROE」とは?

株式や債券は「有価証券」と呼ばれる。株主は会社のオーナーとして配当金を受け取り、会社が倒産した際には、借金を返済したあとの資産に対する請求権がある。さらには議決権を行使する権利も与えられ、経営に対しても持ち分に応じた影響を与えることができる。債券には約束した金利を受け取り、期限がくれば元本を返してもらえるという価値がある。価値があるから「有価」証券なのだ。

株式の場合を考えてみよう。株主にとって、株主資本がいくらの利益を生み出しているかというのは最大の関心事だ。この比率は株主資本利益率(ROE:リターン・オン・エクイティ)と呼ばれる。ROEは投資をする際に最も重要な指標とされている。

株主資本利益率(ROE)=利益÷株主資本

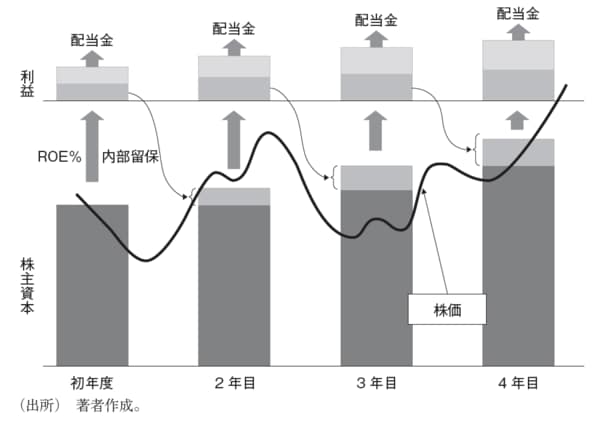

例えばROEが10%の企業があるとしよう。株主資本が1,000円であれば、その利益は100円となる。そのうちの半分、50円を配当金として支払い、残りの50円を内部留保とすれば、次年度の株主資本は1,050円となる。

仮にROEが10%のままであれば、次年度の利益は105円である。また、半分を配当として払うなら配当金は52.5円、内部留保も52.5円となり、3年目の株主資本は1,102.5円となる。したがって3 年目の利益は110.25円となる。

株主資本が株主資本を生む仕組み

このようにして会社の利益、配当金、株主資本は増加していく。これは株主資本が株主資本を生むということであり、銀行預金などでおなじみの複利の効果と同じことである。もし、ROEが高ければ、配当金で利益の分け前を受け取り、それを低金利の預金にするよりも、会社内に留保して資産を増やしてもらったほうがよい。つまり、株式は有価証券であるのみならず、株主が保有している株主資本が増加を続ける「増価」証券なのである。そして株価は長期的にはこの価値にそって上にも下にも大きく変動しながら推移していく。

もちろん、一つの企業のみを保有していれば倒産することもあるだろう。しかし、多数の企業に投資をしていればすべてが倒産する可能性はまずない。また、多数の企業を保有していても、ある1年をとってみれば全体的に業績が落ち込むことがある。しかし、長期的には世界経済は成長しているから、すべての企業が非常に長期にわたって業績が落ち込み続けることもないだろう。ここに後述する投資における重要な原則、「分散投資」と「長期投資」がなぜ必要かという理由がある。

[図表]株式は増価証券