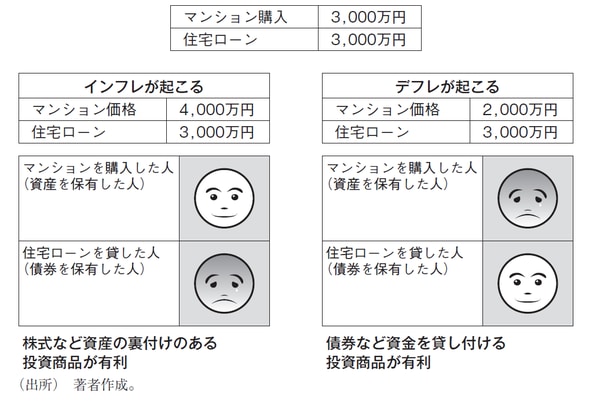

インフレ時は株式が、デフレ時は債券がよい

まず、このような例を考えてみよう。

ある人が3,000万円のマンションを全額ローンで買ったとしよう。現実的に可能かどうかはここでは問わない。買ったとたんにインフレが起こり、あっという間にマンションが4,000万円となった。その人は大喜びだろう。なぜなら買った物件は大幅値上がりしているのにローンの残高は同じだからだ。いくら物価が上がっても借入金の元本は増えない。逆にお金を貸した側はがっかりするだろう。「こうなるとわかっていれば、お金を貸さずに自分でマンションなど、実物資産を買っておけばよかった」と思うに違いない。

反対に突然、デフレが起こり、マンションが2,000万円となったら、今度はマンションを買った人がガックリするだろう。物件の価格は下がったのに、ローンの残高は減らない。お金を貸した人はうれしいだろう。

このことから、インフレのときは物をもつのが得で、お金を貸すのは損、デフレのときは物をもつのが損で、お金を貸すのは得という関係にあることがわかる。

株式をもつということは、その発行会社のオーナーになることだ。株主になればその企業の物的資産を保有している。一方、債券をもつということは資金を貸し付けることである。

インフレのときは、物的資産の裏付けのある株式が相対的によく、債券は魅力が劣る。デフレのときは、債券に相対的な妙味があり、株式は苦しいということになる。デフレのときは物価水準が低下するので何もしないでも貨幣価値は増加していく。つまり、同じ1万円でも今年より来年のほうが買えるものが増える。インフレの場合はそうはいかない。このことから生活者が本当に考えなければならないのはインフレに対する防衛策だということになる。

インフレやデフレが極度に進行した状態をハイパー・インフレ、ハイパー・デフレという。そのような状態になると経済そのものが大混乱することになり、株式も債券もリスクが非常に大きくなる。しかし、現代、少なくとも先進諸国では、国際協力体制や金融政策の技術も進化しており、かつてドイツで起こったような、あるいは、ブラジルやジンバブエで起こったような大インフレや、1930年代のアメリカの大不況のような極端な経済状態は起こらないだろうと考えてよいのではないか。

もう一つ注意をしておきたい。インフレの初期においては金利が上昇することから、資金が株式市場から預金などに一時的に移動することがある。その結果、株式市場には短期的にマイナスの影響が出る。しかし、長期的にみると物価上昇が売上げの増加につながり、名目的な収益を押し上げる効果がある。つまり、株価にとって物価上昇のプラスの効果が出るには時間的ラグがあることは知っておくべきだろう。

[図表]マンション購入の場合

なぜ株式はインフレヘッジとして有効なのか?

なぜ、株式がインフレに対するヘッジとして有効なのだろうか。前回のパン屋の例を考えてみよう。

AさんとBさんが半分ずつ出資をしているパン屋である。この店のパンは大人気となり生産が追いつかない状態なのでAさんは値上げをすることにした。パンの値上げはパンを買ってくれているお客にとっておもしろくない。しかし、Bさんのように株主となっていれば、パン屋が値上げによって得る利得の一部を配当金や内部留保として得ることができる。こうして、パンの値上げによるマイナスを株主としてのリターンで少なくともある程度は相殺できる。

しかし、この値上げが、人気が高いことによるものではなく小麦の価格が上昇した結果であるならどうなるだろう。このパン屋は他社から小麦を買っている。したがって、値上げはコスト上昇を相殺するだけで利得は発生しない。つまり、Bさんは株主としてのメリットを生かすことができない。

では、もし、Bさんが小麦の会社の株主にもなっていたらどうだろう。値上げによる利得が小麦の会社に発生すれば、その利益の一部を株主として得ることができる。これは分散投資がなぜ必要かという理由の一つである。

このように考えると、真にインフレに対して生活を防衛するには、われわれの生活を支えてくれている、すべての企業の株式をもつ必要があることになる。われわれの生活を支えてくれる企業、今や、それは世界中に広がっている。世界中の企業が生産する財やサービスが、日本にいるわれわれの生活を成り立たせてくれている。ここに全世界の主要な産業・企業の株式をできる限り幅広く保有することが必要な理由がある。今日、ありがたいことに投資信託を使えば5,000円程度からそれが簡単にできるのである。