税務調査の8割で「申告漏れ」の指摘あり

相続対策は相続税の申告をして終わりではありません。2〜3年後に税務調査が入る可能性があります。私たち税理士の仕事は、その調査を乗り切ってようやく終了するのです。

国税庁によると、2011年度の税務調査の年間件数は1万3787件となっています。2011年度に相続税の課税対象となった被相続人数は5万1409人なので、単純に計算すれば、年間の申告件数のうち3割近くに対して税務調査が行われたことになります。とりわけ2億〜3億円を超える申告については、税務調査がある確率が高まると考えておいたほうがいいかもしれません。

税務調査が入った結果、申告漏れなどの非違(違法)があった件数は1万1159件で、その割合は80.9%となっています。税務調査が入ると8割に申告漏れがあり、修正申告を余儀なくされているということです。

では、申告漏れと指摘された原因は何でしょうか。申告漏れ相続財産の金額の内訳は、現金・預貯金などが1426億円で最も多く、次いで有価証券631億円、土地630億円の順となっています。やはり申告漏れの中心は金融資産で占められているのがわかります。

仮装・隠ぺい行為により、重加算税が課せられた件数は1569件で、申告漏れを指摘された件数の14.1%にのぼっています。こうしてみると、相続税の申告をする人にとっては、他人事ではないと思えてくるのではないでしょうか。私たち税理士は、この税務調査も見据えた対策を常に念頭に置いているのです。これは他の専門家との決定的な違いといえるでしょう。税務調査、立ち会いは税理士しかできないのです。

調査のプロ「税務署」に嘘は通用しない

税務調査が入ると、どのような内容を聞かれるでしょうか。ざっとあげると次のようになります。

●被相続人の引退までの経緯と死亡に至る事情・不動産評価は適正か(申告漏れの物件はないか)

●現預金・有価証券の申告漏れはないか

●被相続人が亡くなる前の5年以内に不動産の譲渡収入はないか、その売却代金の使途は説明できるか

これらは代表的な項目をあげたのみで、実際には調査官との会話は雑談も含めて、すべてが調査だと考えておいたほうがいいでしょう。たとえば被相続人の趣味を聞かれた場合、そこから申告漏れにつながる情報を聞き出そうとしているかもしれません。

そもそも税務署は事前に詳細に調べ上げたうえ、ある程度の確信を持って税務調査に臨んでいます。税務調査が行われた約8割が申告漏れを指摘されていることからも、それは明らかです。

たとえば、被相続人の預貯金関係だけでなく、家族名義の預貯金も調査の対象となっています。以前、全国を8ヵ所も転勤を続けてきた人の調査のとき、各地での銀行口座を税務署がすべて調べ、名義預金を突き止めたうえで税務調査に入り、修正申告になったケースがあります。税務署は名義預金などの隠し資産を入念に調べますので、隠し通そうなどと考えるのはやめてください。

私が相続税の申告のお手伝いをする際、申告前に「税務調査心得」という独自の資料を渡し、すべての財産を申告してもらうよう強くお願いしています。税理士事務所によっては、申告の際に「相続財産はこれですべてです」と記載された書類にサインをしてもらうケースもあるようです。

【金庫がベッドの下に隠されていた!?】

こうして税理士が財産をすべて報告するようにお伝えするのですが、やはり税金を少しでも軽くしようと財産を隠すケースが少なくありません。

以前、税務調査の際に調査官が自宅の部屋を調べた際、「寝室だけは絶対に入らないでほしい」と頑なに訴えた相続人がいました。調査官が説得して部屋に入ると、ベッドの下に金庫が隠されていたのです。そのなかにはダイヤモンドの指輪や現金などの財産が入っており、申告漏れを指摘されてしまいました。あるいは、寝室から金塊が5本も出てきたケースもあります。

【亡くなる1週間前に6000万円が消えた!?】

このようなケースもありました。ある企業のオーナーが亡くなった際、相続税の申告をして3年間、税務調査が入りませんでした。税務調査は被相続人が死亡後、おおむね2〜3年以内に始まることが多いようです。よって被相続人の親族は3年が経過して調査が入らずに安心したのでしょう。

実はそのオーナーが亡くなる1週間前、被相続人の銀行口座から6000万円の預金を妻が引き出し、タンスに隠していたのです。相続税の申告から3年後、そのタンス預金を銀行に定期預金として預けたところ、数日後に早くも税務署に知られ、申告漏れを指摘されてしまいました。

【申告直前に3億円の名義預金を打ち明けた!?】

妻が隠し資産を最後まで黙っていたケースもあります。その方は医師の奥さんというだけあり、相続財産は約8億円もありました。

「これで全部ですね? 名義預金や隠し資産があれば言ってください」そう念を押して確認し、それ以外の財産はないとの返答をもらっていました。ところが、相続税の申告書を税務署に提出する日、その奥さんから連絡があり、「実は3億円の名義預金があります」と打ち明けられたのです。あれほど念を押していたにもかかわらず、黙っていたのです。いざ申告する段階になり、重加算税を課されるのが怖くなって、ついに口を開いたのでしょう。

申告前に教えてもらえたのはいいですが、相続税の計算から申告書の作成までやり直さなければなりません。こうしたことのないよう、事前に必ずすべての財産を報告してもらいたいと思います。

申告漏れには「延滞税」や「重加算税」が・・・

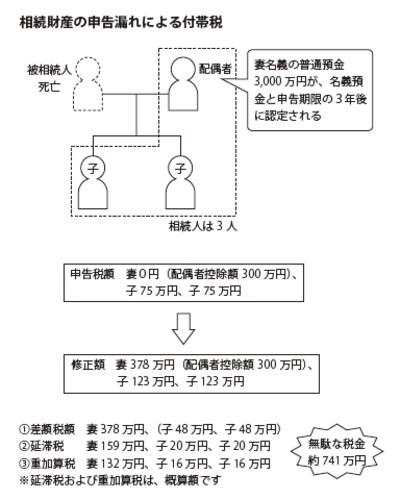

相続財産の申告漏れを指摘された場合、多額の付帯税が加算されるので注意が必要です。たとえば夫が死亡し、妻と子ども2人の計3人が相続人になったケースです。その際、相続財産の一部である3000万円を申告せずに妻が受け取り、銀行に定期預金として隠していました。ところが相続税の申告期限の3年後、その3000万円が名義預金として認定されてしまいました。

この場合、付帯税は具体的にどうなるでしょうか。下記の図をみてもわかるように、延滞税と重加算税が課され、約714万円もの無駄な税金を支払う必要が生じました。

本来、配偶者控除があるため、3000万円を相続しても妻に相続税は課されません。しかし修正申告になると配偶者控除が使えないため、3000万円に対して課税されるだけでなく、延滞税と重加算税も課されてしまうのです。延滞税とは、本来納付しなければならない未納の税額に遅延利息として課される追徴課税です。納期限から2ヵ月以内の遅延は税率4.3%(2013年7月調査時)、3ヵ月目からは税率14.6%になります。

加算税とは、法定申告期限までに適正な申告がなされない場合、行政上の制裁として課される税金のことで、過少申告加算税と重加算税の2つがあります。過少申告加算税とはその名の通り、申告書に記載された金額が本来の額よりも過少であった場合に課される追徴課税で、税率は10〜15%です。一方の重加算税とは仮装・隠ぺい行為をした際に課される追徴課税で、税率は35〜40%です。

相続財産を仮装・隠ぺいして修正申告になれば、大きな罰則としてここまでの付帯税が課されるのです。無駄な税金を支払わなくてもいいように、正しい申告を心がけてほしいと思います。