子どもが「元本受益権」、親が「収益受益権」を取得

家族信託を活用すれば、次のような相続対策も実現しえます。

受益権は、収益を受け取る収益受益権と元本部分を受け取る元本受益権に分離することができます。受益権をりんごの木でたとえるなら、「木になった実を受け取る権利」と、「りんごの木そのものを受け取る権利」に分けるわけです。

では、10年後に1億円の財産を親から子に移転させるケースで考えてみましょう。ここで、父はその物件からの収益を受け取る収益受益権、息子は元本受益権を取得することにします。

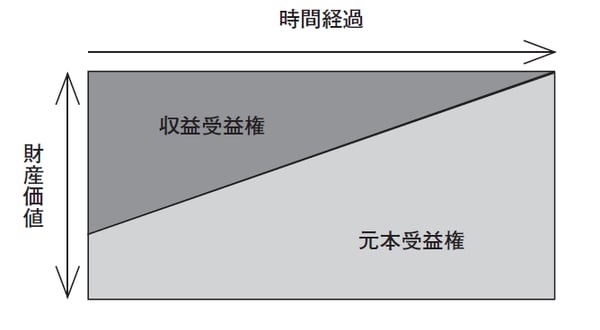

時の経過とともに、収益受益権の評価上の価値は毎年減少し、元本受益権の価値は、信託設定時がもっとも低く、時間経過とともに上昇していきます(図表参照)。

[図表]収益受益権と元本受益権の評価の推移

財産移転コストや税額の低減にも役立つ家族信託

仮に毎年利回り10%、年間1000万円の収益があるとすると、信託設定時の元本受益権は530万円。ここで、元本受益権530万円が親から子へのみなし贈与となり、贈与税約54万円が発生します。(基準年利率:1%で試算)

しかし、毎年の1000万円の収益は親に入り、完全に収入がなくなるわけではありません。こうして、年々、収益受益権の評価上の価値が減少し、10年経過時にはゼロになります。ここで元本1億円が子に移転しますが、それに対する課税は発生しません。つまり1億円を贈与税54万円で親から子へ移転することも可能というわけです。

このスキームについては、金融商品について家族信託を設定する事例はすでにあり、不動産への適用についても、実現に向けて検討を進めています。

家族信託については、まだまだ馴染みが薄い人も多いようですが、高齢化社会にあって、財産移転をスムーズに実践するだけでなく、コストや税額を低減させる手法としても注目が集まりつつあります。ぜひ、専門家のアドバイスを受けることを前提に、活用を検討してみてはいかがでしょうか。