人気を集める超低コストのインデックスファンド

新聞や雑誌では、アクティブファンドがよいのか、インデックスファンドがよいのかといった話が何度となく取り上げられます。アクティブ運用は、費用は高いけれども、調査・分析をおこなうことによって、より大きなリターンを目指し運用を行うものです。

一方でインデックス運用は、市場は効率的で市場全体よりも大きなリターンを得るのは難しい、そうであれば、市場全体の動きに連動することを目指して費用を抑えた運用を行うものです。

投資信託の世界におけるインデックス運用の歴史は、それほど古いものではありません。1970年初に米国で年金向けのインデックス運用が始まり、70年代後半に個人の資産形成向けにも提供されたのが最初だといわれています。それから約40年、月日が経つにつれてインデックスファンドの存在は高まってきました。

その背景には、コスト意識の高まりやETFのような新種の商品が増えてきたこと、アクティブファンドの運用成果に対する疑問などがあげられます。調査会社の分析によれば、インデックスファンドを上回る安定的な成績を示すアクティブファンドはそれほど多くないと言われているので、インデックスファンドは利用価値が高いと言えますね。評価会社の立場からいえば、インデックスファンドを上回る投資成果を安定的に提供してくれるような、誰もが購入したくなる骨太なアクティブファンドの出現が望まれるところです。

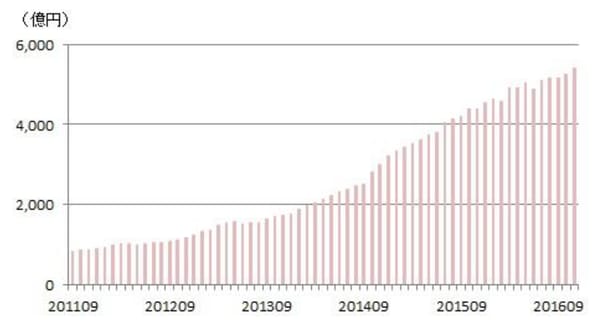

現在、日本で公募販売されている投資信託では、インデックスファンドの残高は5兆円を超え投資信託全体の残高の1割を占めています。残高が20兆円を上回ってきたETFまで含めればもっと大きな存在になります。

特に近年では、ネット専用の商品としてETFと比べても遜色がない超低コストのインデックスファンドが相次いで提供され、人気を博しています。投信協会が3年ごとに実施している「投資信託におけるアンケート調査」の平成27年版においても、「投資信託(買い増し)に必要な条件」への問いに対して「手数料の低い投信のラインナップの充実」を求めた回答が一番多く、全体の4割近くを占めています(重複回答)。特に50代以下ではその割合が高くなっています。

【図表】ネット向け低コスト・インデックスファンドの残高の推移

まずは、どのような資産配分で投資するかを考える

私の意見を言わせてもらえれば、画一的にどちらが良いと割りきるものではないと考えます。かといって、答えを曖昧にしているのではありません。

まずは、両者の優劣にこだわる前に資産形成においてもっとも大切なのは、アクティブファンドかインデックスファンドかといった同じ資産内での運用スタイルの選択よりも、どういった資産を選ぶのかということです。資産の選択によって運用成果の8割以上の説明がつくとの分析結果があります。ですから、資産形成で最初に考えるのは、どのような資産配分で投資をおこなうのかに尽きます。

そのうえで、どのような運用をおこないたいのかについて、こだわりや希望、投資アイデアなどを持ち合わせていないのであれば、インデックスファンドで十分に投資目的はかないます。

いつものように料理にたとえれば、自分のこだわりがある料理で、プロの腕前によって味や出来映えに差が出るものは高い費用を払ってでも任せる価値がありますよね。一方で、誰が作ってもそこそこ満足できる料理や、料理自体にそこまで求めていないのであれば、手軽で安いものでも十分に事足ります。つまり、アクティブファンドは目的や狙い(=こだわり)がある場合に活用すべきものです。

投資目的や狙いによって運用手段を使い分ける

具体的にアクティブファンドを選択したほうがよいと考えられる、主なケースをご紹介しておきましょう。

その1つは、インデックスファンドでは提供できない投資機会を提供しているケースです。たとえば、現在のような低金利下ではわずかな利回りを得ようとしてもそれなりのリスクを取らざるを得ません。日本の債券ですらほとんどリターンが無いような状況下では、リスクが小さくて十分なリターンを得られるインデックスファンドは存在しません。

アクティブファンドであれば、ロングショートファンドのように売りと買いを組み合わせることによって、市場の変動リスクを抑えつつリターンを目指すファンドも存在します。ハイイールド債券でも、短期債中心のポートフォリオにより価格変動リスクを抑える工夫を凝らしたファンドは、日本ではアクティブファンドしかありません。

このように、求める投資機会がアクティブファンドでなければ提供されないとき、そのような運用を求めているのであれば選択する価値があります。実は、低金利下ではそういったニーズが高まっており、アクティブファンドの出番は多いのです。

また、 アクティブファンドのノウハウや運用担当者の知見が活かせる投資対象についても有効です。一般的に、アノマリーが存在する市場ではアクティブファンドは有効だと言われています。

アノマリーとは「例外、異例、矛盾」といった意味の言葉で、投資の世界におけるアノマリーとは、価格理論から導かれる合理的な価格や水準からかけ離れた動きをすることを言います。合理的でない価格が存在すれば、その歪みを投資収益のチャンスとすることができます。割安な株式に投資することなどが端的な例です。

先進国の市場は効率性が高いのでアノマリーはそれほど大きくありませんが、十分に成熟していない市場であれば、個別調査によって成果を得る機会が高まります。そのような市場はリスクも高いので分散投資がおこなわれることが大前提ですが、新興国への投資で、経済が極めて不調な国も満遍なく組み入れるインデックスファンドよりも、選別を行うことでアクティブファンドの成績は高まります。

最近はかなり認知度が高まってきた高い金利が得られるハイブリッド証券も、個々の金融機関から発行され、市場の流通経路が限定されている劣後債などをリスクに配慮しながら選別することも、運用のプロに任せるほかないでしょう。

料理人の腕によって味に差が出る料理であれば、少し高い費用を払ってでも良い料理人を選びますよね。このように、インデックスファンドかアクティブファンドかの選択においては、どちらが良い悪いという見方ではなく、求めるものやこだわりがあるのかないのかによって使い分ければ良いのです。