経営者の死亡退職金にも「非課税枠」がある

相続税対策としてはそのほか、生命保険の活用も有効です。生命保険は、法定相続人×500万円の非課税枠があるので、この分の死亡保険に入るのは必須です。

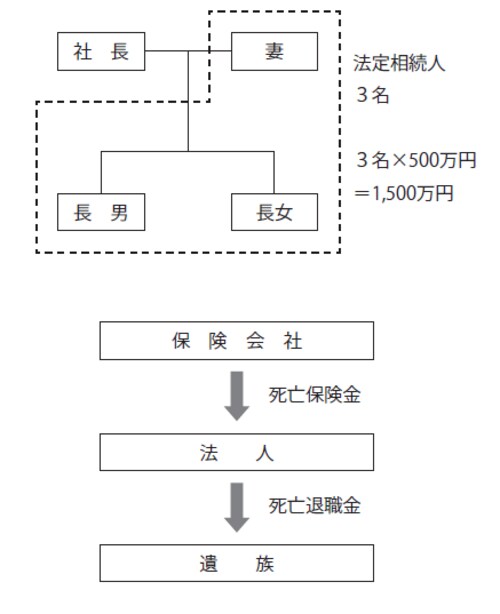

企業経営者は、死亡退職金も法定相続人×500万円の非課税枠が別にあるので、会長でも顧問でもいいので会社を退職せず、最後に会社から死亡退職金をもらえるようにしておきましょう。その場合、契約者を会社、被保険者を経営者、受取人を会社とする終身保険に加入しておきます。保険金額は法定相続人×500万円です。

こうしておくと、会社にとって支払い保険料は経費になりませんが、経営者が亡くなると会社に保険金が入り、会社はそれを原資として遺族に死亡退職金を支払います。そして、遺族にとっては受け取った死亡退職金のうち法定相続人×500万円分が非課税となります。

【図表】死亡退職金の活用

相続税を減らすには資産の「相続税評価額」を下げる

ところで、銀行の担当者などは相続税対策の手法のひとつとして、借金するのがいいと言うことがあります。しかし、借金そのものには相続税を減らす効果はありません。

借金をすれば確かにその分はマイナスの資産ができますが、本来はそれと同額のプラスの資産(賃貸マンションやアパート)を取得します。そのプラスの資産の相続税評価額が、時価より低くなるから相続税が減るのです。

借金をせずに手持ちの資金を使って賃貸マンションを購入するケースと比較すれば分かりやすいでしょう。その場合、賃貸マンションを購入した分だけ金融資産が減り、代わりに賃貸マンションという新たな資産を取得します。借金で購入した場合と同じく、賃貸マンションの相続税評価額が時価より低くなる分だけ、相続税が減ります。

つまり、借金しようが自己資金を使おうが、時価よりも相続税評価額が低い資産を取得するから相続税が減るのです。

相続税対策の本質は、市場での時価と比べて相続税評価額があまり下がらない資産、あるいはほぼ同額であったり、場合によっては時価より相続税評価額のほうが高い資産から、時価と比べて相続税評価額のほうが大幅に低い資産に組み替えることです。

逆に言えば、借金するにしても、資産全体の相続税評価額が下がらなければ相続税の負担は変わりません。万が一、借金をして相続税評価額がアップするような資産を取得すれば、相続税を増やすことになりかねません。