金利予測のための3つのアプローチ

金融の自由化の進展に伴い、金利予測の重要性はますます高まってきている。金融機関はいうに及ばず、企業の側も資金調達手段の多様化によって、金利の読みの巧拙が企業収益に直接はねかえってくるからである。

それでは、金利(為替も含むが)予測をするには、一体どんなアプローチが考えられるであろうか?大別すると、3つのアプローチがある。

①ファンダメンタルズ・アプローチ・・・金利や為替に影響を与える基礎的な要因(ファンダメンタルズ)―景気、インフレ、経常収支、市場の需給、政策動向―などを分析して、そこから金利などが将来動く方向を見定めようという方法である。景気を中心にシナリオを描き、そのなかで金利などの動きを想定するので、シナリオ的アプローチとも呼ばれている。通常は複数のシナリオを描き、それらに対応した金利・為替の動きを予測する。

②テクニカル・アプローチ・・・テクニカル分析による種々の手法を用いて相場の方向を予測する方法(『投資家のための金融マーケット予測ハンドブック』第Ⅻ章「テクニカル分析の基礎」を参照)。価格や出来高などの市場データの推移をグラフ化したチャートを用いて、市場参加者の期待と不安の集合体である「市場センチメント」を読み取り、価格変動の一定パターンを見出す。

③計量的アプローチ・・・計量経済学(エコノメトリックス)的な手法を用いるもので、経済予測モデルと同じような金融モデルを使うものから、ごく簡単な数本の推計式を使うものまである。もう少し具体的に説明すると、金利や為替を対象(被説明変数という)とした回帰式をインフレ率や経常収支など(説明変数という)を使い作成。そのうえで、説明変数に想定値を置き、回帰式に基づいて金利などの予測値を得る。

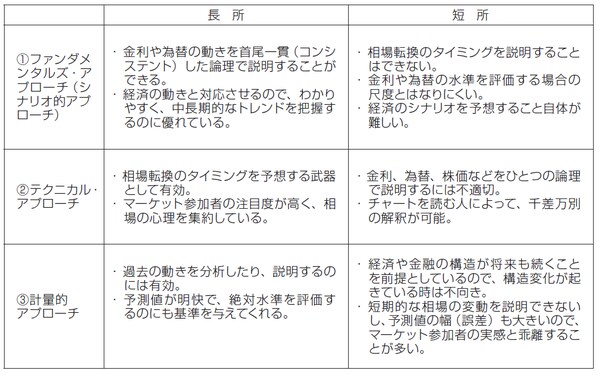

以上の3つのアプローチはそれぞれ長所と短所があるので、それらを理解したうえで利用する必要がある。図表1に要約したので参照されたい。

[図表1]各金利予測アプローチの長所と短所

金利の決定要因分析のポイント

金利を決定する要因としては、一般的には次の3つがあげられる。①経済(景気)のファンダメンタルズ、②金融政策、③市場の需給、である。

①景気循環の判断

経済のファンダメンタルズのうち、最も重要なのが景気循環である。金利の動きは景気循環の局面のなかで把握する必要がある(景気循環と金利循環については第2回で解説)。経済構造が大きく変化しているときには、さまざまな要因が構造変化による恒常的なものか、それとも景気循環による一時的なものかを判断し、それが金利や為替にどのような影響を与えるかを分析しなければならない。これは言葉ではやさしいが、実際には難しい。そもそも景気予測や経済分析の段階において、同様の議論が発生する。いずれにせよ「構造的要因(structural)か循環的要因(cyclical)か」というのは、つねに対処しなければならない問題である。

②金融政策の分析

米国のFed Watching(フェッド・ウォッチング)にならって日銀ウォッチング(またはBOJウォッチング)という言葉が一般化しているほど、金融政策当局の動きを分析することの重要性が認識されている。政策変更のタイミングを正確に予知することが、投資や資金調達・運用の成果を左右するからである。

個別の政策当局の動きを分析する方法については、『第6版 投資家のための金融マーケット予測ハンドブック』の各項目をご参照いただきたい。ここでは、一般的に注意すべきポイントのみを説明する。まず大切なことは、経済の動きについて自分の判断と当局の判断を混同しないことである。政策当局は独自の調査スタッフと豊富な情報量をもつので、民間のエコノミストよりも、よりよい景気判断ができるはずであるが、すべてを見通せるわけではない。間違うこともあるだろうが、当局は自分の判断が正しいとして政策を決めるはずである。

エコノミストに近い予測者にありがちな誤りは、当局の判断をそっちのけにして、自分の景気判断を基礎に金利シナリオを組み立ててしまうことである。政策分析の中心は、あくまで当局の判断をベースにしなければならない。

次に、マーケット参加者のなかに、特別の情報ソースを誇示して、当局の動きを解説する者がいる。これもマユツバものであることが多い。もちろん情報ソースは多いに越したことはないが、絶対的なものではない。このことは、政策当局のトップクラスに取材ができるマスコミ関係者が政策変更のタイミングや幅について、しばしば誤報をすることからも理解できよう。むしろ公開情報を徹底的に分析し、それに取材に基づく生の情報を加味して総合的な判断をするほうが正道であろう。ポイントは政策分析力の優劣である。

③市場の需給

市場の需給とは、例えば債券市場であれば、債券を購入する投資家(=需要)と、債券を発行する側(発行体)―民間企業、政府、政府系機関、地方公共団体など―や債券を売却しようとする投資家(=供給)とのバランスをいう。これは、短期金融市場における資金の出し手と取り手のバランスとも同じである。

金利の決定要因としての市場需給分析は、概念的には簡単そうであるが、実際には難しい。国内債券市場を例にとると、新規発行供給のほうを捉えるのは比較的簡単である。国債であればあらかじめ発行計画があるので、新規供給額の大まかなところはわかるからだ。

しかし、保有している債券を投資家が売却するかどうかは、マーケット参加者の金利観が変化すると、まったく違ってくる。また、金利の絶対水準や長短金利差の状態や先行きの期待(予想)によっても需給は一変する。これは、投資家により運用している資金の性格が違うので、それぞれ異なる行動をとるからである。「2%を下回ったクーポンの債券など買えない」と断言していた投資家が、金利低下が長期化すると判断を変えたとたん、購入に回るということはよくあるケースだ。

市場センチメント(市場心理)のパターン類型

このように、市場の需給というのは、なかなか捉えにくいものなのである。しかし、市場の需給を軽視してもいけない。例えば、1990年以降の日本の株価暴落は、60兆円にも及ぶエクイティファイナンスによる供給過剰が主因であった。また、98年末の長期金利の急上昇は、大蔵省資金運用部(当時)の国債買入停止の発表を受けて、国債の先行きの需給悪化懸念が強まったことが背景にあった。

市場の需給は、多数の市場参加者の心理的複合体すなわち市場センチメントを反映したものと考えると、センチメントが動きたがっている方向、水準、パターンを把握することが重要である。以下にそのパターンをいくつかあげておく。

●市場が悪材料に反応しない、あるいはちょっとした好材料に対し異常なポジティブ反応を示すのが、市場が上昇方向に動きたがっていることを意味し、基本的にはブル(強気)相場である。

●逆に市場が好材料に反応しない、あるいは些細な悪材料に異常にネガティブな反応を示すのは、ベア(弱気)相場の典型である。

●いくら時間を費やしても、上値(現在の価格を上回る価格)が取れないのは、市場が低下方向に動きたがっている相場である(逆も同じ)。

●狭いレンジ(変動幅)でもみ合い、かつ取引高が減少している場合、市場は「動意薄」(動きたくない状態)である。

●力強く大きな値幅で上昇相場が続いているときは、市場のセンチメントは加熱状態に入っていることを意味する。

以上、金利の決定要因を分析するポイントや注意点を述べてきたが、最終的には予測する人の総合的な判断力がすべてである。金融予測の本質は、情報(Information)と知力(Intelligence)だと評した人がいるが、的を射たコメントである。

どの要因分析も欠けてはいけないし、独善的になって偏ってもいけない。かといって大勢の意見(コンセンサス)につけば、マーケットの勝者になれない。要は、情報を収集・整理・分析する能力と、深い洞察力が総合的に試されるのが金利(金融マーケット)予測である。