「一物一価の法則」に基づいた購買力平価説

為替レートが何によって決定されるかというのは、マーケット参加者にとっても、最も関心の高いテーマである。従来から、さまざまな理論がこのテーマに挑戦してきたが、最近の実証研究によっても為替レートを一貫して説明しうるものはないという。ここでは、ごく代表的なものを中心に説明することにする。

(1)購買力平価説

カッセル(1866〜1945年)が提唱した理論で、為替レートは2国間貨幣のそれぞれの国での購買力の比率によって決定されるというものである。ドル円レートを例に購買力平価の算式を示すと、

ここで問題になるのが、基準時点をどう決めるかということと、物価指数に何を使うかということである。

基準時点は通常、日米ともに経常収支が均衡していた1973年を使うことが多い。しかし、基準時点をずらすだけでも5〜10円の差は出てくる。

物価指数のほうは、もっと影響が大きい。図表1は、消費者物価(CPI)と輸出物価を使ってドル円レートの購買力平価を計算したものである。消費者物価ベースでは129円、輸出物価では62円と、計算結果に大幅な乖離が生じてしまう。

[図表1]ドル円レートの購買力平価

これだけ大きな差が出てくると、実務家としては使えなくなってしまうが、中長期的なトレンドをつかむという位置づけであれば、意味はある。実際、チャートをよく観察すると、現実の相場は消費者物価ベースを円安の上限にし、輸出物価ベースを円高の上限にして、変動していることがわかる。また、2つの購買力平価の長期トレンドはいずれも円高・ドル安を示しており、これも、変動相場制移行後のドル円相場のトレンドと一致している。

物価指数の基準点からの変化率で算出する購買力平価は相対的なものであるのに対し、実際の価格を比較して算出する絶対的な購買力平価もある。OECDが公表している購買力平価は、個別の製品・サービスのグループごとの市場価格から購買力平価を算出し、GDPレベルに集計されている。

また、世界各国で販売されているマクドナルドのハンバーガーから算出されるビッグマック指数も絶対的な購買力平価であり、英エコノミスト誌が毎年1月と7月に公表している。世界各国の価格を比較することのできる商品として、スターバックスのカフェラテやアップルのiPod・iPhoneなどから購買力平価が計算されることもあるが、いずれもその国全体の物価を代表するものではないため、注意して利用したい。

公表機関ホームページアドレス

OECD(PPP) http://www.oecd.org/std/prices-ppp/

エコノミスト誌ビッグマック指数 http://economist.com/content/big-mac-index

「経常収支」「資本収支」「公的介入」を変動要因とする理論

(2)フロー・アプローチ

為替レートは、経常収支、資本収支、公的介入の3つの取引によって生じる為替のフローの需給によって決定されるというのが、フロー・アプローチの考え方である。変動相場制に移行した当初、学者の間から提起された理論で、為替レートが変化することによって経常収支の不均衡是正は達成されるというものであった。

この理論の背景には、資本収支は2国間の金利差で自動的に決まるとの前提があり、投資家が抱く為替相場の予想変化率(為替リスクのプレミアム)は軽視されていた。

変動為替相場制への移行によって生まれた新しい理論

(3)アセット・アプローチ

変動相場制での経験は、フロー・アプローチが有効でないことを示した。為替レートによる経常収支の調整作用は働かず、国際的な不均衡が大きな問題となった。そこで登場した考え方がアセット・アプローチである。

①マネタリー・アプローチ

為替レートは、2つの通貨で表示された資産(アセット)間の交換比率であり、通貨市場におけるストックの均衡するところで、レートが決まるとする理論である(図表2参照)。この理論は、資本移動が自由であり、2つの債券が完全に代替的であると仮定している。そうなると、各通貨の資産の予想収益率は、ある通貨の金利に為替相場の予想変化率を加味したものになる。為替相場の予想変化率は、すべて為替の先物相場に織り込まれているはずであるから、現在の先物相場水準に一致する。すなわち、2通貨間の名目金利差に等しくなる。名目金利差は2国間の期待インフレ率の反映であるので、この理論は購買力平価と同じになる。

実際、マネタリスト・モデルでは、短期的にも購買力平価の成立を仮定していた。

[図表2]日米マネタリーベース比率とドル円レート

②ポートフォリオ・バランス・アプローチ

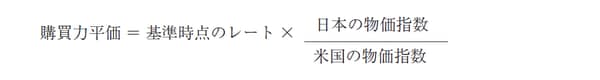

マネタリー・アプローチで前提としている各通貨建て資産間の代替性が完全であるということの現実性に疑問が呈され、しかも短期的な相場変動はインフレ率格差から大幅に乖離したこともあり、これらを否定して登場したのがポートフォリオ・バランス・アプローチである。

しかし、この理論も重点の置き方により、さまざまなバリエーションがあり、確たる定説は存在していない(図表3参照)。

[図表3]ポートフォリオ・バランス・アプローチの理論