個人での資金調達には限度がある

第1回でお話しした通り、一般的に法人化を考えたときに出てくるのは「事業規模」です。税務上では「5棟10室」が事業規模の目安とされています。一口に5棟といっても6室のアパートが5棟あるのか、30室のマンションが5棟あるのかで事業規模が大きく変わってくるのですが、そこにこだわって法人化するのはやめましょう。

法人化のタイミングを考えたときに、もっとも大事なことは事業規模ではなくて、その投資家の年収です。それから、どれだけ買い進めたいのかということも関わってきます。

買い進めていくことを考えた場合では、資金調達は必須事項です。法人を使えばやり方によっては無限に借りられますが、個人で借りる場合では、数億円で頭打ちになります。これまでの不動産投資家は、個人で借り切った後に、法人で買い進める方法をとっていました。そうではなくて、最初から法人にすれば、この頭打ちはありません。

また、もう一つ大事なことは、そもそも不動産投資でお金を借りられる人には、属性が良く年収の高い場合が多いです。つまり、元々の所得税率が高いわけです。サラリーマンで得ている所得に対して不動産収入が入ってくると、そこに所得税がかかってきます。

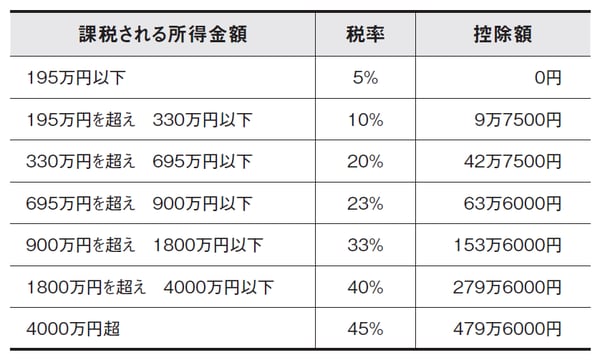

そのため、不動産投資での利益がたとえ数百万円程度であっても、個人の場合は累進課税ですから、税率がさらに高くなってしまいます。最高税率であれば半分近くが税金となります。そうすると、多少儲かってもあまり意味がありません。そういった問題を考えた際に、法人の方が使える手が多いのです。

コストはかかるが、法人化による節税効果は大きい

その他、法人のメリットをいえば、「役員報酬で家族へ所得分散できること」があげられます。役員報酬に対して給与所得者控除が適用され、法人への管理費は損金となります。

また、役員退職金や生命保険を使った節税対策が可能となり、相続税発生時に土地評価の減額が可能です(サブリースと物件所有時)。最後に赤字決算となっても、欠損金の繰越ができます。これは、個人で3年間、法人で9年間と決められています。

一方、法人のデメリットとしては、コストがかかることです。法人を立ち上げるための費用、毎年の法人住民税、税理士費用も個人に比べれば高くなります。

しかし、普通に個人で買うことに比べると、そこを打ち消すぐらいのメリットがあると思います。節税の効果も大きいですし、特に所得税の高い年収が1000万円以上いっているのであれば、個人で買うメリットはまったくないと思います。

政府は今後も、グローバルに対応するため法人税は下げていくという方向性です。一方、個人の所得税は、今後もどんどん上がっていきます。今度も、最高税率が今まで45%だったのが55%になります。

【図表】所得税率