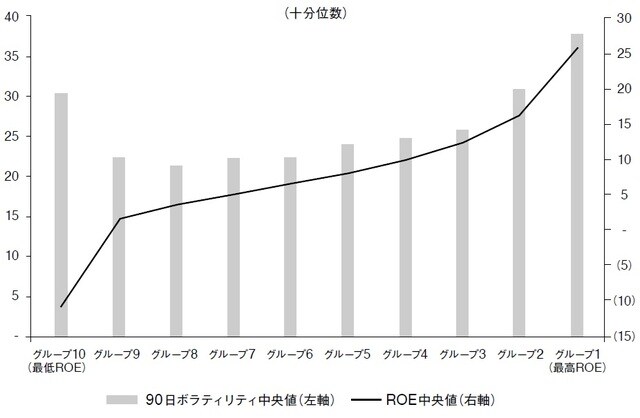

日本企業のROEとボラティリティの関係

2011年以降の日本企業の進歩は素晴らしいものである。日本のROE革命の第1ステージは、日本株式のパフォーマンスを劇的に改善したばかりではなく、人口問題に対する部分的な解決策を提供したのだ(記事『日本企業の進歩を促す「ROE革命」だが…足かせとなる「終身雇用」「過剰な手元資金」の2つの問題点』参照)。

ただし、問題がある。具体的には、高ROE企業は低ROE企業に比べ、ボラティリティが非常に高いのだ(図表1)。これは最も高い水準の企業、日本の最優良企業において特に顕著である。

ボラティリティが最も低いのは、ROEの中央値が3.6の企業(グループ8)であった。そこから左側ではROEの低下に従いボラティリティが上昇した。その点は、低い収益性にはリスクが伴うことから直観的に理解できる。

ところがグループ8の右側でもボラティリティが拡大することは、多くの読者の直感に反するのではないだろうか。そしてROEが8%を超えると、ボラティリティの上昇はより急激になるのだ。

これには二つの理由がある。第一は、ROEの上昇に伴う価値の加速度的な複利だ。これは構造的なものである。第二は、市場の高ROE株の選好およびオーバーウェイトによるものだ。これは環境によるものであり、2011年前後の市場の投資スタイルの変化に伴う逆説的な影響である。

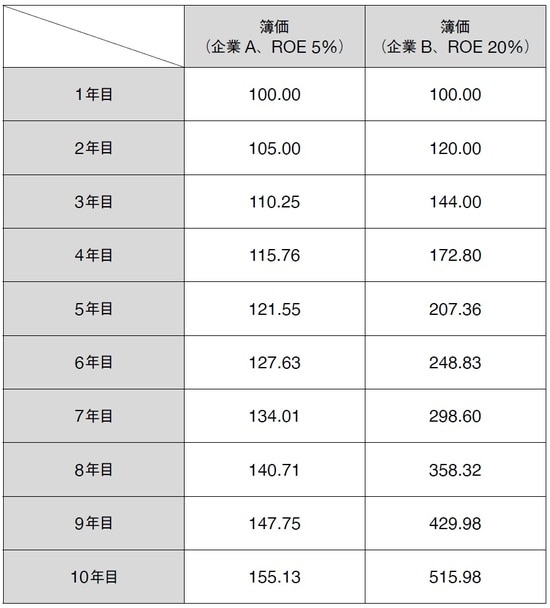

複利とは、高ROE企業における価値の配分が、低ROE企業に比べて、より最終段階で発生することを意味する。図表2は、自社株買いと配当がないと仮定した場合の、5%ROE企業(A)と20%ROE企業(B)の10年間の簿価の推移である。

これらの値は、なぜ日本にとってROE革命が必要なのか、なぜ日本の人口問題が徐々に高ROEへ照準を当てることを強いてきたのかを明確に示している。複利は機能するのだ!

しかし、リスクの観点からは、簿価の大幅なギャップ(約516対約155)を達成するのに、10年間という非常に長い時間を必要とすることも意味している。10年の間には、多くの事が悪い方向に進む可能性がある。創業者が死亡したり、間違った決断が下されたり、または競争環境が不利になることもあるだろう。

現在の簿価はわかるので、それに大きなボラティリティが伴うことはない。しかし企業Bの将来の市場価値が実現するかどうかは保証されない。実現するという確信の度合いが高いこともあれば低いこともある。

この高ROEにより生じる将来の市場価値に対する確信度合いの違いがボラティリティの源だ。そして現在価値と将来価値のギャップが拡大するにつれて、株式のボラティリティも上昇する傾向にある。

ROEの上昇とボラティリティの上昇との関係を正確に解明するのは非常に難しい。最大の要因は質である。高ROE企業は低ROE企業に比べ、かなり収益性の高い事業を営んでいるとともに、環境変化へのより優れた対応能力を備えている。しかしながら、それは大きな複利効果により生じる時間的リスクを相殺するのには十分ではない。

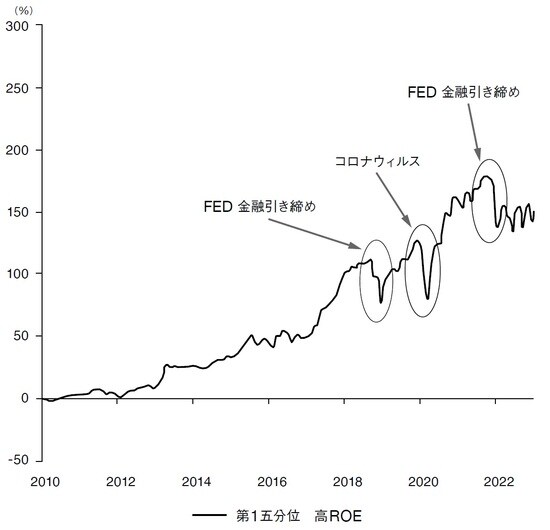

加えて、日本における最近の高ROE株への選好は、低ROE株よりも人気があり広く所有されていることを意味する。そのため、金融面でのストレスが生じた場合に投資家の「リスク回避」を誘い、より激しく売られる。2018年のFEDによる第一回金融引き締め、2020年の新型コロナウイルス、2022年のFEDによる新たな金融引き締め策において、高ROEの選好が損害をもたらした理由はここにある(図表3)。

高いボラティリティのせいで家計の株式投資も進まない

これは国レベルでも、個々の企業レベルでも問題である。

国レベルでは、株式により発生する収益の円価額は次の関数で求められる。

(a)株価変動率(%)+ 配当

(b)株式への投資額

よって、国全体の金融所得を増加させることが目的である場合、投資可能な商品の利益率向上が一つの解決策となる。その他は、そもそもの投資額の増加だ。

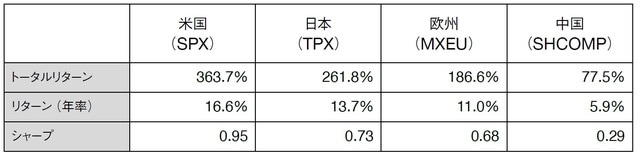

日本株のリターン(%)は、企業の収益性向上と株主還元拡大の結果、大幅に改善した。事実上、ROE革命の初年度(2011年10月1日をその初日と仮定)以降における日本の収益はかなり良い水準となっている(図表4)。

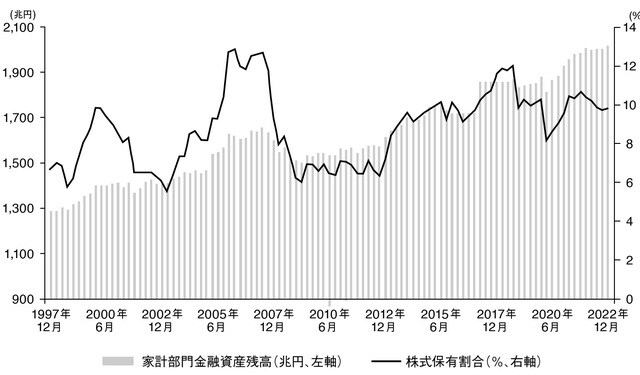

このパフォーマンスの向上にもかかわらず、またNISAの創設にもかかわらず、日本の家計部門は2013年以降、株式への配分を増やすことはなかった(図表5)。残念なことだ。

日本のROE上昇のパラドックス、および投資家の高ROE選好は、日本の株式ポートフォリオのボラティリティを上昇させている。これが株式への資産配分の増加を妨げている可能性があるのだろうか?

1990年から2011年にかけての日本の株式市場は悲惨な状態であったことから、文化的な影響も確かに作用している。また、多くの日本人は、いまだに株式市場は「カジノ」であると思っている。

よって、「もしROEが同じ水準で、株式のボラティリティが1倍から0.75倍に減少したら、株式への配分は拡大するのだろうか、または減少するのだろうか?」という問いとして表現するのが最も容易なのかもしれない。株式への資産配分拡大で日本の国民所得が増加する可能性を考えると、これは非常に重要な問いである。

そしてそれは、対処すべき問題がボラティリティであることを示している。日銀がETFの購入を大幅に縮小した今ではなおさらだ。日銀のETF購入は、長年にわたり日本株式のボラティリティの安定化に寄与していたが、これからは企業自らがボラティリティをコントロールする必要があるのだ。

最高水準のROEを持つ企業は、人口動態の観点からは日本のチャンピオンであり、自らのボラティリティに対する影響力を慎重に考慮する責任を負っている。彼らは、自分たちが考えている以上に影響力を有しているのだ。

デービッド・スノーディ

根津アジア・キャピタル・リミテッド

創設者兼マネージングパートナー

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」