決算月を変更し大きく節税

決算月に忙しくなる。その原因は、決算月の設定にあるかもしれない。

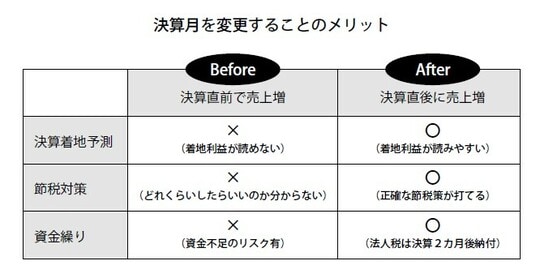

決算月の決め方にはいくつか押さえておきたいポイントがある。まず、できるだけ繁忙期を避けること。なぜなら、決算月に大きな売上が立ち、大きな利益が出ると、決算対策として考えていた節税策が足りなかったり、間に合わなくなったりする可能性があるから。売上が少ない時期を決算月にすると、決算着地の利益を読みやすく、節税対策が打ちやすくなる。

もう一つのポイントは、決算月のあとに大きな売上が出るようにすること。決算の直後(期初)に大きな売上が立つなら、節税のための十分な時間が取れる。期初の売上の状況を踏まえたうえで、売上向上や販売戦略を考えることもできる。また、法人税は決算から2カ月後に納付する。この時期、つまり事業年度が始まって間もない時期に大きな売上が見込めれば、納税によって資金不足に陥るリスクも抑えられる。

資金繰りも節税も、通年の見通しを早い段階で見られるようにすることが大事ということ。事業年度の初めに売上が出るようにすると、銀行などの金融機関から融資を受ける際にも有利になる。

通常、融資を受ける際には3期分の決算書を提出する。今期については期初からその時点までの試算表を提出する。今期については、この試算表が大事。融資を受けるためには、売上や利益が多いほうがいい。

事業年度の初めに大きな売上を出すことができれば、銀行などの金融機関の評価は良くなる。そこから期末に向けて下がっていくとしても、評価するのは融資を申し込んだ時点での試算表。期の後半に大きな売上が出る場合、その実態は試算表に現れないため、評価が悪くなってしまう。多忙や節税対策不足の原因になっているとしたら変更を検討してみよう。

業種や業態にもよるが、どの会社も年間の売上は上下する。何年か事業を続けていれば、売上が多い時期、少ない時期も見える。その波を踏まえて、最も負荷が小さく、資金繰りが良くなる決算月を考えよう。

「未払費用」の活用で現金を残し節税

税法は「債務確定主義」。どういうことかというと、費用の発生が確定した時点で計上するのが原則で、支払いが確定している経費は、未払いであっても損金になる。つまり、あとで払う経費だったとしても、帳簿上は未払金や未払費用として経費計上することができる。

これは資金繰りを良くする方法の一つ。未払金や未払費用は、計上した時点では現金を払っていない。現金を減らしていない状態で損金に算入できる。この方法で、決算時に未払費用を経費にしておくことで、当期の利益を抑え、節税効果が見込める。

節税できれば手元に現金が残りやすくなるから、資金繰りが良くなる。

1, 給与

例えば、給料。毎月の給料を15日で締めている(16日から翌月の15日で計算している)としよう。この場合、決算月の16日から翌月15日までの給料は、期をまたいだ翌月の支給になる。16日から月末までの給料は決算時には発生しているため、この分が未払になり、未払金として「今期」の経費にできる。

翌月には支給するため、支給総額が減るわけではない。しかし、決算のタイミングでは手元の現金は減っていない。ここが大事。今期の利益を抑える効果もあるが、決算書上、現金を多く持っていることになる。

融資を受ける場合、銀行などの金融機関は現金を多く持つ会社を好むため、印象が良くなる。社員が多ければ多いほど未払金は増える。社員が多い会社や人件費の割合が大きい会社ほど、これは覚えておきたいテクニック。

2, クレジットカード

カードで先払いした経費も未払費用になる。カードの引き落としは通常1カ月後くらいになるため、手元の現金を残した状態で未払費用として計上できる。

光熱費、通信費、広告宣伝費など、費用の発生よりも現金の引き落としがあとになるものは、だいたいこの方法で未払計上できる。翌月引き落とす社会保険料も未払計上できる。

3, 税金

税金はどうか。法人税などは対象外だが、不動産取得税、自動車税、固定資産税、都市計画税などは、発生した年度の損金にできる。通常、これらは納付した時に租税公課で処理する。しかし、税額が確定していれば、決算時に未払いであっても未払費用として計上できる。今期中に発生した税金なら、債務確定主義の考え方に基づいて、今期の損金(未払金や未払費用)として計上できるわけ。

例えば、固定資産税。固定資産税は、土地、建物、償却資産の3つに対して発生するもので、1月1日時点の所有者が納税する。納付は4回(4〜6月、9月、12月、翌年2月)で、1回目の納付時に税額の総額と各回の納税額が分かる。

ポイントは、税金は1月1日に発生していて、納付書が4〜5月に届くという点。納付書の到着をもって税額が確定するため、決算時点で納付していなかったとしても未払金として計上できる。5月決算の会社なら5月に固定資産税の納付書が届いた場合、6月、9月、12月、翌年2月の固定資産税が未払いだったとしても、まとめて5月の経費にできる。