相続税申告のキホン…「基礎控除」ってなに?

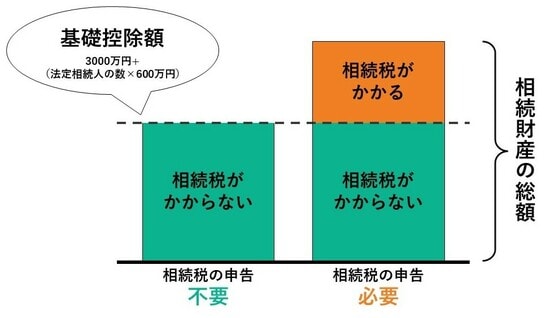

相続が発生すれば、全員が相続税を申告しなければいけないというわけではありません。「基礎控除」という非課税枠があるので、それよりも相続財産が少なければ、相続税はかかりません。基礎控除を超えたときだけ相続税がかかるということです。

相続税の基礎控除は「3,000万円に〈法定相続人の数×600万円〉を足した金額」です。

母親が亡くなられたとしましょう。すでにお父様が亡くなられていて、3兄弟が相続するとします。すると「600万円×3人」で1,800万円、これに3,000万円を足すと、4,800万円になります。つまり、基礎控除の4,800万円までは相続税がかからないということです。

3,000万円+(3人×600万円)=4,800万円

そもそも「相続税」って、誰が申告するの?

すでに記していますが、相続税を申告するなら、相続が開始したことを知った日の翌日から10ヵ月以内に申告と納税を行わなければなりません。相続税申告は、相続や遺贈によって被相続人の財産を取得した人で、納付すべき相続税の金額がある人が行わなければいけません。通常は相続人全員で協力して同じ申告書を作成することになります。

どうしても同じ申告書を作成したくない場合は、相続人がそれぞれ別々の申告書を提出してもかまいませんが、金額がバラバラになってしまうときは、間違った金額で提出した相続人に対して税務署から問合せか、修正の依頼が来ると思います。

相続税の納税…いつまでに納めればいい?

相続税の納税は、申告期限までに行うことになっています。期限までに納めなかったときは、利息にあたる延滞税がかかることがあります。延滞税の税率は、「延滞税特例基準割合」という難しい計算式を使うのですが、2024年であれば期限から2ヵ月以内であれば2.4%、期限から2ヵ月を経過した日以降は8.7%。相続人が複数いる場合には、それぞれ納税額が異なるから、相続人はそれぞれ自分の相続税を別々に納付します。

また、自分の相続税を納めてしまえば、それで完了というわけにはいきません。「連帯納付義務」というのがあり、同じ被相続人から相続した人同士は、連帯して相続税の納付義務を負うことになっています。誰か1人でも納税しない場合、その納税義務が自分にも課されてしまうことになります。どうしても現金一括で納税できない場合は、代わりの財産で納める「物納」、もしくは、分割払いする「延納」を申し出ることが可能です。

話し合いがまとまらない!…未分割での申告と納税

遺産分割の話し合いがまとまらなくなって、10ヵ月の申告期限と納税期限に間に合わないからといって、税務署は待ってくれません。遺産分割できないとすれば、法定相続分で分割したと仮定した申告書を作って、それを提出することになります。同時に、あとから特例を適用することができるように「申告期限後3年以内の分割見込書」という書面を作成して提出することが多いです。

あとから遺産分割がまとまったとして申告期限までに間に合わないとすると相続税申告を修正することになります。相続税が足りなかった場合は修正申告を行って、追加で納税しなければいけません。逆に、相続税を払いすぎていた場合は、更正の請求を行って、税金を返してもらうことになります。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★相続税申告の手順についてはこちらをチェック

相続税申告と納税の手順や期限、相続税の基礎控除額などを基礎からわかりやすく解説!

★年金にかかる税気についてはこちらをチェック

【年金と税金】年金受給と税金を網羅!不安を完全解消します【FP3級】

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】