国税庁の通達がある「行き止まり私道」の評価

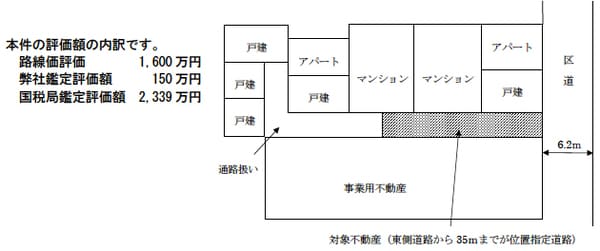

今般、行き止まり私道(位置指定道路)の評価案件(相続税の更正請求のため)を原告側の立場で不動産鑑定評価をお受けしました。対象不動産の全体イメージ図は下記の通りです。

東京国税不服審判所では認められなかったため、平成24年6月から東京地裁で訴訟になっていましたが、2年半要して判決が出ました。

平成26年10月15日判決言渡

結論は「原告請求を棄却する。」

つまり、原告敗訴です。それと同時に、弊社の鑑定評価も認められませんでした。この判決については大いなる疑問があるため、この実務レポートを通して世に問おうとするものです(この件はご本人の承諾を得ています)。皆様にこの実態を理解し、不条理を把握していただきたい思いからです。尚、本件は納税者の方が納得いかないということで、東京高裁に控訴中です。

国税庁が定める「財産評価基本通達」(以下、通達と呼ぶ)では、このような行き止まり私道については正面路線価の画地補正後の価格に30%に相当する価額によって評価する旨が定められています。

この規定は平成11年7月19日付けの通達改正により今に至っています。尚、それ以前(平成10年まで)は60%の評価が行われていました。この60%評価はあまりにも時代にそぐわないと考えたのか30%に引き下げられた経緯があります。

では、この30%というのは妥当でしょうか。

30%というと、標準的な画地から70%も引いているから、十分ではと思う節もないではありませんが。では、この私道の評価額が1,600万円ですと言われたらどうでしょうか。対象地付近は行き止まり道路と言っても、アパート住民を入れると20~30人程度が行き来します。

新聞配達、宅急便、郵便、ほとんど不特定多数の人が行きかいます。その道路の持分を1,600万円で買う人がどこにいるでしょうか。たまたま、この地主さんはこの道路を周囲の地権者に売らずに所有していただけです。

もちろん、固定資産税は非課税です。裁判の中で原告側は固定資産税との整合性がないと主張しても、この裁判官は固定資産税とは「関係ない」と受け取れる表現で切っています。

極めて曖昧な「土地価格比準表」

我が本家本元の不動産鑑定実務ではどうでしょうか。残念ながらこれといった規定はありません。しかし「土地価格比準表」(昭和50年、国土庁監修)があります。これにはこのように記述されています。

路地状部分の減価率「30~50%」

共用私道の減価率「50~80%」

準公道的私道の減価率「80%以上」

※この共用私道とは、「道路の構造、系統、連続性から行き止まり私道であって専ら私道沿接地利用者など限られた特定多数の通行の用に供されている私道」のこと。

となっており、極めて曖昧です。しかし、裁判所はこの共用私道の減価率「50~80%」を楯に30%は妥当だと言っているのです。地価水準が現在と全く異なる(地価公示ベースで概ね3分の1程度の時代)昭和50年に作られた規定を持ち出すことがナンセンスと言わざるを得ません。

では、不動産売買実務やマーケットの世界ではどうでしょうか。

ほとんどの不動産業者さんはゼロ評価だと言います。もし値段を付けるとしてもハンコ代程度です。確かに行き止まり私道で自宅を構えている場合など、私道持分がないと何かと窮屈(村八分的)な思いをします。持分がないくせに通るなとか、工事業者などを入れるなとか。と言うことで私道持分を買い取ることがありますが、せいぜい数十万円程度です。尚、中古住宅の売買などで、行き止まり私道の評価額は実務上はゼロです。有効宅地部分に吸収されているからです。

裁判所はこう言っています(判決文をそのまま記載します)。

原告評価書(注:弊社の鑑定書)は私道付きの宅地として取引された10事例において、いずれも私道の部分が0円として取引されていることを根拠に、0円と試算したものであるが、鑑定実務では、私道付きの宅地を評価する際、公道沿いのものと比較することが出来るように私道の価値を宅地に加算し、私道の価値を零と擬制することが行われており、上記のような私道付きの宅地の取引において、私道の部分が0円とされているからと言って、直ちに当該私道の部分の価値が0円であるとみることはできないというべきである。

私道の価値を宅地に加算することは不可能

図表の下線部分は相手側(国税局)不動産鑑定士のいい分そのものです。この裁判官は何故か100%相手側不動産鑑定士を信用しています。しかし、不動産鑑定士(少なくても弊社は)が下線のような作業は全くやっていません。繰り返しますが、私道の価値を宅地に加算することは不可能です。元々、私道がある前提で有効宅地部分が生きているわけです。私道は限りなくゼロ円でも良いと思います。

ここからは私道評価が30%にならない根拠を述べます。

①私道があることにより、価値の逆転が起きるケース

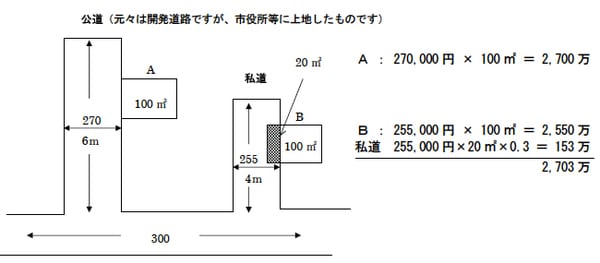

私道評価30%の矛盾を簡単な図にしました。高校生でも分かる理屈です。

<解説>

A地は幅員6m道路で私道持分はなしです。B地は幅員4m私道(位置指定道路)で20m²の持分があります。

路線価はそれぞれ27万円と25万5000円です。この2つの土地の評価はどちらが高いでしょうか。

常識的にはA地です。しかし通達上はほとんど同じ評価額になることが分かります。原因は私道持分を153万円にしたからです。もし、B地の鑑定評価の依頼を受けた場合、不動産鑑定士は20m²分の私道を30%にするなど論外です。

②底地評価との関係

底地の評価は(1-借地権)となっています。普通住宅地区のC地区は借地権割合が70%なので、底地割合は30%となります。底地も30%で売れるかどうかの疑問はここでは置きますが、私道と比べて次の優位性があります。

1.地代徴収権がある

2.更新料を受け取れる可能性がある(20年ごとに)

3.借地権者が借地権を売るときに名義書換料を受け取れる(裁判所でも認めてくれる)

4.建物が古くなったときに借地人が新築するときなど、建て替え承諾料を受け取れる

5.借地人との交換により面積の50%程度更地として取り戻せる

6.借地人との同時売買で更地評価の30~40%程度の換金ができる

7.底地単独でも借地人や他人に売ることができる(せいぜい20%程度か)

しかし、私道はこれらのインカムゲインや一時金、換金性はゼロに等しいのです。これで私道=底地と同価値は適正でしょうか。私道に30%の価値があるのでしょうか。

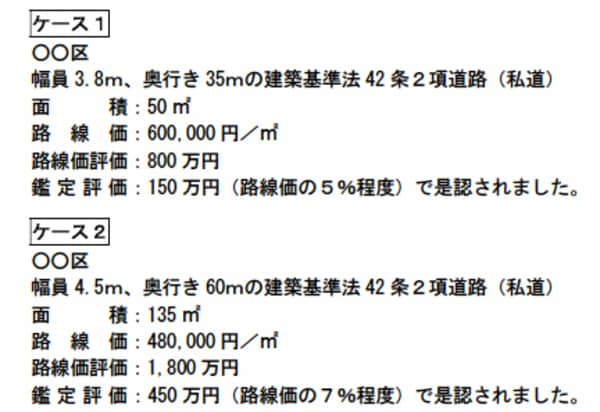

③他の私道(相続申告例)で弊社の鑑定評価が30%未満で認められているケースがあること

具体的な地名地番は出せませんが(但し東京高裁には担当税理士さんの協力があり地名地番を提出済み)下記の通りです。

まだ数例あります。現場の税務署では柔軟な対応をしてくれるところもあります。不動産の評価は市場(マーケット)に聞けと言います。それと、何も特殊な能力や技量は必要ありません。最後には常識的な判断が重要です。その常識とかけ離れた私道の評価はすぐにでも改訂すべきと考えます。