「時価」は鑑定評価を依頼しない限り、算出できない

相続税の申告において、土地等の場合の財産評価は、相続税法22条により「当該財産の取得の時における時価による」とされています。

しかし国税庁は、相続税法22条の時価の解釈及び、評価の画一性・迅速性・簡便性のため財産評価基本通達(以下通達と呼ぶ)を制定し、「通達によって評価したものが時価である」としています。この通達を使うにあたり、基本となる土地の評価額は、(その土地に面する道路1m²当たりの単価)相続税路線価に規定されています。毎年7月初めに国税庁から発表されます。

この路線価の意味するところは、当該道路に面する整形な土地があったならば、この価格になるというものです。

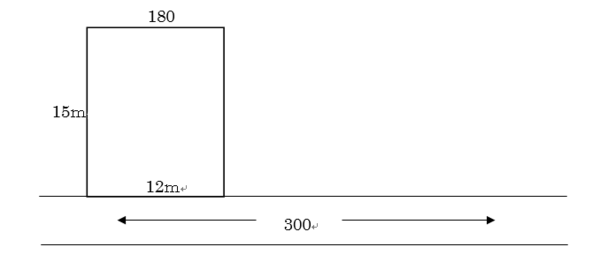

例えば、間口12m、奥行き15m、面積180m²の長方形上の土地の評価額は、仮に正面路線価が30万円/m²であれば、5,400万円となります。なお、この路線価は周辺の公示価格の80%程度に設定されています。つまり時価の八掛け程度に減額されているということになります。

そうすると、これを時価に換算するには5,400万円÷0.8=6,750万円となります。(これを民法上の時価といいます)

しかし、相続税の申告時には5,400万円で計算して良いということになっていますので、納税者にとっては有利に働きます。では、この土地等の財産の分割においてはどちらの評価額を採用すべきでしょうか。

路線価評価300,000円/m²×180m²=54,000,000円

鑑定による時価375,000円/m²×180m²=67,500,000円

路線価評価方式は、税務申告上、必要不可欠なので、具体的な評価額が算定されます。

しかし時価は鑑定評価を依頼しない限り、目に見えるような形がとられていないのが実態です。つまり、時価を把握していないことが多いのです。ちなみに時価とは「不特定多数の当事者間における客観的な交換価値」といわれています。

高額な不動産になるほど「時価」が重要に

仮に、次のようなケースを想定します。

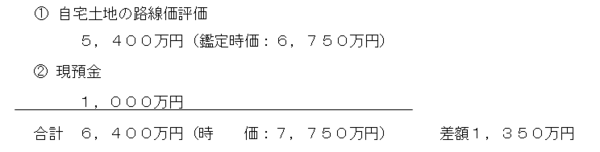

このたび父親が亡くなりました。母親は既になくなっており、相続人は長男・次男の二人です。相続財産は下記とします。

この場合、民法上の遺産分割協議において、どちらの数字を元に分ければ良いでしょうか。

結論からいえば、7,750万円がこの家の相続財産です。つまり、兄弟で2分の1ずつの配分とすれば3,875万円の取り分ということになります。もし、この時価を把握していなければ、6,400万円÷2=3,200万円で分けるということになります。

長男は、父親の面倒を見てきており、この家にずっと住んでいました。長男としてはこの家を全てもらいたい、しかし弟と等分に分けるとすると、現金1,000万円の他に代償金を2,800万円以上工面しなければなりません(このことは以前述べましたが、これが日本の相続問題の根本です)。この程度といっては何ですが、差額が675万円です。しかし、もっと高額な不動産の場合はこの差が数千万円~億円になることもありえます。時価を把握していなければ大きな問題に発展します。

その典型例がタワーマンション購入節税コンサルです。今、売れに売れているタワーマンション(高さ60m以上をいいます)は都心部であれば1~2億円はざらにします。仮に1億円で売られているこのマンションの時価はいくらでしょう? そうです、ほぼ1億円です。10年後は知りませんが。

ところが、相続税の申告時の評価(通達に基づく)はというと・・・何と2,500~3,000万円になるのです。何故かというと、土地の持ち分が極めて小さいことと、建物の評価が固定資産税評価額となるからです。もしこれを賃貸すると貸家建付け地となり、土地はおおむね18%評価減、建物評価が30%減の扱いを受けることが出来ます。

つまり、時価1億円と通達評価3,000万円の違いが節税対策に使われているのです。これを遺産分割の対象とするとき、通達上の評価を採用しないことを祈るばかりです。