大きな減価要因を含む土地には不向きな「路線価評価」

相続税の申告において、財産の評価は相続法第22条に「当該財産の取得のときにおける時価による」とされています。しかし、国税庁は、相続税法第22条の時価の画一性・迅速性・簡便性のため、財産評価基本通達を制定し、「財産評価基本通達によって評価したものが時価である」としています。ところが、この路線価評価で行った評価が適正でない場合はどうなるでしょうか?

全ての土地において路線価評価で行った価額が適正に行われるとは限りません。例えば(後述しますが)建築基準法の道路に間口が1.5mしか接しないような土地などはどうでしょうか。

路線価評価はある意味、簡便な方法ですので、標準的、画一的な土地においては、効果を発揮しますが、このように大きな減価要因を含む土地(間口1.5mでは建築確認が得られない)の評価方法には不向きです。土地の持つ効用は基本的にはそこに建物が建てられることを本旨とします。つまり、間口1.5mの土地には原則的には建物が不可ですので、その効用を発揮することが出来ません。

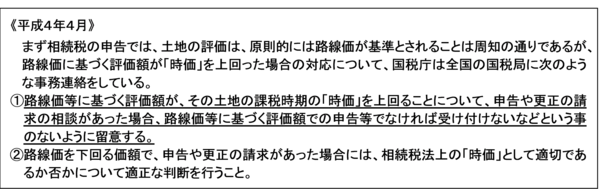

国税庁はこれらのことを配慮して、平成4年に下記の「事務連絡」を出しています。

と述べられています。しかし①は1~2回読んだだけでは理解できません(私の読解力が劣っているのかもしれませんが)。高校生でもわかる文章という意味で、私なら①を次のように書き直しします。

「相続税の申告において土地等の場合、財産評価基本通達(以下、通達と呼ぶ)に基づく路線価評価で算定した価額が適正な時価を大巾に超える高い評価額となる場合には、必ずしも路線価評価で申告しなくてもよい」

これの方が分かりやすいと思います。つまり、適正な時価を何かの形で証明できるのであれば、それで申告しても構わないと言っているのです。何故、国税庁は路線価評価を、金科玉条の如く守ってきたこの制度を壊すような事務連絡なるものを発布したのでしょうか。実はこの事務連絡が出た当時の時代的な背景があります。それはバブル崩壊と関係があります。

公示価格の80%程度に引き上げられた路線価の価格

その前に、路線価の価格(値段)は時価との比較においていくら位だったでしょうか。この歴史を検証する必要があります。

国税庁は平成3年に公示価格の70%程度に引き上げました。そして平成4年に80%程度に引き上げました。ではそれ以前は・・・例えば不動産バブル初年度と言われる昭和60年頃は公示価格の30~50%程度だったのです。

すると、どういうことが起こったかです。現金1億円は持っていればそれに課税されます。当たり前です。しかし、これを土地に変えた瞬間に路線価評価になります。つまり、相続税評価額は3,000万円~5,000万円に下がってしまうのです。

もっと言えば、この土地を買うときに5,000万円の借金をして時価1億5,000万円の土地を買えば、路線価評価が7,000万円で借金が5,000万円であれば相続税評価は2,000万円になってしまいます。2,000万円への課税ということです。これが「借金して土地を買えと言った究極の節税対策」になったわけです(但し、この時は3年しばりとか言って、買った被相続人が3年生きていないと買った価格で課税されるといった制約はあったようです)。

いずれにしても、課税当局にとっては許されざる所業であり如何なものか・・・という見方は当然あったはずです。それで、平成3年に路線価評価割合を公示価格の70%に上げたのです。続いて平成4年に現在の80%程度に上げました。庶民感覚から言って、当然と言えば当然の措置であると私も思います。

バブル崩壊後、土地の時価と路線価の逆転現象が続出

ところが世の中はバブルの凄まじさに辟易していました。庶民はマイホームが持てなくなってしまうという怨嗟が渦巻きさらに地価問題という特集番組を組むなどNHKの大キャンペーンもありバブル潰しが始まりました。

大蔵省は不動産・建設・金融の3業種(バブルの張本人というレッテルです)に融資の総量規制という大ナタを振い、お金の供給を絞ったのです。これらの施策が功を奏し平成3年を境に土地価格は一気に下がり始めました。その時に折悪しく路線価を70%そして80%に上げたのです。すると、路線価では売れない土地が続出したのです(これを時価と路線価の逆転現象などと呼びます)。

また、当時の相続税の最高税率は70%です。これにより、相続税が払えなくて田園調布所在の老夫婦が自殺するという事件まで起こります。平成3年12月、当時の参議院大蔵委員会で旧社会党の代議士が国税庁長官に時価と路線価の逆転問題につき質問した記録もあります。これらの経緯等により先に掲げた「事務連絡」が出たのです。