税理士は路線価評価の専門家ではあるが・・・

前回の続きです。

今は標準画地価格における時価と路線価の逆転現象はほとんどありません。ただ、これから述べる15パターンの個別的な要因が元での逆転現象は起こっています。なので、この事務連絡の精神は単なる時代を背景にしたバブル崩壊現象だけのものではなく、今起きている事象においても、適用すべきであることは言うまでもありません。

ここで問題が2つあります。

1、適正な時価とは何か。誰がそれを証明するのか

2、路線価(通達)評価と時価の差異をどのように知るか

このことに気がつく人は誰でしょうか。本来であれば納税者本人に気付いてもらいたいのですが、しかし不動産の評価については専門外の人がほとんどです。だから、かなり難しいと言わざるを得ません。ここはやはり、相続税申告の専門家である税理士さんが最も適しています。

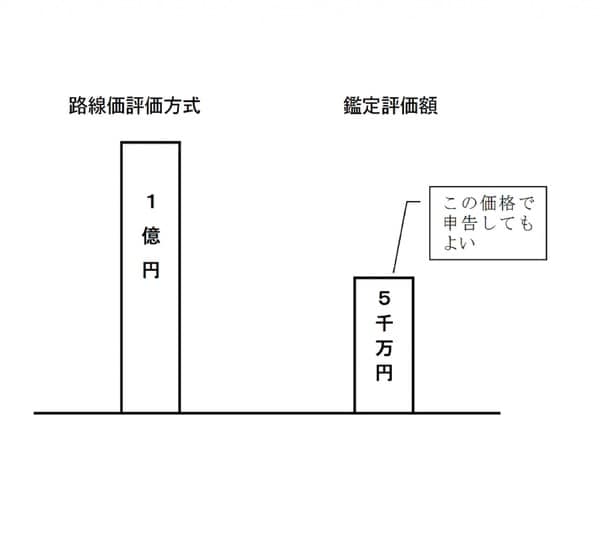

ところが、税理士さんは路線価評価の専門家ですが「時価評価」の専門家ではありません。仮に対象となる土地の評価が下記のような場合です。路線価方式でやってみて、特に間違いがないと仮定します。しかし、親しい不動産業者の社長、あるいは不動産鑑定士に意見を聞いてみるとこの土地は1億円では全く売れそうもないとのアドバイスでした。

※誰が、この5千万円になるのか気付くかがポイント!

鑑定評価には的確なデータ分析と適切な理論展開が必要

もし、この土地を1億円で申告したら過大な納税をすることになります。そのときは適正な時価評価(鑑定評価)で申告することが妥当です。

時価評価の専門家はやはり不動産鑑定士の役目だと思います。つまり、税理士は過大な納税を避けるためには、相続税の申告業務のネットワークの中に不動産鑑定士が必要だと思うのです(手前味噌になりますが)。

但し、この鑑定評価の内容にもよりますが、税務調査により否認されることもありえます。この場合は事前にリスクを説明し納税者の理解が重要です。絶対に通るなどとは言えません。そのとき、不動産鑑定士に求められるのは、鑑定評価の確固たる自信と勇気です。仮に税務署から否認されようとした場合においても、鑑定評価の妥当性を説明し決して怯まないことです。

ということは、この時の鑑定評価に必要なことは的確なデータの分析と同時に適切な理論展開です。決して安易な判断は慎むべきです。当然、税理士と共に税務署への真摯な対応が必要です。

路線価評価と時価が異なる具体的なケースとは?

では、この路線価評価と時価が違うのはどんな土地でしょうか。

1.普通の土地(鑑定評価では標準的画地といいます)は路線価評価が有利です。何故なら相続税路線価は、公示価格の80%程度の評価に抑えられて設定されているからです。この場合鑑定評価の必要はありません。

仮に公示価格が1㎡当たり30万円の土地(整形地で面積が150㎡)があるとします。時価評価額は4,500万円となります。しかし、路線価評価額は1㎡当たり24万円となりますので、総額は3,600万円になります。つまりこの場合は路線価評価で申告すれば良いのです。時価よりも900万円低い価格で申告が可能です。

しかし、これから例示するような、間口が2m未満とか地形が極めて不整形など、条件が劣る土地が世の中にはたくさん存在します。土地の価値を計る最も重要な要因は、その土地に合法的に建物が建てられるかであります。先のこれらの土地は、仮に間口が2m未満であれば建築基準法上は建物が建てられない等の欠陥商品になります。

(再度述べます。私は、土地の価値を有する所以はあくまでもその土地に建物が建てられるかどうか・・だと思っています。つまり一般人が土地を数千万円という多額な価格で購入する理由はその土地にマイホームやアパートなどを建てたいからです。決して駐車場や家庭菜園のために何千万円も出しません)

土地評価を行うにあたり、土地評価の基本的考え方を知る必要があります。

重要なポイントが2つあります。

(1)対象不動産が属する地域の標準的画地と標準的画地価格を把握すること

(2)対象不動産の個別的要因を把握すること

次回は、私道評価割合が10%で認められた実例を見ていきます。