業績評価ではなく「リスク評価」で行う倒産予知

決算書を用いた倒産予知において最重要なのが、取引先の支払い能力を見極めることです。

支払い能力を見極めるうえで大切なのは、PLではなく、BSです。

倒産予知の分析を行うのであれば、儲かっているかいないかという業績評価ではなく、企業にどのようなリスクが内在していて、そのリスクの大きさがどれくらいかを測る、リスク評価を行わねばなりません。そのためには、企業の全体像が一望できるBSを用いるのが効果的です。

また、PLというものは、その企業の1年間の収支を表したもので、一過性の数字でしかありません。PLを眺めても、その企業がどれだけの資産を持っているのか、どれだけの体力があるのかはわかりませんし、たまたま業績の良い期のPLを見て良い企業だと思ったとしても、その前期や前々期の業績が悪かったとしたら、評価はがらりと変わります。

もっと言えば、PLには、現金や預金の量など、企業が実際にどれだけの資金を持っているか、目に見える数字が一切記されていません。売上高も営業利益も、すべては紙の上の数字であって、いくらでも「粉飾」が可能です。

あまりにも素晴らしい成長をしていて株価がうなぎ上りのベンチャー企業が、ふたを開けてみると資金繰りに苦しんでいて火の車、というのはよくある事態ですが、それもPLの数字が独り歩きをする危険性をはらんでいるからです。

「複数期の決算書」で時系列の変化を見る

一方、BSには、現金や預金、固定資産など、目に見えて確認できる実態資産の数値も記されています。BSでも、負債とか純資産は目に見えない数字ですが、資産は少なくとも見て確認することができるものがあります。

企業の状態を判断する時に、どちらがより役に立つかといえば、BSに違いありません。

ところが、BSというのはある一定時点での企業の状態を表すものです。2016年3月31日付のBSなら2016年3月31日の状態のみを表しています。つまり、1期分だけでは、結果しかわかりません。どういう活動をしてどうなったのか、その要因は何なのかを知るには、スタートからゴールまでの変化を見なければわかりません。だから前期や前々期の複数期の決算書(BS)を見て、時系列の変化を見るべきなのです。

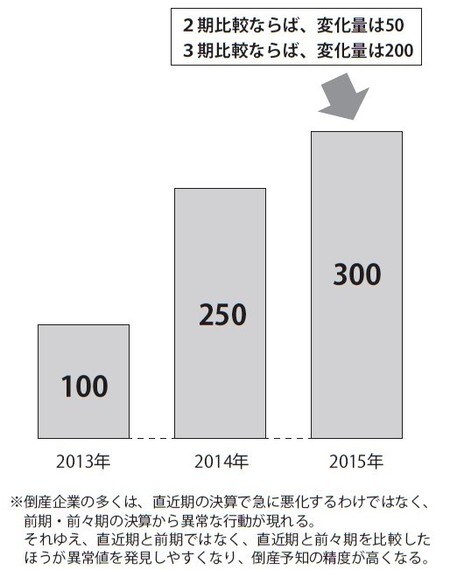

ですが、今期と前期だけを比較しても、2年間では大きな変化が表れていないこともあります。できれば前々期も含めて3年間、もっとさかのぼって過去5年間くらいを比較することで、その会社がどのような経営をしてきたのかがよくわかるようになります。

実は倒産企業の多くは、直近期の決算で急に内容が悪化するわけではなく、前期、前々期の決算から徐々に異常が現れてきます。ですから、直近期と前期ではなく、直近期と前々期とを比較したほうが、異常を発見しやすくなるのです。

【図表】 「勘定科目の変化」のイメージ