「投資タイミングの影響」に立ち向かう方法

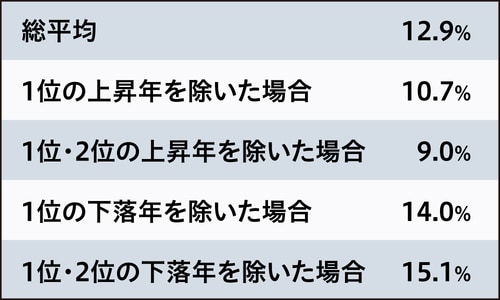

投資開始のタイミングは、投資成果に対する影響が極めて大きいことが知られています。やや古いデータですが、1949年から1997年まで49年間日本株に投資した場合、その総平均の収益性は年率12.9%でした。ところが最も上昇した1年を除くと、投資成果は10.7%に下がり、2番目に上昇した年も除くと9.0%まで下がってしまいます。逆に、最悪の下落年を除くと14.0%まで上がり、さらに2番目に悪い年も除くと15.1%まで上がります。

また、図表2のデータのように、世界の株式に分散投資した場合でも、投資期間が短いと投資タイミングによるリターンの違いは大きいものとなります。投資タイミングが悪ければ、10年間投資を行っても3割の投資元本割れ(年率約-4%)もあるのですが、他方で投資元本の約5倍(年率約16%)になることもあるのです。

つまり、投資タイミングの影響は大きく、よいタイミングもあれば、近年では2008年のリーマン・ショックの直前に投資をした場合のように、非常に厳しい目に遭うタイミングもあるということです。

そこで、シニアの資産運用としてどうこの問題に対処するかというと、投資の開始時期が時間的に分散されることになる「積立投資」が効果的な対処策となります。

一般の投資家が「積立投資」を上回る投資を行うのは困難

積立投資は毎回の投資額を決め、機械的に何も考えずに自動的に投資を行うという手法です。その結果、その都度の投資について投資判断がいらなくなります。一般のシニアの方々が金利、株価、為替相場の動向を判断して適切な投資タイミングの判断を行うことは大変むずかしいのが実情ですから、こうした次善の策を用いるわけです。

標準的なファイナンス理論からの積立投資への批判があるのは事実です。ファイナンス理論の立場から見れば、積立投資は賢い投資方法とはいえないのでしょうが、一般的な判断力しか持ち合わせていない多くの投資家にとっては、積立投資を上回る投資を行うことが極めて困難であるとされています(金子久「個人投資家の投資行動と普及への課題」2003年)。

積立投資は投資開始当初の数年間はダウンサイド・リスク(値下がりリスク)の確率が高いのですが、積み立てた元本が少ないため損失金額も少なくてすみます。そして10年、20年と長期になるにつれてダウンサイド・リスクは減少し、資産運用の目標達成の確率は高まるとされています(山口勝業・小松原宰明・服部陽一「時間軸とダウンサイド・リスクを考慮する積立投資のポートフォリオ選択」2021)。

また、この投資手法は一度に投資を行う場合に比較してダウンサイド・リスクが軽減されます。実際、1年から3年の期間、世界の株式に積立投資で分散投資を行った場合、価格の下振れのリスクは一度に投資する場合に比較して小さく、「その差は顕著である」とする報告があります(加藤康之「退職後の資産運用の枠組み」2018年)。この点を活用し、積立投資の終わりが近づいてきたら、一度全額解約し、改めて積立投資を再開しておくことが手堅い投資方法といえるでしょう。

以上のようなわけで、若年層向けと思われている積立投資を、投資タイミングの問題を小さくするために投資開始時期の分散を行い、値下がりリスクを軽減するために用いる。これがシニアのための堅実な資産運用です。

藤波 大三郎

中央大学商学部 兼任講師

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<