【ポイント1】米社債市場の利回りは低下基調

■米連邦準備制度理事会(FRB)は、9月17日、18日に米連邦公開市場委員会(FOMC)を開催し、政策金利の誘導目標を0.5%引き下げ、4.75%~5.00%とすることを決定しました。米利下げは4年半ぶりで、FRBがいよいよ金融引き締めからの転換に動き出しました。

■米利下げを受けた18日の米投資適格社債の利回りは利益確定の売りなどから小幅に上昇(債券価格は下落)しました。ただし、同社債の利回りは7月以降、低下基調(債券価格は上昇基調)にあります。米ブルームバーグの同社債指数(Bloomberg US Aggregate Corporate Index)によれば、同社債利回りは6月末の5.48%から足元で4.69%と大きく低下しました(9月18日時点)。米国の利下げ観測を背景に社債利回りのベースとなる米国債利回りが低下したことが主因です。

■この間、企業の信用リスクを表す社債スプレッド(国債利回りに対する上乗せ金利)は一時景気悪化懸念で拡大したものの、米国経済の軟着陸(ソフトランディング)期待から概ね横ばい圏で推移しました。社債スプレッドは6月末が0.94%、9月18日が0.93%とほぼ横ばいです。

■同社債指数の動きをみると、7月以降上昇傾向が鮮明です。この期間の同社債指数のリターン(トータルリターン、米ドルベース)は、+6.0%と、米S&P500種株価指数の+2.9%を上回りました。国債との比較では、年限の近い中期ゾーンの米国債指数(5-7年)の同リターン+5.3%を上回っています。

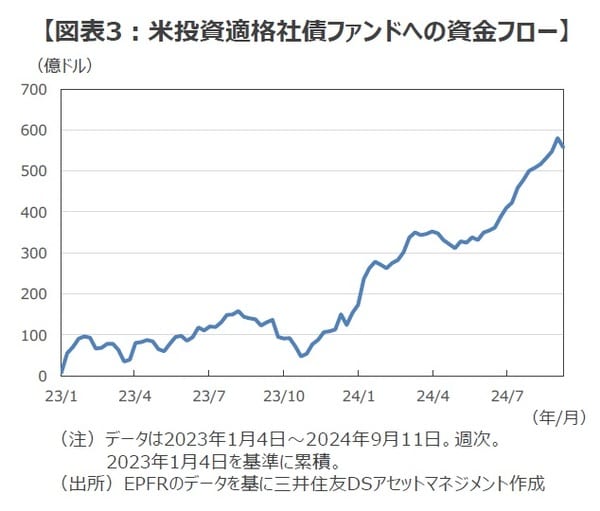

【ポイント2】米投資適格社債への資金流入が続く

■米投資適格社債市場が堅調な背景には、FRBの利下げ転換に加えて、米国経済のソフトランディング期待があります。高金利下でも米景気が底堅く推移するなか、企業の信用リスクが高まらないことから、国債よりも高い利回りが期待できる社債に対する投資家の需要が強まっているようです。特に投資適格社債はデフォルト(債務不履行)率が限定的で、信用力が比較的安定していることなどを主因に、投資マネーが同社債市場に継続的に流入しています。

■米調査会社EPFRによると、23年以降、米投資適格社債ファンドへの資金流入が拡大し、足元(9月11日)までの累積で558億ドル(約8兆円)が流入しました。市場でFRBの利下げ観測が強まった7月以降は資金流入の勢いが再び加速しています。

【今後の展開】利下げ局面入りで米社債市場は堅調な展開が続こう

■パウエルFRB議長はFOMC後の記者会見において、今回の0.5%の利下げは継続的なものではなく、今後の利下げペースはデータ次第で会合ごとに決まることを示唆しました。また、FOMC参加者が適切と考える「政策金利水準の分布図(ドットチャート)」によれば、参加者が景気を熱しも冷ましもしない中立金利を3%程度とみており、今後も利下げを続けて金融引き締めを緩めていく方向性を示しました。

■弊社は、FRBが雇用と物価を睨みながら、緩やかなペースで利下げを続けると予想しています。24年11月と12月に0.25%の追加利下げを行い、その後は概ね四半期に一度のペースで0.25%ずつ引き下げ、26年にかけて政策金利を3%近辺まで引き下げると現段階では想定しています。

■米利下げ局面入りに伴い米長期金利は緩やかに低下すると予想しています。また、米景気のソフトランディングを見込んでいるため、企業の信用力は大きく悪化はせず、社債スプレッドは比較的低水準で安定的に推移するとみています。加えて、FRBの利下げ局面では、投資家のリスク選好姿勢が強まりやすく、社債への資金流入が続くとみられます。以上から、米投資適格社債市場は今後も堅調に推移すると考えます。

(2024年9月20日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『4年半ぶりの「利下げ局面入り」で米社債市場は堅調な展開が続こう【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。