米ドル債券の費用

米ドル債券の費用について説明します。個別債券については投資実行時に販売手数料が発生します。個別債券の販売手数料は債券価格に内包されているのが特徴です。

例えば、証券会社が価格100で債券を仕入れると、そこに手数料を3%上乗せして、投資家には103で販売するイメージです。手数料は証券会社やIFAによってまちまちですが、購入金額に対して3%から5%というのが相場だと思います。個別債券は証券会社での保管費用はかからないため、この投資実行時の販売手数料が費用のすべてです。

3%から5%と手数料に開きがあるのは、期間が長い債券ほど手数料が高くなる傾向があるからです。理由としては期間が長い債券ほど手数料が利回りに与える影響が少ないからです。仮に販売手数料が5%だと期間10年なら年間の費用にならすと0.5%ですが、20年なら0.25%に下がるからです。

複数の個別米ドル債券に分散投資するイメージで考えてみましょう。

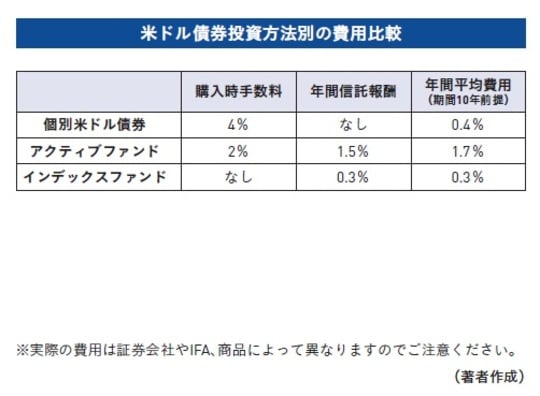

投資方法別に米ドル債券にかかる費用を比べてみると…

平均の販売手数料が4%で、残存期間15年だとします。この販売手数料4%を残存期間の15年で割って年間の費用を計算すると0.26%になります。

投資信託なら年間の管理費用である信託報酬だけでも1%以上は当たり前ですし、海外のプライベートバンクなら債券などの運用資産を預かる費用だけで年間0.3%前後はかかるので、長期保有が前提なら個別米ドル債券の投資費用は高くないと思います。

個別の米ドル債券と米ドル債券に投資する投資信託の費用はよく比較されるので、見比べてみてください。投資信託は2つあり、インデックスファンドは債券の指数に連動する投資信託のことで、アクティブファンドはその債券指数を上回る利益を出すことを目指す投資信託のことを指しています。

費用は2種類あり、購入時の販売手数料と毎年の管理費用である信託報酬です。その2つの費用を運用期間10年として、購入時手数料を年間ベースにならした年間平均費用で、費用感を比較しています。費用は証券会社やIFA、商品によって異なりますが、私の経験にもとづいた平均的な数字を使っていきます。

年間平均費用を見ると、アクティブファンドのコストの高さが特に目立つと思います。年間信託報酬の高さがその原因です。

個別の米ドル債券とインデックスファンドはほとんど差がありませんが、インデックスファンドのほうがやや費用が低くなることが多いと思います。個別の米ドル債券の場合は購入時にかかる費用はそれなりに高いですが、毎年の管理費用などがかからないので、残存期間が長いほど年間あたりの費用は低くなります。

インデックスファンドとほとんど変わらない費用で信頼できるアドバイザーからしっかり提案を受けられ、いつでも相談できるのであれば個別の米ドル債券の費用は高くないと思います。

世古口 俊介

株式会社ウェルス・パートナー

代表取締役

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱東京UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレー証券)を経て2009年8月、クレディ・スイスのプライベート・バンキング本部の立ち上げに参画し同社の成長に貢献し、2016年5月に退職。2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。

資産数億円以上の富裕層を対象に資産運用コンサルティングを行う。株式や債券、不動産などすべての資産クラスを扱い資産全体を最適化。書籍出版や各種メディアへの寄稿、登録者1.4万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」を通して日本の富裕層に資産運用の情報を発信している。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】