宅地の相続税は「いかに評価減ポイントを見つけるか」がカギ

不動産は一つとして同じものがありません。その点が人間とよく似ています。

あなたに似た人は世の中にいるかもしれませんが、あなたと同じ人はいません。不動産も同様です。

相続税評価額の基準となる路線価は、個別の土地の事情をすべて考慮していません。同じ道路に面していれば1m2あたりの単価は同じになります。

路線価で一律に決められた土地から、評価減となるポイントを見つけ出し、申告書に反映して納税者の方々の利益に資するのが税理士の腕の見せどころとなります。

宅地の評価ポイントとして重要なのが、次に紹介する「接道義務を満たしているかどうか」です。

接道義務=「家を建ててよい土地」の条件

接道義務は建築基準法第43条で規定されています。建築基準法というのは建築物の敷地や設備、構造、用途などについて、その最低基準を定めた法律です。

いわば建築法規の根幹をなす法律ですが、その中で「原則として建築物の敷地は道路に2m以上接している必要がある」と定められています。

また、道路の定義については建築基準法第42条に規定されています。

以下、建築基準法第42条の原文です。

---------------------------------------------

この章の規定において「道路」とは、次の各号のいずれかに該当する幅員四メートル(特定行政庁がその地方の気候若しくは風土の特殊性又は土地の状況により必要と認めて都道府県都市計画審議会の議を経て指定する区域内においては、六メートル。次項及び第三項において同じ。)以上のもの(地下におけるものを除く。)をいう。

---------------------------------------------

これ、どういう意味かわかりますか?

つまり「道路は4m以上でないと道路と認めないよ」「それどころか6mないと認めてもらえない区域もあるよ」「さらにはそれらの幅員の道路に2m以上接していないと建物は建てられないよ」ということです。

まとめると、「道路」の幅員は4m(場所によっては6m)以上なくてはならず、その「道路」に2m以上接している場合に限って建築物を建てることを許可する…これが接道義務です。

でも考えてみてください。幅員が4mどころか2mにも満たないような道路が日本のあちらこちらに存在しています。しかもその狭い道路に面して、家がびっしり立っている地域も古くから開けた土地にはいくらでもあります。

それもそのはず、この「接道義務」に関する法律が制定されたのは戦後の1950(昭和25)年です。この法律の制定には、戦後でこれから新しい家がどんどん建っていくタイミングということ、これから自動車が増え、幅員の広い道路が必要になるだろうということ、さらには消防車や救急車などの緊急車両が入れるようでないと、国民生活の安全が脅かされるといったことがあったと予測されます。

そのため今後は4m以上の道路に2m以上接していない土地には、家を建てられないようにしようというのがこの法律の狙いです。

接道義務の例外としての「2項道路」

でも実際には幅員4mもない道路に立っている家はたくさんありました(今でもあります)。それらをただちに違法建築物として取り壊してしまうことはできません。

そこですでに立っている家を救済するために、建築基準法第42条2項で例外を設けることとしました。それが2項道路です。

---------------------------------------------

<2項道路>

①幅4m未満の道路であること。

②建築基準法が適用された時点で、その道路に面して現に建築物が立っていたこと。

③一般の交通に利用されていること。

④特定行政庁の指定を受けていること。

---------------------------------------------

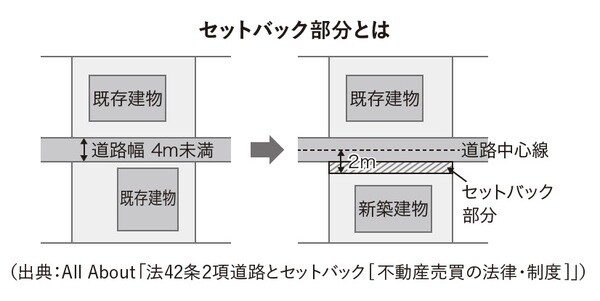

2項道路に面した不動産の建て替えには「セットバック」が必要

さて、2項道路に指定された場合、その道路は建築基準法上の道路として制限を受けることになりました。

2項道路は、今現在は幅4m未満であったとしても、将来的には幅4m以上にすることが想定されています。

すでに2項道路に面して立っている住宅に住むことは何ら問題はありませんが、建て替える場合には、道路を4mに近づけるよう、道路の中心から2mを超えている家の敷地部分を後ろに下げ、道路として提供しなければなりません。これを「セットバック」といいます。

たとえば幅3mの2項道路に新たに家を建てる場合、真ん中からの距離は1.5mです。中心から2mとするには0.5m足りません。するとその0.5m分は道路として提供しなくてはならなくなるのです。

「セットバックを必要とする土地」は評価減の対象

接道義務を満たしている土地に比べて、セットバックを必要とする土地は所有者が活用できる面積が少なくなってしまいます。

そのようなわけで、道路の中心線から建築物の敷地までの距離が2m未満の土地については、相続税評価をする上では評価減の対象になります。つまりこれに該当する土地を相続した場合、相続税が減額できるということです。

---------------------------------------------

<計算式>

セットバックを必要とする宅地については、次の計算式により計算することになっています。

セットバック補正後の価額=補正前の自用地価額-補正前の自用地価額×(セットバック面積÷総敷地)×0.7

---------------------------------------------

相続税をたくさん納税する義務のある人(ざっくり言うと「お金持ち」)の中には、古くからの地主の家系の方が少なくありません。

建築基準法第42条の2項道路(接道義務)に関する法律ができる前から周辺の土地を多数所有していて、相続した不動産がことごとく接道義務を満たしていないということもままあります。

なお、接道義務を満たしていない土地の中には、「2項道路」の要件を満たさず再建築不可物件のものもあります。文字通り、その土地に立っている既存の建物を壊して、新たに建築することが不可能な土地、ということです。

納付済みの相続税から「10億円」が還付されたケースも

私が経験した中では、すでに申告・納付済みの相続税が10億円ほど還付された例がありました。

すでに相続税の申告・納税を済まされた方が、知人に「相続税の負担が想像した以上に重かった」と話したところ「お宅の土地は細い道路に面しているものが多かったのでは? その分の土地の評価減がなされていないんじゃないか」と言われ、更正の請求(納税者側から相続税の減額変更を求めること)をしたいということでお見えになりました。

調べてみたら接道義務を満たしていない土地が出てくるわ出てくるわ…他にも本来、減額になるはずの土地の評価額がすべて適正な評価を行わず評価されており、これが膨大な相続税につながっていたことがわかったのです。

そもそも還付された額が10億円だったということから、当初の納税額がどれほど大きかったのかおわかりいただけることでしょう。

この方は戻ってきた10億円のうち1億円を使って、ご自分にとって終(つい)のすみかとなるであろう家を建てました。「長年理想としていた満足のいく家を建てることができました。ありがとうございます」と言ってもらい、とてもうれしく思いました。

知ると知らないとでは大違い…それが土地の評価なのです。

天野 隆

税理士法人レガシィ代表社員税理士。公認会計士、宅地建物取引士、CFP。1951年生まれ。慶應義塾大学経済学部卒業。アーサーアンダーセン会計事務所を経て、1980年から現職。『やってはいけない「実家」の相続』『相続格差』(青春新書)他、103冊の著書がある。

税理士法人レガシィ

1964年創業。相続専門税理士法人として累計相続案件実績件数は28,000件を超える。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】