「評価減が適用される土地」はいろいろある

土地の形状は、正方形や長方形が最も利用しやすく、変形していると利用価値が下がります。そこで相続税の評価にあたっては、土地の形状によってさまざまな評価減が適用されています。

①高低差のある土地

道路より高い位置にある宅地または低い位置にある宅地で、その付近にある宅地に比べて著しく高低差がある場合、評価減の対象となります。

同じ路線価の同一の道路に接している宅地の中に他の宅地と比較して道路より著しく高い宅地であったとしましょう。

その宅地は建物の建築時に余分な建築コストがかかります。

このような形状の土地を、平たんな土地と評価額を同じにしてしまうと、不公平になってしまいます。

そこで高低差のある土地は平たんな土地に比べて利用価値が著しく低下するとして、10%の評価減が認められています。

ちなみにこの場合の「10%」のように適正な評価額を算出するための乗率を「補正率」といいます。

②がけ地

がけ地とは傾斜が急なため宅地の利用が難しい土地のことです。建築基準法施行条例では、30度以上の傾斜がある土地をがけ地としています。

山などの斜面を切り開いて宅地開発された土地では、平たんな建物敷地部分と、擁壁などのがけ地部分を併せ持っていることがよくあります。

平たんな部分を多くするため、がけ地部分は急斜面になっていることが多いのですが、当然のことながら、がけ地部分は用途が極端に限られてしまいます。

そこで相続した土地が路線価地域に存在する「がけ地等を有する宅地」の場合、路線価にがけ地補正率をかけて路線価の減額補正を行い、相続税評価額を算出します。

③不整形地

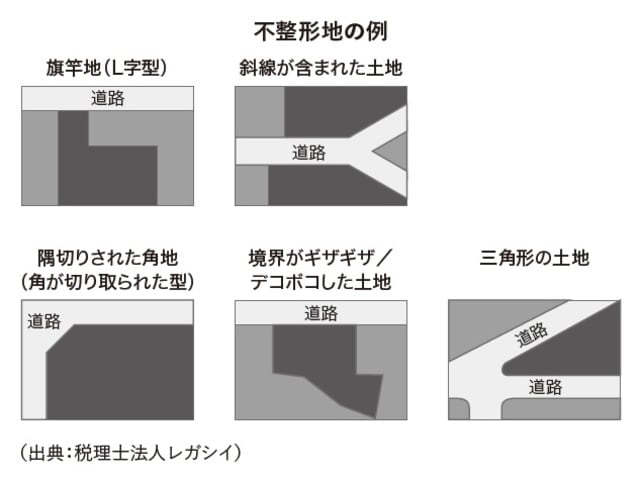

不整形地とは、正方形や長方形以外の形の、整っていない土地のことをいいます。たとえば土地の隅にあたる部分が欠けている「隅切り地」や、三角形をした「三角地」、敷地への入り口が細くて比較的長く、旗竿のような形状の「旗竿地」の他、斜線が含まれた土地や境界が一直線でなくギザギザしているものなども「不整形地」となります。

こうした整っていない形の土地は、先祖代々受け継がれてきたような古い土地に多く見られます。

不整形地は正方形や長方形の土地に比べて、建物が建てにくかったり駐車スペースが取りにくかったりといったデメリットがあります。

土地を有効に活用できない部分が出てくるのを評価額に反映させるため、「不整形地補正率」が定められています。

これによって同じ立地、同じ広さの正方形や長方形などの使い勝手のいい土地よりも、評価額を抑えることができる仕組みになっています。

ちなみに、不整形地の評価方法には次のようなものがあります。わかりやすくするため、ごく簡潔に原則部分だけを説明します。とはいえ、専門的な話ではありますので、関係のない方は読み飛ばしていただいてもかまいません。

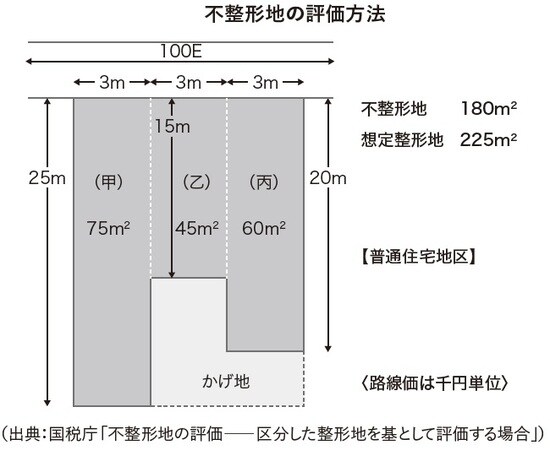

【1. 整形地に区分して評価する方法】

不整形地を整形地(正方形や長方形)に区分して計算する方法です。たとえば図表2のような土地は、甲地、乙地、丙地の3つの整形地に区分して評価し、その総和を求め不整形地補正率をかけて算定します。不整形地補正率は国税庁のホームページで確認することができます。

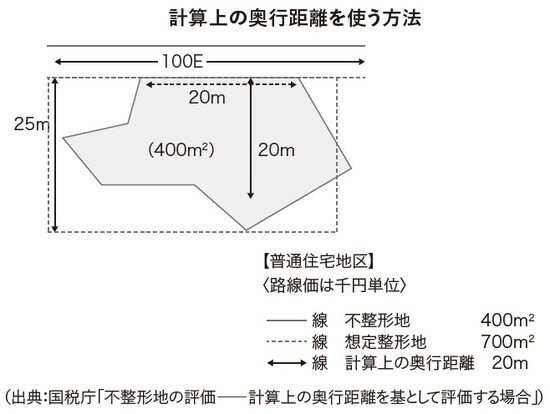

【2. 計算上の奥行距離を使う方法】

図表3のような土地は「不整形地÷間口距離」で割って求めた「計算上の奥行距離」を基にして土地の価格を算出します。

「計算上の奥行距離」と「想定整形地(不整形地の全域を囲む正面路線に面するく形又は正方形の土地)の奥行距離」のうち、小さいほうを算定基準に使い、不整形地補正率をかけて算出します。

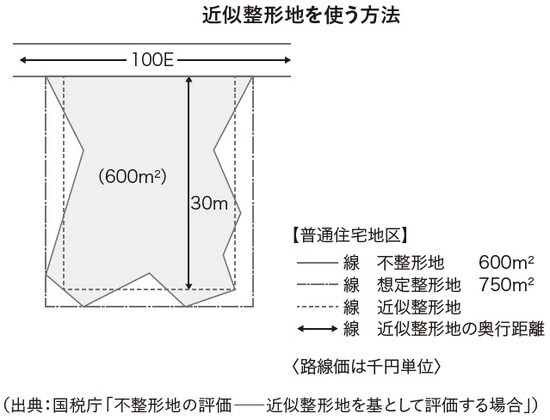

【3. 近似整形地を使う方法】

図表4のような土地は、その土地とおおむね地積が等しくなる整形地(近似整形地)を求めます。内側の点線分が近似整形地となります。近似整形地の奥行距離を算定基準に使い、不整形地補正率をかけて算出します。

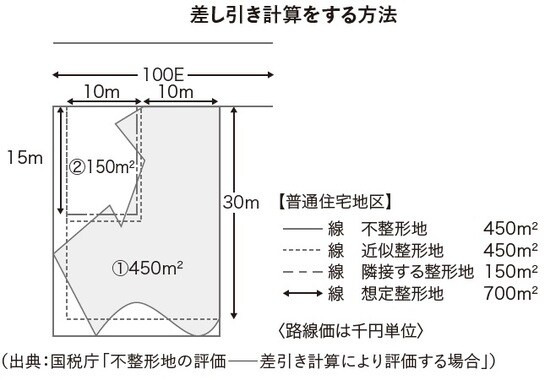

【4. 差し引き計算をする方法】

評価の対象となる不整形地から求めた近似整形地と「隣接する整形地」を合わせた整形地の価額から、隣接する整形地の価額を差し引いた価額をその不整形地の地積で割った1m2あたりの単価に不整形地補正率をかけて算出します。

図表5に挙げた形状の不整形地に適した評価方法です。

◆不整形地補正率を使わない評価方法も

ご紹介した4つの評価方法ではすべて不整形地補正率を使用していますが、必ずしもすべての不整形地にこの補正率が使用されるわけではありません。

L字型の旗竿地などのような不整形地の場合、間口狭小補正率と奥行長大補正率という補正率を使って計算することもあります。

◆有利な補正率を選択できる

不整形地補正率と奥行長大補正率が適用できる場合、それぞれの補正率と間口狭小補正率をかけて計算したのちに比較して、有利なほうを選択することができます。

④土壌汚染

土壌汚染とは、農薬や油、産業廃棄物などによって土地が汚染されることをいいます。土壌汚染の原因となるのは農薬や油、有機溶剤、重金属、産業廃棄物などです。

相続した土地が元工場である場合、土壌汚染の可能性が高くなります。

土地が汚染されている場合、そのままでは利用できないので浄化するための費用がかかります。そのため、土壌汚染の浄化・改善費用の80%の評価減が認められています。

80%とされているのは、土地の相続税評価額が公示価格の80%相当額に設定されているので浄化・改善費用についても合わせる必要があるためです。

⑤電力会社の送電線

相続した土地の上空を高圧線の電線が通っている場合、土地の利用が制限されるため評価減の対象となります。建築制限の内容によって、次の割合をかけて計算した金額が控除されます。

1. 家屋の建築が全くできない場合…50%または借地権割合のいずれか高い方

2. 家屋の構造、用途等に制限を受ける場合…30%

⑥騒音

騒音によっても評価減が適用される場合があります。

高低差のある土地と同様に、同じ路線価の同一の道路に接している宅地の中に他の宅地と比較して著しく騒音の影響*を受ける土地がある場合は評価減の対象となります。

宅地全体の相続税評価額から、利用価値の低下が認められる部分の評価額から10%控除されることが規定されています。

(*環境省の騒音対策指針である60デシベルを超えている場合など)

天野 隆

税理士法人レガシィ代表社員税理士。公認会計士、宅地建物取引士、CFP。1951年生まれ。慶應義塾大学経済学部卒業。アーサーアンダーセン会計事務所を経て、1980年から現職。『やってはいけない「実家」の相続』『相続格差』(青春新書)他、103冊の著書がある。

税理士法人レガシィ

1964年創業。相続専門税理士法人として累計相続案件実績件数は28,000件を超える。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】