③生前贈与7年内加算の対象になる

孫が生命保険の受取人になると、生前贈与3~7年内加算の対象となってしまいます。7年内加算とは、亡くなる以前7年分の生前贈与は全て無効にして相続税の計算に反映するという制度です。

仮に1億円を持っている方が、毎年100万円をコツコツ7年間贈与して、亡くなるまでに9,300万円まで財産を減らしたとしても、相続税の計算にはこの700万円も反映して、結局は元々の1億円に対して相続税がかかるのです。

7年内加算は、相続か遺言で財産をもらう人が対象です。孫が財産をもらうことは稀ですので、孫は基本的に7年内加算の対象外です。よって生前贈与をする場合は、孫へ優先的に行うと有利です。ところが生命保険の受取人を孫にしてしまうと、孫が遺言で財産をもらったのと同様の扱いとなり、7年内加算の対象者となるため、孫への生前贈与による対策の効果が薄くなるのです。

仮に先ほどの家族が、孫に毎年100万円を7年間、合計700万円を贈与していて、生命保険の受取人を孫にしてしまった場合はどうなるでしょうか。一次相続の際の相続税が、子供約470万円、孫が約192万円、計約662万円に増えます。計算式は以下の通りです。

●一次相続

(1.17億円−基礎控除4,200万円)÷2=3,750万円

(3,750万円×20%−200万円)×2=1,100万円

配偶者 配偶者の税額軽減により相続税は0円

子供 1,100万円×5,000万円÷1.17億円=470万円

孫 1,100万円×1,700万円÷1.17億円×1.2=191.79万円

一方で生命保険の受取人を子供にしている場合には、同じ状況であってもこれらの三つのデメリットがないため385万円で済みます。よって生命保険の受取人を誰にするかによって税負担にかなりの開きが出るのがお分かりいただけたかと思います。

生命保険の受取人は基本的に子供にしておくことをおすすめします。

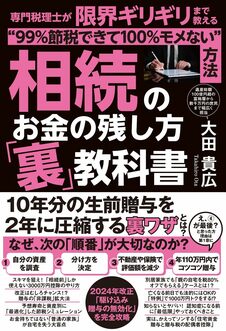

大田 貴広

税理士

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【3/17開催】

2028年から株式・投資信託並みの「20%分離課税」へ。

知らずには済まされない「貨幣/純粋資産」としての

「ビットコイン・暗号資産」の現在地

【3/17開催】

高市政権が“日本株”に与える影響…これからの「日本株式市場」と

インフレヘッジ必須時代の「資産運用法」

【3/19開催】

「資産は借りて増やせ!」

3年間で延べ1,500社以上を担当した元銀行トップセールス社長が語る

“新規事業×融資活用”で資産を増やすレバレッジ経営戦略

【3/19開催】

<地主の資産防衛戦略>

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術